Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Название:Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2740-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно краткое содержание

Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Можно сказать, что семье Фуггеров как-то особо не повезло? Хорошо, давайте посмотрим, как оно в среднем. Берем самые богатые семьи начала любого столетия и смотрим, что было дальше. Если дальше в среднем капитал рос, это повод сделать выводы, если не рос — тоже выводы. Сторонники статистически корректного подхода могут поднять архивы и рассмотреть сотни случаев. Я же полагаю, что с достаточной вероятностью (не менее 99 %) знаю ответ только из того факта, что никто нынче не обладает состоянием в триллион долларов. Не верите — проверьте. Статистические массивы к вашим услугам.

Можно возразить, что чем богаче — тем хуже идут дела? То есть у миллиона всегда лучшие перспективы, нежели у миллиарда, в силу размера. В трейдинге — да, конечно, по понятным причинам. В инвестировании, тем более пассивном, таких причин нет. Скорее есть причины для обратного. Крупные состояния, подобно физической массе, искривляющей пространство, также искривляют социальный континуум в плане правил игры. Только не против себя, а в свою пользу: самые крупные игроки являются как бы арбитрами и могут подсуживать в свою пользу. У миллиона нет преимуществ перед миллиардом, а как веками обстоят дела с миллиардом, можете, повторюсь, проверить сами — если еще не верите.

2.2. Доллар, вложенный в 1900 году. — Снова тень сингулярности. — Подгон на столетнем тесте? — Между графиком и карманом. — Большие проблемы мелких издержек. — Под крылом черного лебедя. — Искусство еще хуже

Третье доказательство, как и второе, идет от эмпирии, но более дедуктивно и находится где-то между нашими полюсами. Поднимем статистику за XX век — наравне с XIX веком лучшее время в истории человечества для извлечения пассивного дохода. Для доказательства отсутствия доходности возьмем данные, которыми обычно доказывали ее присутствие. Разница процедур в том, что оптимисты просто предлагали на них посмотреть — и все. А мы предложим посмотреть и еще немного подумать.

Известная книга, где данные были широко озвучены, так и называется — «Триумф оптимистов» [4] Elroy Dimson, Paul Marsh, Mike Staunton, Triumph of the Optimists: 101 Years of Global Investment Returns (Princeton University Press, 2002).

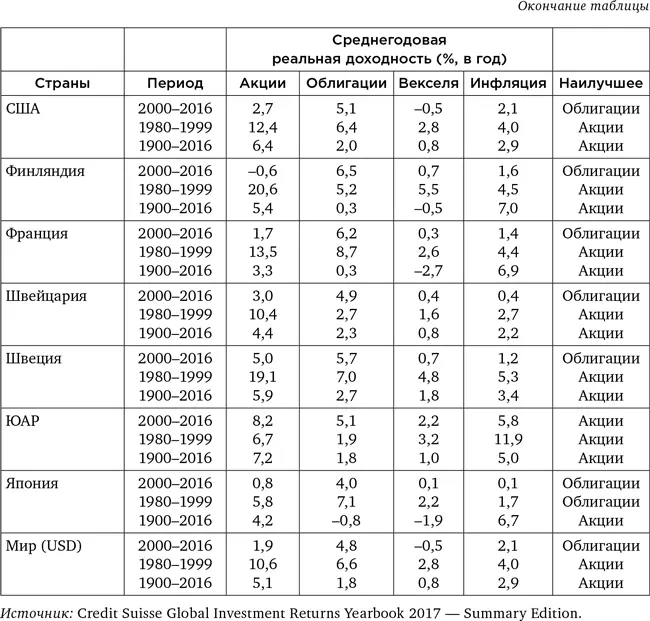

. Авторы книги Элрой Димсон, Пол Марш и Майк Стонтон сотрудничают со швейцарской корпорацией Credit Suisse, и каждый год выходит их новый бюллетень с обновленными графиками и таблицами. Интересно, что книга вышла в самом начале ХХI века, и с тех пор базовая закономерность книги — перевес доходности акций над облигациями — чувствует себя не лучшим образом. На промежутке 2000–2017 годов в мировом масштабе этой закономерности нет. В целом по миру акции хуже: примерно 2 % реальной доходности против 5 % облигаций. Если бы так повел себя алгоритм краткосрочной торговой системы, говорили бы о разнице между периодами бэк-теста и реала и в конечном счете о курвафиттинге — подгоне на исторических данных (подразумевается, что для алготрейдеров в этом месте стоит жирный смайл). Впрочем, как раз данная закономерность вполне разумна и про подгон на истории относительно нее было шуткой. Я полагаю курвафиттингом куда большее — сам вывод о существенной доходности по всем классам активов.

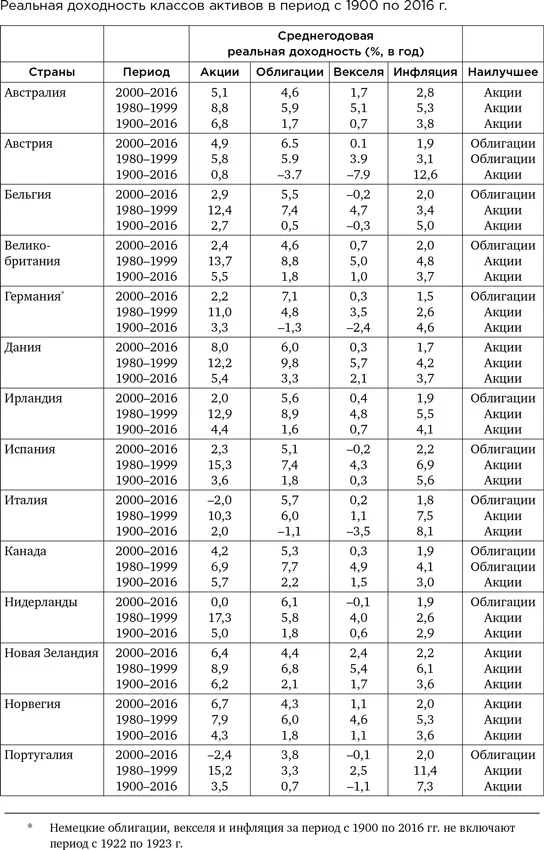

Вот таблица доходности по этим классам — акциям, облигациям, векселям — и по странам.

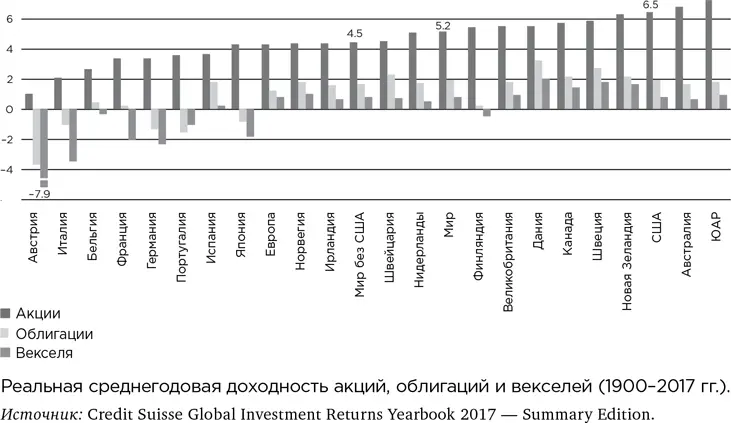

Впечатляют и данные в виде графика. Особенно если взять успешную страну, например США, и максимальный срок (по США есть статистика с начала XIX века).

График дает понять, что доллар, вложенный в акции в 1802 году, превратился бы сейчас в миллион долларов! И это с учетом инфляции, то есть шесть нулей — это реальная, а не номинальная доходность. Как можно смотреть на это и отрицать?

Сначала вернемся от этих цифр к менее впечатляющему рабочему виду: годовой реальной доходности. В целом по миру у акций — 5 %, у облигаций — 2 %, у векселей — 1 %.

Надо понимать, что это данные за ХХ век, сам по себе аномальный в истории человечества. Это рекордный экономический рост, вызванный — чем?

Во-первых, был экспоненциальный рост численности населения, вышедший к XX веку на финальный, ударный отрезок. Если численность населения нанести на график, это будет самый вертикальный отрезок с начала времен. Так больше не будет . В 1970-х годах случился демографический перелом. Вероятно, не все осознают масштаб события, но в каком-то смысле оно делит историю человечества надвое. Есть формула, описывающая рост численности населения в любой отрезок времени до этого момента. Если бы все дальше продолжалось по этой формуле, в 2020-х годах население Земли стало бы бесконечны м. В знаменитой статье 1960 года Хайнца фон Ферстера «Судный день. Пятница, 13 ноября 2026 года» названа конкретная дата, когда бесконечное население могло бы оценить, каково это — быть бесконечным. Впрочем, в той же статье сказано, что так быть не может и, значит, тенденция сломается. Если вы уже были живы в 1970-х, то присутствовали при историческом переломе, правда, немного растянутом и не особо заметном.

Второй фактор — технологические инновации. Сложно нанести на график то, что измеряется в непонятных единицах, если оно вообще измеряется, но по ощущению динамика чем-то напоминала рост населения. Именно на экстраполяции линейных трендов в ХХ веке родилась концепция технологической сингулярности. Суть та же, что у «пятницы, 13 числа» фон Ферстера: график устремляется в бесконечность. Непонятно только, график чего именно, но суть понятна. С демографической сингулярностью уже ясно, что ее нет, — график постепенно ложится на плато. Полагаем, то же самое произойдет с технологической сингулярностью, если нет, то мы живем в самое привилегированное время в истории человечества, ибо сингулярность, по всем расчетам, — это первая половина XXI века. Предполагается, что почти все мы, если не сядем на героин и не будем ездить с пьяным водителем, доживем до конца света . А после того как конец света настанет (интерпретировать это событие более скромным образом трудно), начнется самое интересное . Как вам перспектива?

По соображениям вкуса все-таки очень смело полагать, что из сотен ожидаемых концов света именно наш — единственный настоящий. И есть пример того, что уже произошло с демографией. Не катастрофа, но замедление. Все-таки бесконечность не самая частая вещь, чтобы рассчитывать познакомиться с ней при жизни. Будет интересно, если мы ошибемся, но тогда ничто, включая и эти строки, не будет иметь большого значения.

Читать дальшеИнтервал:

Закладка:

![Александр Силаев - Философия без дураков [Как логические ошибки становятся мировоззрением и как с этим бороться?] [litres]](/books/1064394/aleksandr-silaev-filosofiya-bez-durakov-kak-logiche.webp)