Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Название:Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2740-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно краткое содержание

Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Именно это обстоятельство провоцирует ложные надежды. Оно же служит причиной разорения новичков и обогащения манипуляторов.

К новичкам и манипуляторам еще вернемся, нам пока важно то, что случайность путает картину. Средний результат стремится к нулю, но будут результаты, сильно отличные от нуля — как сильно хуже, так и сильно лучше. Про результаты, которые сильно хуже, никому не интересно — ни их авторам, ни зрителям. Первым нужен хлеб, вторым зрелище, а –50 % годовых — ни первое, ни второе, поэтому выпадает из поля рассмотрения. Зато успешные истории любят рассказывать и слушать.

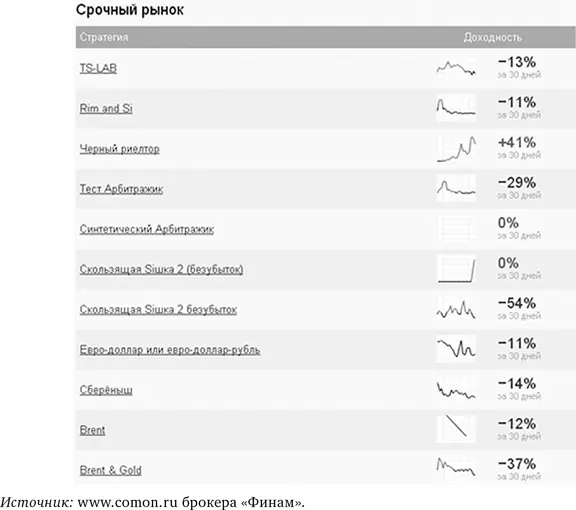

Вот данные на начало 2017 года с популярного сервиса Comon, созданного крупным брокером «Финам» для наблюдения за чемпионами и копирования их чемпионских сделок.

Похожую линейку лидеров может показать любой крупный брокер. Человеческая психика устроена так, что всегда ищет закономерности. Не может капитал вырасти за год в 70 раз, как на картинке, только потому, что повезло .

На самом деле капитал может вырасти даже в 1000 раз ровно по этой самой причине. Для такого взрывного капитализма даже не надо иметь никакого образования, хватит слабоумия и отваги. Если десять раз подряд угадать цвет в рулетке, поставив каждый раз весь капитал (одной отваги без слабоумия для этого недостаточно), вы увеличите начальную ставку чуть более чем в 1000 раз. Этот фокус не такой уж частый, но и не редкий. Из тысячи таких экспериментов будет удаваться в среднем один. Если на планете миллионы отважных людей перенесут опыт инвестиционно-трейдинговой рулетки (как они и делают), мы увидим тысячи историй суперинвесторов и еще больше супертрейдеров.

Как проверить, мастерство перед нами или удача? Попросить повторить тот же самый результат в контрольных условиях. Боксер повторит свой хук. Шахматист повторит свой мат. Девять из десяти суперинвесторов ничего не повторят. Более-менее справится опытный активный инвестор (его результат обычно в превышении бенчмарка от 5 до 20 % годовых) и грамотный алготрейдер (на некрупной сумме он может показать и побольше).

Касательно приведенной выше таблички: заступимся за чемпионов, там не совсем рулетка. Лидер забега Элвис Марламов — сильный игрок на российской бирже, тот самый опытный инвестор с вероятной альфой (превышением портфеля акций над индексом) в нормальных условиях. Какой? Полагаю, в районе 5–20 % годовых при отсутствии плечей и сверхконцентрации, когда все деньги ставятся на рост лишь двух-трех бумаг. Я не иронизирую, на 15 % годовых больше индекса — это сильно, со временем все, кто смог это делать долго, становятся долларовыми миллионерами. В нормальных условиях, если такому игроку доверить фонд и приставить риск-менеджера, который будет следить за отсутствием плечей и диверсификацией, примерно на такой результат и можно рассчитывать, скажем, в 10-летнем окне. То есть как у Баффетта в его хорошие годы.

А вот 800 % и 6800 % годовых на счет — это специально подключенная рулетка, наложенная на игру с положительным математическим ожиданием. Это значит, что риск-менеджмент послан очень далеко, нормальной диверсификации нет, акции куплены с плечом и очень повезло . Если при таких вводных условиях не везет, счет теряется почти целиком (вот поэтому нужен риск-менеджер). Если цель инвестирования — преумножить свой личный капитал вдолгую, никто не будет так делать. Если же задача ценой риска показать рекорд, нарастить символический капитал, а затем обратить его в денежный, например посредством эксплуатации клиентской базы, то стратегия рациональна. Но это уже отдельный бизнес, не совсем инвестирование.

Вот еще пример с того же сайта www.comon.ru. Самая лучшая стратегия на начало 2015 года. Автор, в отличие от Элвиса Марламова, не раскрывал имени и фамилии, но это неважно. Важно, что были сотни подписчиков.

Мастерство — это постоянство результата. Но вот другая стратегия того же автора: немного другие настройки и сильно другой результат.

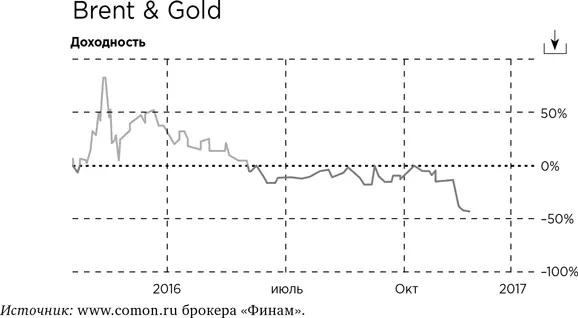

А вот другой инструмент, нефть и золото.

А вот общий архив стратегий, списанных в архив.

Мы видим, что за 20 000 % доходности не стояла гениальность. На счете торговал обычный, несложный робот. Вероятнее всего, переоптимизированная трендовушка с большим плечом. Растет — покупай, падает — продавай. На большинстве инструментов такая стратегия будет терять деньги. Даже на трендовых инструментах, вроде фьючерсного контракта «рубль/доллар» (рекорд был показан на нем), большую часть времени переоптимизированный трендфолловинг будет генерить убыток. Но в периоды, когда сильная трендовость совпадет с сильной волатильностью, будет фантастический результат. Главное — дождаться. Чтобы получить 20 000 %, достаточно, чтобы красное выпало семь раз подряд. Не так уж и много.

2.5. Внимание: появляется хвост. — 9 месяцев на все дела. — Грибы атакуют. — Кабанчик еще опаснее. — Когда лучше спать, чем действовать. — Идеальный ноль. — Проклятие среднего игрока. — Вид на кладбище

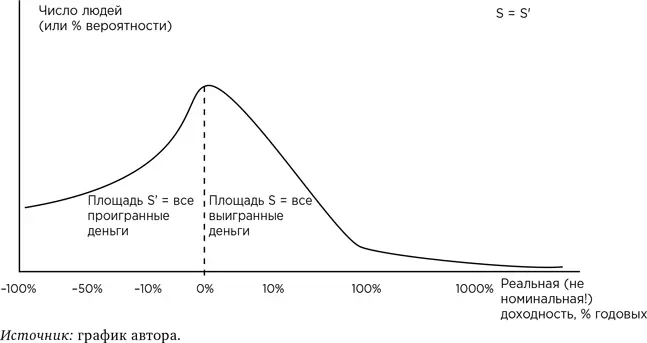

Давайте обобщим мысль в условном графике (он еще пригодится не раз). Из того, что наиболее вероятна околонулевая доходность, не следует, что она такой и будет. Ноль будет лишь центром распределения. Обратим внимание на отклонение доходности как вправо, так и влево. Горизонтальная ось — годовая доходность (реальная с учетом инфляции), вертикальная — вероятность ее получить. Если начнут играть реальные люди, вероятность будет процентом тех, кто получит тот или иной результат.

То, что простирается вправо и влево, называется хвостами распределения . В правом хвосте у нас победители, имеющие положительную доходность, в левом — неудачники с отрицательной. Длина хвоста — это цифра предельно возможной доходности. Правый хвост длиннее , потому что проиграть можно только 100 %, а выиграть можно и 200 %, и 2000 %. Зато правый хвост тоньше . Площадь S, расположенная вправо от медианы, должна соответствовать площади S´, расположенной влево. Хотя бы только отсюда виден важнейший принцип.

Читать дальшеИнтервал:

Закладка:

![Александр Силаев - Философия без дураков [Как логические ошибки становятся мировоззрением и как с этим бороться?] [litres]](/books/1064394/aleksandr-silaev-filosofiya-bez-durakov-kak-logiche.webp)