Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Название:Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно

- Автор:

- Жанр:

- Издательство:Альпина Паблишер

- Год:2019

- Город:Москва

- ISBN:978-5-9614-2740-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Александр Силаев - Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно краткое содержание

Деньги без дураков. Почему инвестировать сложнее, чем кажется, и как это делать правильно - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Принципы классификации более-менее понятны.

Уместна еще такая метафора: каждый класс активов — это игра со своими правилами. Столик, куда можно подсесть. «Привет, я умею отбирать хорошие акции, где тут фондовая секция биржи?» Как вариант: «Я знаю, кому можно дать взаймы, ау, где тут рынок частных займов?». Или даже так: «Ну чего, кто со мной поиграть в коммерческую недвижимость?» Впрочем, «играют» обычно в 7 классе. Там только этим и занимаются. Можно играть в трендфолловинг, арбитраж, паттерны и т. д. Это еще честные игры, а есть специальные игры для шулеров, про которые тоже знаем, но не будем. Правильный вопрос, повторим, это не «За каким столиком больше выигрыш?». За любым столиком выигрыш — это чей-то проигрыш, в сумме выигрыш нулевой. Правильный вопрос: «Во что я умею играть?» Или хотя бы так: «Во что хочу научиться?»

Но есть два столика, за которые лучше не садиться. Они проклятые. Учись — не учись, там просто нет призового фонда. Это первый и второй столики. Про первый все и так в курсе. Но насчет второго бытуют иллюзии.

Начнем с очевидного.

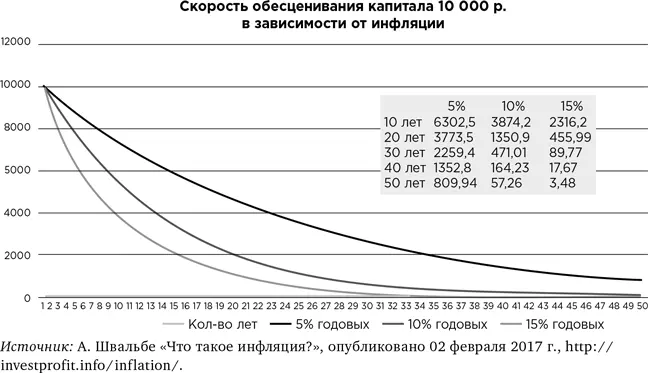

Никогда не храните деньги в деньгах.

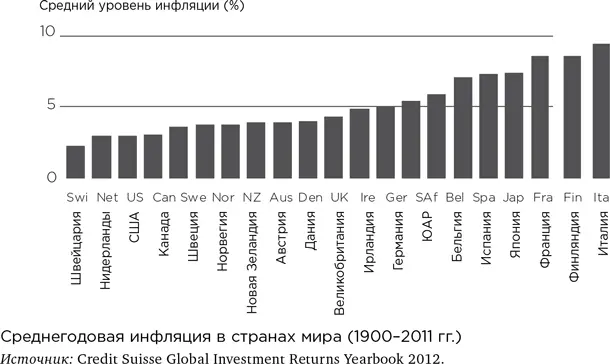

Есть инфляция, и весь банковский процент по вкладам там сгорает примерно до нулевой доходности (что еще приемлемо), но еще лучше горит наличность (вот это уже лишнее). Обычная для РФ инфляция в 10 % превращает за 10 лет 1 млн рублей в 349 000. За полвека же миллион превратится в 5000. Но это, если все хорошо. Гиперинфляция, при которой все дорожает в 2 раза за год, превращает такими темпами за 10 лет миллион в 976 рублей. Домик в деревне превращается в бутылку не самого дорогого виски. Но рост цен в 2 раза — тоже еще цветочки. В первой половине 1990-х цены росли примерно в 10 раз за год. Волшебное превращение домика в бутылку, начавшись где-то в 1991 году, успешно бы завершилось к 1995-му или даже чуть раньше.

Касательно более твердых валют темпы поменьше. Последние десятилетия американский доллар, например, обесценивался со средней скоростью 3 % в год. Через десять лет такими темпами ваш капитал, размещенный в тумбочку, уменьшится примерно на четверть. История не такая трагичная, но зато коварная. На коротком промежутке можно даже не заметить, к чему все идет. Иногда еще случается кризис, и наличный доллар может дать рублевую доходность 100 % и более за год. Это путает. Но при динамике капитала –3 % годовых с периодическими отскоками от +20 % до +200 % фокус, к несчастью для фокусника, может и удаться. Не надо себя обманывать. Наличные деньги, даже доллар, математически — это всегда плохо.

Практически это, впрочем, допустимо. На очень небольшую часть портфеля. Ее обычно называют «подушка безопасности», но еще ее можно назвать «тревожный чемоданчик». Представьте — всеобщий апокалипсис. Или хотя бы ваш личный. Мало того что активы упали, но еще счета заморожены . Практически все. В России, вероятно, такой сценарий можно представить. «Биржи и банки приостанавливают выдачу средств до наведения порядка». В этой ситуации наличная валюта — совмещение двух достоинств: предельной надежности и предельной ликвидности. Хотя… Особенности национального понимания «порядка» таковы, что здесь самое время обязать население сдавать валюту. Если даже в США Рузвельт обязал население сдавать золото под страхом тюрьмы, то в России сдавать валюту — можно сказать, национальная традиция. Но не будем о самом грустном и не самом вероятном: это уже ситуация, когда управление портфелем затмят другие приоритеты.

От очевидной истины про инфляцию перейдем к менее очевидной. Если инфляция — это удорожание товаров, то иногда кажется, что лучший способ уйти от нее — это уйти в товары. Но это кажется.

Никогда не храните деньги в вещах. Покупая товарный актив, вы реально покупаете доходность, равную инфляции минус кое-что: транзакционные издержки, черные лебеди, издержки волатильности, налог. То есть инвестируете под доходность хуже инфляции.

Возьмем образцово-популярный товар — нефть. Вот график реальной, за вычетом инфляции, доходности по нефти за полтора века, в долларах 2016 года.

Примерно так же или хуже будет и по другим коммодити.

Но графики приукрашивают . Глядя на них, можно подумать, что, уходя в товары, вы покупаете доходность, примерно равную инфляции, плюс некую неопределенность. Через десять лет может выясниться, что вы случайно заработали 20 % или случайно потеряли. Классическая портфельная теория, в принципе, разрешает инвестиции в активы с ожидаемой околонулевой доходностью при условии, что у них отрицательная корреляция с основным наполнением портфеля. Обычно основное рекомендуемое наполнение — акции. Корреляция отрицательная. Значит, можно?

Увы, на практике расстояние между теорией и практикой больше, чем в теории.

Между графиком и карманом, как уже говорили, будет разница, и разница не в пользу инвестора.

Мы уже отчасти перечислили демонов, которые обгрызут ваш ноль в минус, но давайте чуть подробнее.

1. Комиссии.Вы не можете инвестировать в нефть или продовольствие, затарив свои личные склады. Даже если бы такие склады у вас были, это все равно странный способ: сложный, дорогой и рискованный. Обычно это делается через фонды. Используя производные инструменты, они поддерживают доходность, соответствующую росту цены товара. Превысить эту цифру они не могут. Могут только понизить на величину своей комиссии, это в лучшем случае. В худшем случае часть средств будет потеряна по дороге. Грубо говоря, золото выросло за год на 8 %, комиссия фонда 2 %, но у вас почему-то доходность не 6 %, а 4 %. Куда делись еще 2 %, никто не скажет. Даже индексные ПИФы в России зачастую теряют пару процентов годовых просто так, по необъяснимым причинам .

2. Спред.Допустим, вы решили обойтись без фондов. Вас по-прежнему манит золото. Вы идете в банк и открываете ОМС — обезличенный металлический счет. В этом случае ваш контрагент живет не с комиссии, а со спреда (при желании это можно назвать комиссией). Вроде как в обменнике: цена покупки валюты отлична от цены продажи, и вот на эти 2–3 % обменник и живет. Но в случае ОМС спред может достигать 10–12 %. Купили золото. Через год цена та же. Вам стали нужны деньги, пошли и закрыли ОМС, потеряли 10 %. Как выбрать, на чем лучше терять — на годовой комиссии или спреде? Если вложение на короткий срок, лучше комиссия фонда, если вдолгую — лучше ОМС. Еще лучше обходить все это стороной.

Читать дальшеИнтервал:

Закладка:

![Александр Силаев - Философия без дураков [Как логические ошибки становятся мировоззрением и как с этим бороться?] [litres]](/books/1064394/aleksandr-silaev-filosofiya-bez-durakov-kak-logiche.webp)