Уильям Бернстайн - Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

- Название:Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

- Автор:

- Жанр:

- Издательство:Манн, Иванов и Фербер

- Год:2012

- Город:Москва

- ISBN:978-5-91657-343-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Уильям Бернстайн - Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском краткое содержание

Выбор подходящего момента на рынке и выбор конкретных акций или взаимных фондов практически невозможен в долгосрочной перспективе. В лучшем случае это способ отвлечь внимание.

Гораздо важнее составить правильную пропорцию ценных бумаг, чем выбрать лучшие акции или фонды, либо прогнозировать время достижения рынком пика или дна. Второе не удается никому, а третье – почти никому.

В этой книге, выдержавшей много изданий на нескольких языках, очень подробно рассказано о том, как правильно составлять ваш портфель инвестиций.

Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

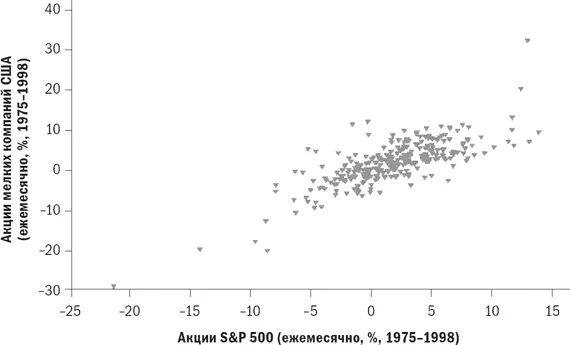

На рис. 3.3 представлена ежемесячная доходность акций S&P 500 по сравнению с доходностью акций мелких компаний США за 1975–1998 гг. Большинство точек лежит почти на прямой линии; низкая доходность одного актива неизбежно связана с низкой доходностью другого актива. Коэффициент корреляции равен 0,777, весьма высокий для этих двух активов. Этот график показывает, что добавление акций мелких компаний США в портфель, состоящий из акций крупных компаний США, снижает риск не очень значительно, поскольку низкая доходность одного актива, по всей вероятности, связана с низкой доходностью другого актива.

Рис. 3.3. Акции S&P 500 / акции мелких компаний США, корреляция 0,777

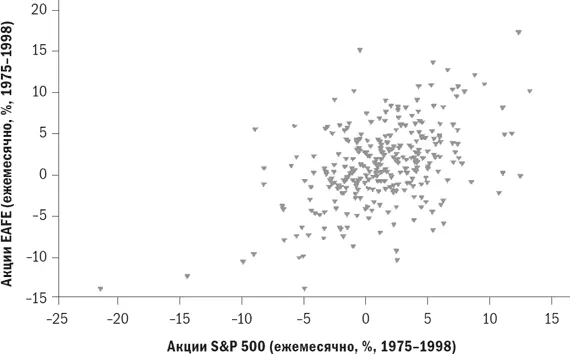

На рис. 3.4 представлено два слабо коррелированных актива – акции крупных компаний США (индекс S&P 500) и акции крупных иностранных компаний (индекс EAFE). Хотя связь между этими активами не кажется слабой, она далека от совершенной. Коэффициент корреляции этой пары равен 0,483.

Рис. 3.4. Акции S&P 500 / акции EAFE, корреляция 0,483

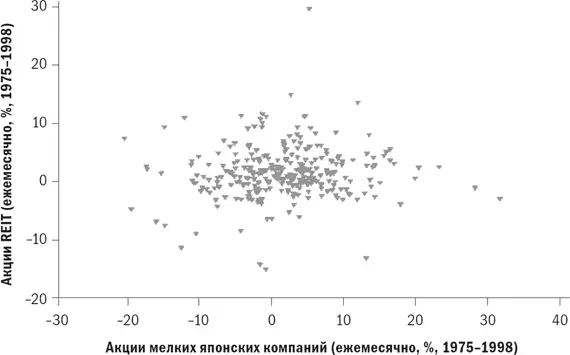

Рис. 3.5. Акции мелких японских компаний / REIT, корреляция 0,068

Наконец, на рис. 3.5 представлено два очень слабо коррелированных актива (коэффициент корреляции 0,068): акции мелких японских компаний и REITs. Этот график представляет собой рассеянную диаграмму, в которой отсутствует видимая модель. Хороший или плохой результат по одному из этих активов ничего не говорит нам о результате по другому активу.

Математические подробности: как рассчитать коэффициент корреляции

В предыдущее издание этой книги я включил раздел по расчету коэффициента корреляции вручную. В эпоху персональных компьютеров это мучительное упражнение. Самый простой способ расчетов – использование электронной таблицы. Предположим, что у вас есть значения ежемесячной доходности (за 36 месяцев) двух активов, А и В. Введите значения доходности в колонки А и В, одну рядом с другой, и создайте ряды с 1-го по 36-й для каждой пары значений.

В Excel введите в отдельную ячейку формулу CORREL (A1:A36, В1:В36)

В Quattro Pro формула будет такая: @CORREL (А1..А36, В1..В36)

В обоих пакетах есть инструмент для расчета «корреляционной сетки» для всех корреляций набора данных более чем по двум активам. Те из вас, кто хотел бы посмотреть объяснение шагов, связанных с расчетом коэффициента корреляции, могут почитать стандартный учебник по статистике.

Почему это так важно? Как мы уже говорили, большинство выгод диверсификации связано с некоррелированными активами. Вышеприведенный анализ позволяет предположить, что не слишком выгодно сочетать акции мелких и крупных компаний США и что очень выгодно сочетать REITs и акции мелких японских компаний. В реальном мире инвестиций дело обстоит именно так.

Резюме

1. Концепция корреляции активов лежит в основе теории портфелей: чем ниже корреляция, тем лучше.

2. Диверсификация вашего портфеля с помощью некоррелированных активов уменьшает риск и увеличивает доходность. Необходимо периодически восстанавливать баланс вашего портфеля, чтобы увеличивать доходность.

4. Поведение реальных портфелей

До сих пор мы исследовали два основных блока теории инвестиций: поведение отдельных классов акций и облигаций и поведение портфелей, сформированных по очень простой модели. Настало время изучить поведение портфелей реальных акций и облигаций. Тогда мы начнем подходить к основному вопросу анализа портфелей: какие портфели приносят максимальную доходность при минимальном уровне риска?

Изучение поведения сложных портфелей: график соотношения доходности и риска

До сих пор мы имели дело только с простыми портфелями, состоящими из двух компонентов с нулевой корреляцией. Сложный портфель состоит из многих компонентов, корреляция между которыми сильно варьируется. И, к сожалению, корреляции редко бывают нулевыми; они могут принимать любые значения в диапазоне между 0 и 1, но большинство значений находится в диапазоне 0,3 и 0,8. Именно с портфелями такого типа вы встречаетесь в реальном мире. При методическом подходе к проблеме изучить, или «смоделировать», поведение сложных портфелей несложно. Возьмем два наиболее распространенных рискованных актива: акции крупных компаний и долгосрочные (20-летние) казначейские облигации США. Величины годовой доходности этих активов можно получить из издания SBBI компании Ibbotson, о которой упоминалось в главе 2. Предположим, что мы желаем изучить поведение соотношения этих двух активов 50/50. За любой отдельный год доходность такого портфеля – сумма доходностей каждого из активов, умноженных на долю актива в портфеле, в данном случае на 0,5. Если доходность акций за данный год составляет 24 %, а доходность облигаций – 2 %, то доходность для соотношения активов 50/50 будет равна:

Для соотношения 60/40 доходность составит:

Мы можем рассчитать доходность портфеля для любого сочетания активов за каждый год в период с 1926 по 1998 г. Годовую доходность и стандартное отклонение каждого портфеля можно рассчитать на основе 73 величин годовой доходности портфеля. Кажется утомительным? Да, если вы делаете это вручную. Те из вас, кто знаком с компьютерами и электронными таблицами, понимают, что файл для решения этой задачи можно создать в считаные минуты. Можно легко подготовить файл с электронными таблицами так, чтобы вам оставалось лишь задать состав портфеля, и для этого сочетания активов мгновенно появятся данные о доходности и стандартном отклонении. (Те, кому это интересно, могут посмотреть пример файла с электронной таблицей по ссылке: http://www.efficientfrontier.com/files/sample.exe.)

Мы начнем с портфеля, состоящего на 100 % из акций, затем рассмотрим соотношение акций и облигаций 95/5, затем 90/10, затем 85/15 и т. д., дойдя, таким образом, до портфеля, состоящего на 100 % из облигаций. Электронная таблица будет вычислять значения годовой доходности и стандартного отклонения с той же скоростью, с какой в нее будут вводить данные о составе портфеля. Можно использовать то же самое программное обеспечение для электронной таблицы при создании графиков с осями x-y по каждому из 21 состава портфеля: значения стандартного отклонения можно откладывать по оси x, а годовую доходность – по оси y. Результат приведен на рис. 4.1.

Читать дальшеИнтервал:

Закладка: