Уильям Бернстайн - Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

- Название:Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском

- Автор:

- Жанр:

- Издательство:Манн, Иванов и Фербер

- Год:2012

- Город:Москва

- ISBN:978-5-91657-343-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Уильям Бернстайн - Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском краткое содержание

Выбор подходящего момента на рынке и выбор конкретных акций или взаимных фондов практически невозможен в долгосрочной перспективе. В лучшем случае это способ отвлечь внимание.

Гораздо важнее составить правильную пропорцию ценных бумаг, чем выбрать лучшие акции или фонды, либо прогнозировать время достижения рынком пика или дна. Второе не удается никому, а третье – почти никому.

В этой книге, выдержавшей много изданий на нескольких языках, очень подробно рассказано о том, как правильно составлять ваш портфель инвестиций.

Разумное распределение активов. Как построить портфель с максимальной доходностью и минимальным риском - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

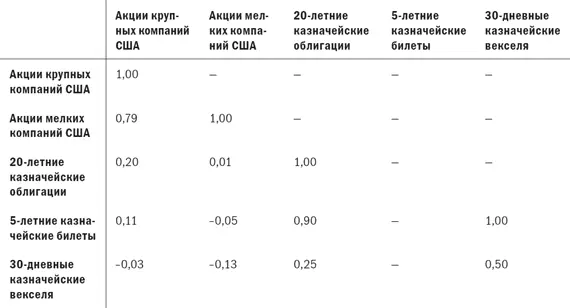

Далее представлены корреляционные матрицы за три различных периода времени. Приведенные ниже величины будут слегка варьироваться в зависимости от выбранного периода, а также интервала: например, коэффициенты корреляции доходности акций крупных и мелких компаний США с 1926 по 1998 г. различаются за месячные, квартальные и годовые периоды.

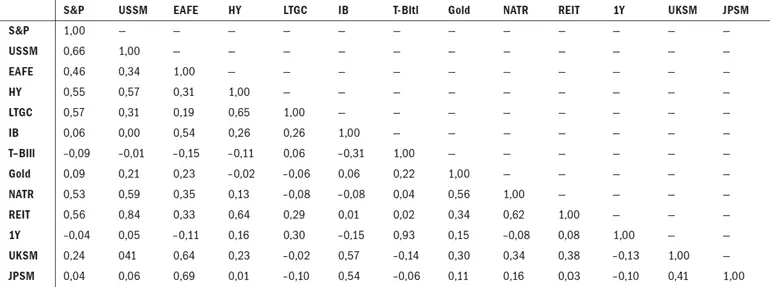

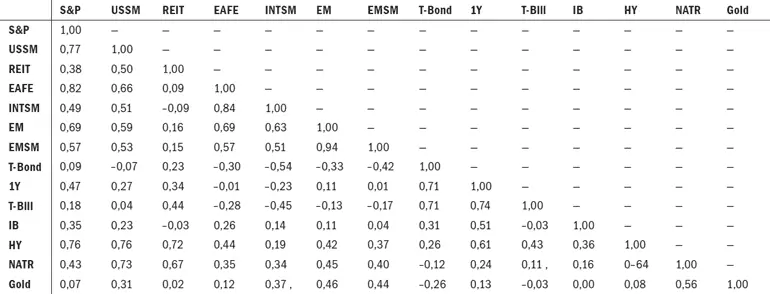

Корреляции годовой доходности за 1926–1998 гг. по данным компании Ibbotson представлены в табл. В-1, корреляции за 1973–1998 гг. – в табл. В-2, а корреляции доходности за последние кварталы по более широкому спектру активов даны в табл. В-3.

Обратите внимание, что небольшие отрицательные корреляции часто наблюдаются между краткосрочными облигациями и многими активами, состоящими из акций, потому что повышение процентных ставок обычно оказывает негативное влияние на цены акций, в то же время приводя к увеличению доходности по краткосрочным обязательствам. При снижении процентных ставок происходит обратное. Эта отрицательная корреляция не наблюдается в случае с долгосрочными облигациями, поскольку влияние изменения процентных ставок на цены облигаций превышает изменение доходности; таким образом, повышение ставок приводит к снижению совокупного дохода как по акциям, так и по долгосрочным облигациям. Эта небольшая, но достаточно устойчивая отрицательная корреляция между краткосрочными обязательствами и акциями является причиной того, что многие аналитики портфелей отдают предпочтение краткосрочным обязательствам по сравнению с долгосрочными.

Как указано выше, коэффициенты корреляции слегка варьируются в зависимости от интервала и периода выборки; величины в нижеследующих таблицах следует использовать только как отправные пункты. Например, корреляции квартальной доходности за период 1994–1998 гг. в целом меньше, чем корреляции месячной или годовой доходности за тот же период.

Табл. В-1. Корреляция годовых доходностей, 1926–1998 гг.

Табл. В-2. Корреляция годовой доходности, 1973–1998 гг.

Примечание: S&P– индекс акций крупных компаний США (Standard &Poor’s 500); USSM– индекс акций мелких компаний США (CRSP 9–10); EAFE– индекс акций компаний Европы, Австралазии и Дальнего Востока (MSCI Europe, Australasia and Far East); HY – индекс высокодоходных облигаций (First Boston High Yield Bond Index); LTGC– индекс долгосрочных государственных и корпоративных облигаций (Lehman Bros. Long-Term Government Corporate Bond Index) [25] В 2008 году инвестиционный банк Lehman Brothers был объявлен банкротом.

; IB– индекс иностранных государственных недолларовых облигаций (Salomon Brothers Non-Dollar World Government Bond Index); T-Bill– 30-дневные казначейские векселя США; Gold – индекс акций компаний, занимающихся добычей драгоценных металлов Morningstar (Morningstar Precious Metals Fund Average); NATR– индекс акций компаний, занимающихся разработкой и торговлей природными ресурсами (Morningstar Natural Resources Fund Average); REIT– индекс акций инвестиционных трастов недвижимости (только equity REITs(занимаются рентой), National Association of Real Estate Investment Trusts Index); 1Y– индекс однолетних корпоративных облигаций (One Year Corporate Bond Index Dimensional Fund Advisors); UKSM– фонд акций мелких компаний Великобритании (Hoare-Govett/DFA United Kingdom Small Company Fund); JPSM– фонд акций мелких компаний Японии (Nomura DFA Japan Small Company Fund).

Табл. В-3. Корреляция квартальной доходности, 1994–1998 гг.

Примечание: S&P – индекс акций крупных компаний США (Standard &Poor's 500); USSM– индекс акций мелких компаний США (CRSP 9-10); EAFE– индекс акций компаний Европы, Австралазии и Дальнего Востока (MSCI Europe, Australasia and Far East); REIT– индекс акций инвестиционных трастов недвижимости (только equity REITs (занимаются рентой)); INTSM– фонд акций мелких иностранных компаний (DFA International Small Company Strategy/Fund); EM– фонд акций компаний развивающихся стран (DFA Emerging Markets Fund); EMSM– индекс акций мелких компаний развивающихся стран (DFA Emerging Markets Small Company Index/Fund); T-Bond– индекс 20-летних казначейских облигаций США (Ibbotson Assoc. 20-Year U.S. Treasury Bond Index); 1Y– индекс однолетних корпоративных облигаций (One Year Corporate Bond Index Dimensional Fund Advisors); T-Bill– 30-дневные казначейские векселя США; IB– индекс иностранных государственных недолларовых облигаций (Salomon Brothers Non-Dollar World Government Bond Index); HY– индекс высокодоходных облигаций (First Boston High Yield Bond Index); NATR– индекс акций компаний, занимающихся разработкой и торговлей природными ресурсами (Morningstar Natural Resources Fund Average); National Association of Real Estate Investment Trusts Index); Gold– индекс акций компаний, занимающихся добычей драгоценных металлов Morningstar (Morningstar Precious Metals Fund Average).

Глоссарий

Автокорреляция (Autocorrelation) – степень, с которой определенная доходность из ряда прогнозирует следующую доходность. Подобно корреляции, ее значения колеблются в диапазоне от +1 (когда за доходностью выше или ниже среднего всегда следует такая же доходность) до –1 (когда за доходностью выше или ниже среднего всегда следует подобная доходность ниже или выше среднего). Положительные автокорреляции определяют момент, отрицательные – возвращение к среднему. Нулевая автокорреляция определяет случайное блуждание, при котором любая заданная доходность не содержит информации о последующей доходности.

Активное управление (Active management) – использование анализа ценных бумаг с целью получения доходности выше рыночной.

Акция стоимости (Value stock) – ценная бумага, которая продается со скидкой по отношению к ее внутренней стоимости. Акции стоимости, как правило, характеризуются низкими значениями мультипликаторов Р/В и Р/Е.

Альфа (Alpha) – степень отличия эффективности управляющего или фонда от доходности базы. Доходность базы обычно определяется посредством регрессионного анализа. Например, альфа, равная +0,2 % в месяц, означает, что доходность управляющего или фонда за рассмотренный период превзошла доходность базы, определенную посредством регрессионного анализа, на указанную величину. По определению, коэффициент альфа рынка равен нулю.

Американские депозитарные расписки, АДР (American Depositary Receipts, ADR) – расписки на акции иностранной компании, выпущенные банком-депозитарием, расположенным в США. Одна АДР может быть выпущена на любое заданное число акций компании, торгуемых на бирже в стране ее размещения; то есть одна АДР может быть выпущена, например, на 2, 10 или 4,5 акций, торгуемых на ее отечественнойбирже. Цена на АДР держится на уровне, практически равном цене на иностранном рынке с поправкой на валюту за счет арбитражных операций.

Читать дальшеИнтервал:

Закладка: