Татьяна Сергеева - Вмененка и упрощенка 2008-2009

- Название:Вмененка и упрощенка 2008-2009

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Татьяна Сергеева - Вмененка и упрощенка 2008-2009 краткое содержание

В издании рассматриваются наиболее важные вопросы начисления и уплаты единого налога на вмененный доход и единого налога по упрощенной системе налогообложения. Даются рекомендации по составления бухгалтерской, налоговой и статистической отчетности. Подробно описан порядок применения ответственности за нарушение налогового законодательства.

Для широкого круга бухгалтеров, экономистов, руководителей предприятий, перешедших на УСН и ЕНВД, юристов, аудиторов, работников налоговых органов.

Издание подготовлено при содействии агентства деловой литературы «Ай Пи Эр Медиа»

Вмененка и упрощенка 2008-2009 - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Законом № 63-ФЗ деятельность адвокатских бюро не признается предпринимательской деятельностью, а сами адвокатские бюро не отнесены к юридическим лицам (организациям), действие упрощенной системы налогообложения на них не распространяется.

Индивидуальные предприниматели вправе перейти на упрощенную систему налогообложения независимо от размера полученных ими за вышеуказанный период времени доходов от предпринимательской деятельности.

В соответствии со ст. 2 Закона № 39-ФЗ профессиональными участниками рынка ценных бумаг являются только юридические лица, которые осуществляют виды деятельности, приведенные в гл.2 данного Закона.

Исходя из этого индивидуальные предприниматели, осуществляющие на основе выданных им налоговыми органами документов, подтверждающих их государственную регистрацию в этом качестве, деятельность, направленную на извлечение доходов от сделок купли-продажи ценных бумаг на биржевом и внебиржевом рынке ценных бумаг, вправе применять упрощенную систему налогообложения на общих с другими налогоплательщиками основаниях

2.3. Некоммерческие организации

Для некоммерческих организаций законодательно закреплено право на применение упрощенной системы налогообложения, ранее оспариваемое налоговыми органами

На некоммерческие организаций не распространяется ограничение по доле участия других организаций. Постановлением Президиума Высшего Арбитражного Суда РФ от 12 октября 2004 г. № 3114/04 установлено, что под непосредственным участием других организаций в целях применения п. 14, 3 ст. 346.12 НК РФ следует понимать участие (вклад) в образовании имущества (уставного капитала) организации. Причем в данном случае имеется в виду только та организация, уставный (складочный) капитал которой разделен на доли (вклады) учредителей (участников).

Федеральный закон от 12 января 1996 г. № 7-ФЗ «О некоммерческих организациях» не предусматривает возможности определения долей учредителей при учреждении некоммерческих организаций, а также размера доли, вносимой каждым из учредителей в стоимостном виде. Создание некоммерческой организации не влечет формирования уставного капитала. Поэтому понятие «доля непосредственного участия» к некоммерческим организациям неприменимо.

Следовательно, некоммерческие организации, созданные юридическими лицами, вправе применять упрощенную систему налогообложения в случае соблюдения всех условий, установленных п. 3 ст. 346.12 НК РФ. Аналогичная позиция изложена и в Письме ФНС России от 28 декабря 2004 г. № 22-0-10/1986@.

3. Переход на упрощенную систему налогообложения

3.1. Анализ целесообразности перехода на УСН и выбор объекта налогообложения

При упрощенной системе налогообложения налоговая нагрузка ниже по сравнению с общей системой налогообложения, но для принятия окончательного решения о переходе на эту систему налогообложения, как организации, так и индивидуальному предпринимателю необходимо произвести расчет получаемой выгоды.

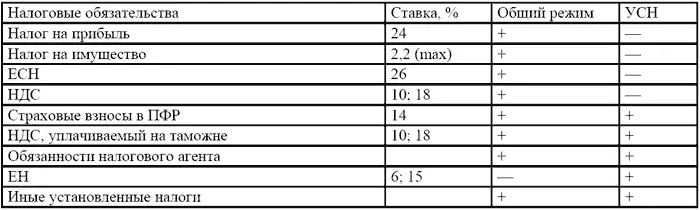

Для наглядности рассмотрим таблицу

Выбор объекта налогообложения осуществляется налогоплательщиком до начала налогового периода, в котором впервые применена упрощенная система налогообложения (п. 3 ст. 346.21 НК РФ).

В случае изменения избранного объекта налогообложения после подачи заявления о переходе на УСН налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена упрощенная система налогообложения. Организации и индивидуальные предприниматели при выборе объекта налогообложения должны проявить особую внимательность и изыскать пути снижения налогооблагаемой базы, что позволяет осуществить гл. 26.2 НК РФ.

Пример

Организация реализует товар в розницу.

Приобрела 100 единиц товара по цене 230 руб. и на сумму 23000 руб.

Реализация по цене 290 руб. или на сумму 29000 руб.

Издержки обращения 20 руб. на единицу, всего на сумму 2000 руб.

С суммы реализованного товара уплачиваются:

– НДС в сумме 1100 руб. (5200 руб. – 4100 руб.);

– налог на прибыль 900 руб. ((29000 руб. – 25000 руб.) × 24% : 100%).

Всего сумма к уплате налогов составит 2000 руб. (но следует учесть еще налог на имущество).

По упрощенной системе:

– при объекте налогообложения «доходы» от доходов от реализации товара 29 тыс. руб. сумма налога составит 1700 тыс. руб. (29000 руб. × 6% : 100%);

– при объекте налогообложения «доходы за вычетом расходов» от доходов от реализации 29000 руб. и расходов 25000 руб. (23000 руб. + 2000 руб.) сумма налога составит 600 руб. ((29000 руб. – 25000 руб.)) × 15%.

Данные, указанные выше, показывают выгодность упрощенной системы налогообложения.

При осуществлении оптовой торговли, переход на упрощенную систему может быть и невыгоден. Это вызвано тем, что организациям и индивидуальным предпринимателям не производится возмещение «входного» НДС при приобретении товаров, предназначенных для продажи оптом. Вопрос выгоды рассмотреть со всех сторон вплоть до образования нескольких небольших организаций вместо одной, у которой большие обороты по реализации товаров.

Пример

Организация, занимающаяся реализацией товаров оптом, имеет оборот свыше 11 000 тыс. руб. за 9 месяцев, но приняла решение перейти на упрощенную систему налогообложения.

Для того чтобы был осуществлен переход на упрощенную систему, решено создать две самостоятельные организации: одна приобретает товары, а вторая осуществляет их продажу.

Рассматривая вопрос о переходе на УСН, налогоплательщик должен правильно выбрать вариант налогообложения – «доходы» или «доходы, уменьшенные на величину расходов».

В случае выбора объекта налогообложения «доходы»:

– налоговая ставка по ст. 346.20 равна 6% от суммы полученных доходов;

– уплаченная сумма налога снижается на сумму страховых взносов на обязательное пенсионное страхование, уплачиваемых за этот же период времени в соответствии с законодательством Российской Федерации, и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом, сумма налога (квартальных авансовых платежей по налогу) не может быть уменьшена более чем на 50% по страховым взносам на обязательное пенсионное страхование (п. 3 ст. 346.21 НК РФ).

Значит, минимальная сумма налога по УСН может быть 3% (с учетом 50% вычетов).

При выборе в качестве объекта налога по упрощенной системе налогообложения «доходы, уменьшенные на величину расходов» налоговая ставка устанавливается в размере 15%.

Читать дальшеИнтервал:

Закладка:

![Татьяна Сергеева - Тень и моё я [СИ]](/books/1081952/tatyana-sergeeva-ten-i-moe-ya-si.webp)