С. Загородников - Финансовый менеджмент. Шпаргалка

- Название:Финансовый менеджмент. Шпаргалка

- Автор:

- Жанр:

- Издательство:Литагент «Научная книга»5078daf4-9e1a-102b-b665-7cd09fa97345

- Год:2009

- Город:Москва

- ISBN:978-5-9745-0475-4

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

С. Загородников - Финансовый менеджмент. Шпаргалка краткое содержание

Настоящее издание поможет систематизировать полученные ранее знания, а также подготовиться к экзамену или зачету и успешно их сдать. Пособие предназначено для студентов высших и средних образовательных учреждений.

Финансовый менеджмент. Шпаргалка - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

П пц = О см + О нзп + О гп,

где П пц – продолжительность производственно-го пц цикла, дни;

О см – продолжительность оборота средне-го см запаса сырья, материалов и полуфабри–катов, дни;

Онзп – продолжительность оборота средне–го объема незавершенного производства,дни;

О гп – продолжительность оборота среднего запаса готовой продукции, дни.

Продолжительность финансового цик–ла определяется следующим образом:

П фц = П пц – О кз = О тмз + О дз – О кз,

где О кз = Средние остатки кредиторской задол–женности / Затраты на производство;

Отмц = Средние остатки ТМЦ / Затраты на производство;

О дз = Средние остатки ДЗ / Выручка от реа–лизации.

Расчет финансового цикла является основой для планирования и управления денежными средствами.

73 УПРАВЛЕНИЕ ЗАПАСАМИ

Управление запасами – это одна из сфер финансового менеджмента, цель его состоит в том, чтобы довести общую сумму затрат, свя–занных с запасами, до оптимального уровня при условии выполнения договоров.

Запасы как элемент оборотных средств делятся на следующие группы: производ–ственные запасы, незавершенное производ–ство, готовая продукция.

Уровень запасов неодинаков для различ–ных отраслей. Он зависит от объема и харак–тера производства, объема продаж, состояния товарных рынков, взаимоотношений с постав–щиками и покупателями, сезонности производ–ства, наличия складских помещений, наличия финансовых ресурсов и выбранной политики в данной области.

Есть два подхода в управлении запасами.

1. В условиях инфляции и разрыва хозяй–ственных связей стало распространенным на–капливание производственных запасов. Такой подход оправдан, так как в условиях неплатежей и низкого уровня межотраслевых связей риск разрыва ликвидности предприятия очень велик. Поэтому необходимо держать определен–ный остаток товарно-материальных запа–сов, предназначенный для экстренных ситуаций (например, таких как резкий рост цен на сырье и материалы). Кроме того, накаплива–ние запасов часто является вынужденной мерой, продиктованной стремлением снизить риск не–поставки (недопоставки) сырья, материалов, не–обходимых в производственном процессе.

2. Этот подход основан на оптимизации уров–ня запасов. Состоит в использовании реко–

мендаций зарубежного опыта, в частности, ме–тода определения оптимального уровня запа–сов, основанного на такой их величине, которая, с одной стороны, минимизирует затраты по их поддержанию, а с другой – была бы достаточ–ной для успешной работы предприятий.

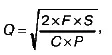

Одной из проблем снабжения является опре–деление оптимального объема поставок. Для ее решения используют модели оптимизации. Наи–большую известность получила модель опти–мального размера (EOQ). Цель модели со–стоит в выборе того размера заказа (Q), который обеспечивает минимальные совокупные годо–вые затраты по поддержанию товарно-мате–риальных запасов. Для расчета такого размера заказа используется формула:

где S – годовой объем продаж (потребность в единицах изделия);

P—стоимость приобретения единицы изделия;

C – годовые затраты по хранению запасов в процентах от цены изделия;

F – постоянные расходы по размещению за–каза;

Q – заказываемое количество материалов.

Общие расходы на содержание товарно-ма–териальных запасов на год (ОР) будут склады–ваться из затрат на хранение и расходов на под–О S готовку заказа:

Управление запасами необходимо проводить как в предметно-вещественном, так и в финан–совом смысле.

74 УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ (КРЕДИТНАЯ ПОЛИТИКА)

Управление дебиторской задолженно–стью предполагает прежде всего контроль за оборачиваемостью средств в расчетах. Управ–ление дебиторской задолженностью реализует–ся в ходе формирования кредитной политики предприятия. Рассмотрим этапы формирова–ния кредитной политики по отношению к дебиторам.

1. Определение принципов кредитной политики по отношению к дебиторам. В процессе определения принципов кредитной политики по отношению к дебиторам решается основной вопрос: какой тип кредитной политики следует избрать предприятию:

1) безрисковый тип кредитной политики предприятия направлен на минимизацию кредитного риска: существенное сокращение круга покупателей продукции в кредит за счет групп повышенного риска; минимизацию сро–ков предоставления кредита и его размера; ужесточение условий предоставления креди–та и повышение его стоимости;

2) умеренный тип кредитной политики предприятия ориентируется на средний уро–вень кредитного риска при продаже продукции с отсрочкой платежа;

3) рисковый тип кредитной политики пред–приятия приоритетной целью кредитной дея–тельности ставит максимизацию дополни–тельной прибыли за счет расширения объема реализации продукции в кредит. Механизма–ми реализации политики такого типа являют–ся распространение кредита на более риско–ванные группы покупателей продукции; уве–личение периода предоставления кредита и его размера.

2. Формирование системы кредитных условий. В состав этих условий входят следую–щие элементы: срок предоставления кредита; размер предоставляемого кредита; стоимость предоставления кредита; система штрафных санкций за просрочку исполнения обязательств покупателями.

3. Формирование стандартов оценки по–купателей и дифференциация условий предоставления кредита. В основе установ–ления таких стандартов оценки покупателей ле–жит их кредитоспособность.

4. Формирование процедуры инкассации дебиторской задолженности. В этой процеду–ре должны быть предусмотрены сроки и формы предварительного и последующего напоминаний покупателям о дате платежей; возможности и усло–вия продления сроков возврата долга по пре–доставленному кредиту; условия возбуждения дела о банкротстве несостоятельных дебиторов.

5. Обеспечение использования на пред–приятии современных форм рефинанси–рования дебиторской задолженности.

Развитие рыночных отношений и инфраструкту–ры финансового рынка позволяет использовать в практике финансового менеджмента новые формы управления дебиторской задолженно–стью – ее рефинансирование, например уско–ренный перевод в другие формы оборотных ак–тивов предприятия, такие как денежные средства и высоколиквидные краткосрочные ценные бу–маги.

75 УПРАВЛЕНИЕ ДЕНЕЖНЫМИ СРЕДСТВАМИ И ИХ ЭКВИВАЛЕНТАМИ

Интервал:

Закладка: