Елена Васильева - 50 секретов проверяющего налоги. Как обезопасить себя, свой бизнес и получить миллион из бюджета

- Название:50 секретов проверяющего налоги. Как обезопасить себя, свой бизнес и получить миллион из бюджета

- Автор:

- Жанр:

- Издательство:Литагент 1000 бестселлеров1c968ecb-c2a3-11e6-9c73-0cc47a1952f2

- Год:2017

- Город:Москва

- ISBN:978-5-370-04070-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Елена Васильева - 50 секретов проверяющего налоги. Как обезопасить себя, свой бизнес и получить миллион из бюджета краткое содержание

Для кого написана эта книга?

Для предпринимателей, руководителей компаний, бухгалтеров, аудиторов, налоговых консультантов, работников финансовых служб, руководителей организаций, налоговых инспекторов. Она может быть использована в качестве учебного пособия при изучении бухгалтерского учета и налогообложения.

Какова задача данной книги?

Помочь разобраться в крайне противоречивом законодательстве нашей страны. Почему важно прочитать книгу?

– Она рассказывает о серьезных ситуациях и проблемах простым языком. Сотни предпринимателей без финансового образования поняли основы налогообложения в ходе консультаций Елены Васильевой.

– Книга написана в виде ответов на вопросы, которые автор слышит в течение 25 лет из уст предпринимателей и налоговых специалистов.

– Расчеты налогов, взносов показаны на конкретных примерах. Есть заполненные налоговые бланки, примеры расчетов налогов, пошаговые инструкции, примеры договоров.

– В книге описаны элементы организации малого бизнеса и контроля за финансами. Авторская методика поможет проверить работу специалиста по налогам. Ее можно использовать в качестве самопроверки и для контроля за сотрудниками финансовых служб.

– Автор высказывает свое профессиональное видение налоговых вопросов, показывает варианты решений и риски.

50 секретов проверяющего налоги. Как обезопасить себя, свой бизнес и получить миллион из бюджета - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

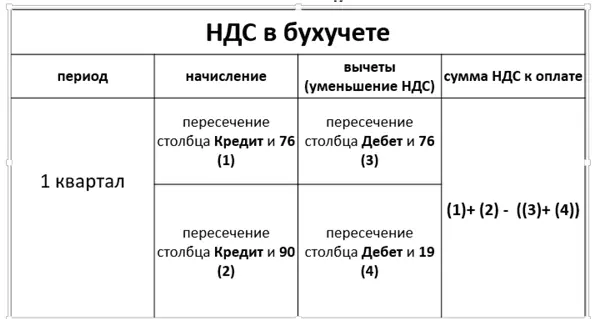

В первый столбец заносим период – 1-й квартал. В первый столбец второй строки заносим сумму, которую вы видите на экране при пересечении столбца Кредит и строки 76.

В третий столбец второй строки заносим то число, которое в отчете находится при пересечении столбца Дебети строки 76. Если чисел нет, ставим 0.

Заполняем третью строку. Во втором столбце: число при пересечение столбца Кредити строки 90, в третьем столбце – столбца Дебети строки 19. Если цифр нет, ставим 0.

Сумма налога, который вы уплатили и которая отражена в отчете по НДС, должна быть такой (заполняем четвертый столбец): разница между суммами второго и третьего столбца второй строки и суммами второго и третьего столбца третьей строки.

4. Для того, чтобы свериться с декларацией, в папке Отчеты находим раздел «Регламентированные отчеты», затем Налоговая отчетность, НДС, выбираем период – 1-й квартал 2016 г.

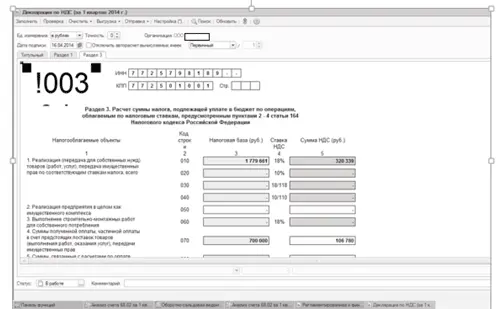

1. Отчеты/Регламентированные отчеты/ слева – Налоговая отчетность/НДС внизу – период 1-й квартал 2014 г.

2. Открываем раздел 3.

В самом отчете откройте раздел 3. Здесь указана сумма налога. Это и есть то, что должно было у вас получиться.

3. Для экспресс-проверки упрощенки формируем оборотку в разделе Отчеты, Оборотно-сальдовая ведомость, выбираем период – прошлый год. Например, если на дворе – август 2015-го, формируйте оборотку за 2014 год. Если на дворе – февраль 2014-го, то скорее всего отчет еще не сформирован за 2014 год, смотрите 2013 год.

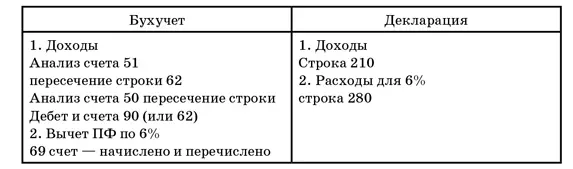

4. Здесь коротко приведем алгоритм проверки упрощенки 6 %.

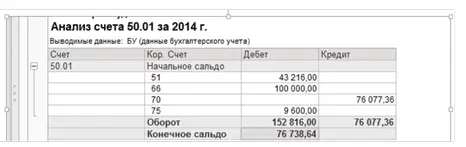

5. Щелкните по счету 50.01 левой кнопкой мыши. В открывшемся окне появятся на выбор 5 отчетов, выберите «Анализ счета».

Столбец Дебет и строки 62, 90 складываем. Это ваш доход по кассе.

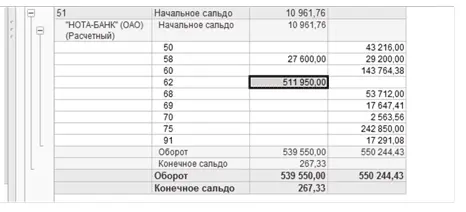

Щелкните по счету 51 левой кнопкой мыши. В открывшемся окне появятся на выбор 5 отчетов, выберите «Анализ счета».

Столбец Дебет и строки 62, 90 складываем. Это ваш доход по расчетному счету.

6. Для того, чтобы свериться с декларацией, в папке Отчеты находим раздел «Регламентированные отчеты», далее Упрощенная система налогообложения.

Выбираем период – проверяемый год (2014).

В самом отчете откройте раздел 2.2. В строке 210 указана сумма дохода из пункта.

При умножении этой строки на 6 выйдет сумма налога.

Я коротко описала процесс экспресс-проверки по двум системам налогообложения. Ежеквартально вы можете это делать за 1–2 часа.

Часть 13

Что делать, если пропал бухгалтер с базой 1С, флешками: банк-клиент и для сдачи отчетности по интернету?

К нам обращаются клиенты с такой проблемой. Как правило, они в панике, рвут у себя на голове волосы. И задают обычно один и тот же вопрос: «Как же так произошло?»

Как же это происходит? Давайте проанализируем. Часто бухгалтера находят по Интернету, не тестируют, не анкетируют, не подписывают договор о материальной ответственности и не берут паспортных данных.

Поэтому неудивительно, что бухгалтер чувствует себя в этой ситуации безответственно и своевольно. Предприниматели жалуются, что специалист не подходит к телефону, заболела и не предупредила, уехала, вышла замуж и т. д. Факт остается фактом: бухгалтер недоступен и больше не работает.

Что делать? У вас не осталось ни базы, ни флешек, ни контактов, ни документов.

Во-первых, поменяйте пароль для входа в Банк-Клиент, восстановите флешки при необходимости, обратившись в банк письменно либо лично.

Во-вторых, при утере флешки для сдачи отчетности по Интернету восстановите ее лично либо по доверенности, обратившись к поставщику услуг (Такском, Контур, СБИС). Даже если на вашем компе данных не осталось, сданные отчеты остались в системе на сервере поставщика и в налоговой.

Самая неприятная ситуация с базой 1С. Если базы нет, то ее восстановить точно под сданные отчеты практически невозможно.

Важно срочно восстановить отчеты в налоговой, т. к. они формируются почти все с нарастающим итогом с начала года. Все накладные, счета-фактуры и акты необходимо запросить у контрагентов. Банк загрузить в новую базу 1С, восстановить данные по расчету зарплаты из приказов и бухсправок.

Налоговая имеет право проверить вас за последние три года. Поэтому и документы, указанные выше, должны быть за три года.

Скорее всего, вам придется за это заплатить второй раз, то есть первый раз бухгалтеру, который бросил, а второй раз – тому, кто исправляет косяки и восстанавливает. Это и будет урок за отсутствие осмотрительности и мер по защите бизнеса. Отчеты придется заново сдать за 3 года, налоги и пени доплатить.

Если вы уверены, что вас не проверят, то можете взять остатки из предыдущих отчетов и вести бухучет с момента сдачи последнего отчета. Тогда ваш учет будет без предыдущей истории. Вам будет непросто объяснить контрагентам, почему вы не можете сформировать сверку, а сотрудникам отказать в выдаче необходимых справок.

Часть 14

Как передать свою фирму на аутсорсинг?

У нас есть опыт, когда мы приходили в компании в качестве наемных бухгалтеров, а через год заключали договор на бухобслуживание.

Завоевав доверие, проще объяснить предпринимателю выгоды аутсорсинга.

Дополнительным плюсом такого способа является то, что бухгалтер компании за год вникнет в проблемы и боли компании, у которой ведет бухучет.

В случае серьезных ошибок, приводящих к штрафу, такой бухгалтер предложит, посоветовавшись с руководителем, их исправление. Объяснит ответственность.

Читать дальшеИнтервал:

Закладка: