Ахсар Тавасиев - Банковское дело

- Название:Банковское дело

- Автор:

- Жанр:

- Издательство:Array Литагент «Дашков и К»

- Год:2011

- Город:Москва

- ISBN:978-5-394-01264-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ахсар Тавасиев - Банковское дело краткое содержание

Банковское дело - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Считается также, что внедрение качественной диагностики – это правоБанка России (его сотрудников) на суждениепри принятии решений по качественным параметрам того или иного банка, особенно связанным с оценкой его перспектив.

Кроме того, неформальный надзор предполагает переход к такой методике работы, когда надзор реализуется не через детальные правила, а через принципы. Считается, что любые правила “обойти” достаточно просто, в то время как фундаментальный принцип, если он изложен адекватно, теоретически “обойти” невозможно. Но это спорное положение.

Что касается перестройки процедур взаимоотношений Банка России и банков, то в этом плане банкам обещали:

• сокращение и оптимизацию отчетности;

• упорядочение сроков и параметров надзорных процедур ЦБ (чтобы они были предсказуемыми и понятными банкирам). Обещания эти пока не выполняются.

Наконец, определенные задачи ставились в плане рационализации надзорных процедур. Эти задачи реализуются на базе Инструкции ЦБ № 108-И от 1.12.2003 г. “ Об организации инспекционной деятельности Центрального банка Российской Федерации ”.

Внешнее регулирование деятельности отдельного банка

Обязательные нормативы деятельности банков

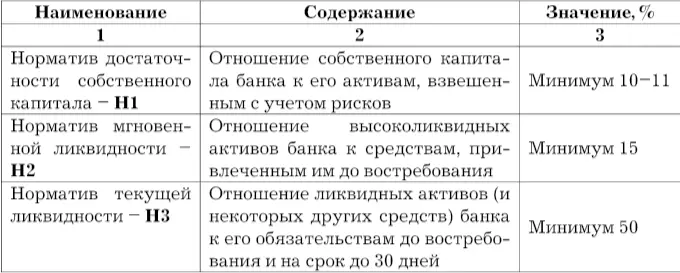

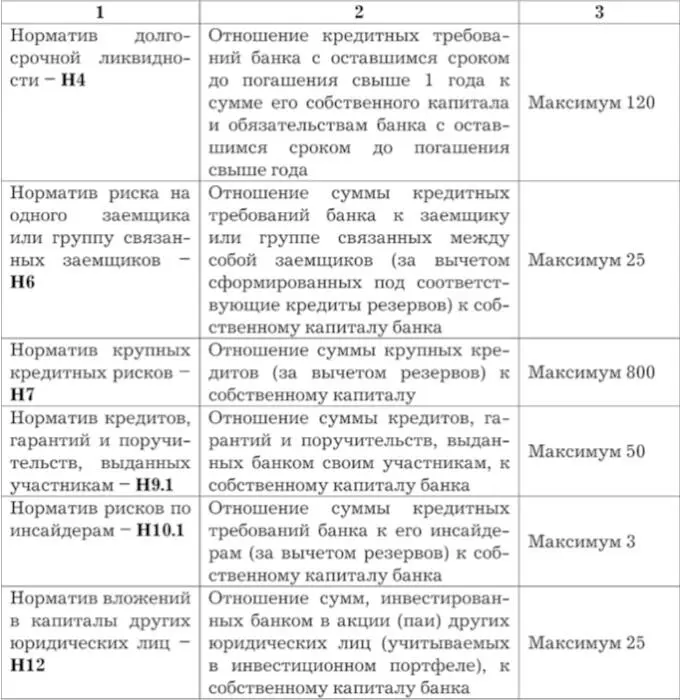

Как должно быть ясно из предыдущего изложения, орган надзора и регулирования деятельности банков (и иных КО) интересуется прежде всего тем, как последние выполняют требования законодательства и нормативных правовых актов самого Банка России. Едва ли не важнейшее место в последних занимают обязательные нормативы деятельности, устанавливаемые для них Центральным банком. Нормативы эти весьма многообразны. Основные из них прописаны в Инструкции Банка России № 110-И от 16.01.2004 г. “Об обязательных нормативах банков”. В данном акте установлены числовые значения и методики расчета следующих нормативов:

– достаточности собственных средств (капитала) банка;

– ликвидности банка;

– максимального размера риска на одного заемщика или группу связанных заемщиков;

– максимального размера крупных кредитных рисков;

– максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам);

– совокупной величины риска по инсайдерам банка;

– использования собственного капитала банка для приобретения акций (паев) других юридических лиц (табл. 2.2).

Таблица 2.2

Обязательные нормативы деятельности банков

Другие обязательные для банков нормативы установлены в целом ряде иных нормативных актов Банка России.

Меры регулирующего воздействия на кредитные организации

Регулированиекак процесс внешнего управляющего воздействия на конкретный банк начинается с момента, когда руководитель Банка России или его ТУ, назначивший проверку данного банка, утверждает акт его проверки и принимает одно из возможных решений, предписанных в Инструкции № 59-И от 31.03.1997 г., т.е. определив конкретную меру воздействия на банк.

Основной задачей, решаемой при этом, считается приведение деятельности банка в соответствие с нормами и требованиями, предъявляемыми в банковском законодательстве и Банком России. Следовательно, меры воздействия должны выбираться такие, которые способны наиболее эффективно решать указанную задачу.

Надзорный орган вправе применять к банкам меры воздействия двух типов: предупредительные и принудительные. Конкретный состав применяемых мер воздействия может включать как меры воздействия только одного типа, так и сочетать меры воздействия обоих типов.

♦ Предупредительные меры воздействия

1. Предупредительные меры воздействия применяются в основном в случаях, когда недостатки в деятельности банка не угрожают интересам его кредиторов и вкладчиков и при условии ответственного, конструктивного подхода органов управления и участников банка к устранению нарушений в его деятельности, а также при условии их надлежащего взаимодействия с надзорным органом (принятие обязательств скорректировать деятельность банка).

2. Данные меры воздействия могут применяться главным образом на ранних стадиях возникновения недостатков, в частности:

• при ухудшении показателей деятельности банка, если обязательные нормативы или иные требования, определяющие предельные уровни рисков, принимаемых банком, выполняются либо нарушаются незначительно, т.е. отсутствуют процессы, угрожающие финансовому состоянию банка, интересам его кредиторов и вкладчиков;

• если имеются признаки, свидетельствующие об опасности ухудшения финансового состояния банка (текущие убытки, снижение собственного капитала, привлечение средств на условиях хуже рыночных, отказ клиентов, средства которых составляли значительную долю в привлеченных ресурсах, от обслуживания в банке, падение рыночной стоимости свободно обращающихся ценных бумаг банка и др.);

• при несоблюдении требований законов и нормативных актов Банка России в части регистрации банков, их лицензирования и расширения деятельности;

• при несоблюдении требований Банка России: о разработке правил построения расчетной системы банка; о своевременном проведении филиалами платежей с корреспондентских субсчетов.

3. Применение предупредительных мер воздействия возможно и при более серьезных нарушениях в деятельности банка. В этом случае они сочетаются с принудительными мерами воздействия.

4. Предупредительные меры воздействия – это доведение до органов управления банка информации о недостатках в его деятельности и об обеспокоенности надзорного органа этим, рекомендации об исправлении создавшейся в банке ситуации, предложения представить в надзорный орган программу мероприятий, направленных на устранение недостатков, установление дополнительного контроля за деятельностью банка.

♦ Принудительные меры воздействия

1. Данные меры применяются в случаях, когда это вытекает из характера допущенных банком нарушений с учетом того, что применение одних предупредительных мер не приносит или не может обеспечить надлежащую корректировку его деятельности. Основаниями для применения принудительных мер являются нарушения (невыполнение) банком законов, нормативных актов и предписаний Банка России, непредставление информации, представление неполной или недостоверной информации, а также проведение операций, создающих реальную угрозу интересам клиентов и/или кредиторов (вкладчиков).

Читать дальшеИнтервал:

Закладка:

![Джонатан Макмиллан - Конец банковского дела [Деньги и кредит в эпоху цифровой революции]](/books/1076969/dzhonatan-makmillan-konec-bankovskogo-dela-dengi.webp)