Дмитрий Конаш - Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями

- Название:Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями

- Автор:

- Жанр:

- Издательство:Array Литагент «Альпина»

- Год:2012

- Город:Москва

- ISBN:978-5-9614-1821-7

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дмитрий Конаш - Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями краткое содержание

Сохранить и приумножить. Как грамотно и с выгодой управлять сбережениями - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В дальнейшем инвестору имеет смысл добавить в портфель еще несколько активов: ETF IWM и ETF IWD. Первый из них отражает поведение индекса акций малых компаний, а второй – так называемых компаний «высокой ценности». Включение этих активов в инвестиционный портфель обосновано так называемой моделью трех факторов (Three Factor Model), предложенной американскими экономистами Юджином Фама и Кеном Френчем [6]. Фама и Френч заметили и теоретически обосновали тот факт, что эти два типа активов обладают более высокой доходностью, чем рынок акций в целом.

Следующим шагом по расширению активов инвестиционного портфеля может служить включение в него ETF VWO, отражающего поведение акций компаний из развивающихся рынков. Мы уже знаем, что развивающиеся рынки обеспечивают более высокий рост, чем рынки развитых стран, и следовательно, этот шаг вполне логичен. Из таблицы на рис. 2.4 видно, что наиболее популярным ETF в этом классе являлся VWO. Наконец, в качестве дополняющего сырьевого актива имеет смысл использовать ETF GLD, отражающий цену на золото. Такой набор активов обеспечит начинающему инвестору вполне приличный уровень диверсификации. Все описанные активы входят в список наиболее популярных по размеру ETF США. Это, безусловно, не случайность. Профессиональные инвесторы, управляющие многомиллиардными фондами, хорошо знают, как реально сохранять и приумножать финансовые средства. Используя эти же самые активы, индивидуальные инвесторы могут эффективно управлять своими финансами без помощи профессионалов, экономя деньги на консультациях и комиссионных. При расширении числа активов в портфеле нужно помнить о следующем. В определенный момент времени добавление следующего составляющего в портфель перестанет оказывать материальное влияние на уровень диверсификации (снижение риска) из-за увеличения корреляции между активами. При этом рост числа активов ведет к увеличению нежелательных комиссионных расходов при необходимой периодической балансировке портфеля. Об этом пойдет речь в главе 4, а в главе 6 мы расскажем, почему в портфеле нужно держать слабо коррелированные активы с разным уровнем стандартного отклонения.

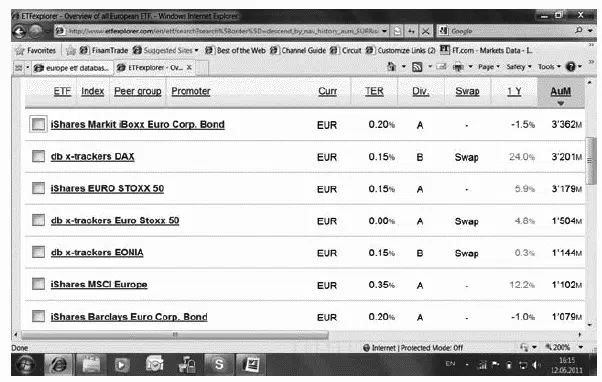

Проведем аналогичное упражнение для фондового рынка Германии, воспользовавшись ресурсом www.etfexplorer.com. Результат поиска самых больших ETF, деноминированных в евро и торгуемых на электронной бирже Xetra, базирующейся во Франкфурте-на-Майне, представлен в таблице на рис. 2.5.

Рис. 2.5.Самые крупные (по размерам инвестиций) ETFs, торгуемые на бирже Xetra (Германия)

С помощью описанного подхода выберем в качестве основных составляющих нашего гипотетического инвестиционного портфеля в евро ETF iShares Markit iBoxx Euro Corporate Bond (тикер IBCX) и iShares EURO STOXX 50 (тикер EUN2). IBCX отражает стоимость набора высоконадежных корпоративных облигаций рынка Западной Европы. Стоимость этого актива за 12 месяцев, с середины 2010-го по середину 2011 г., уменьшилась на 1,5 %. Управляющая компания iShares взимала 0,2 % годовых, и общая сумма инвестиций в этот ETF составляла €3,4 млрд. EUN2 отражает стоимость акций 50 крупнейших компаний Западной Европы. Один из самых удобных активов в евро на бирже Xetra, привязанных к цене на золото, является ETC с кодом 4GLD. C точки зрения индивидуального инвестора, ETC схожи с ETF. Стоимость ETC напрямую привязана управляющей компанией к стоимости определенного вида сырья, например золота. Модель выбора остальных составляющих портфеля аналогична приведенной выше для рынка США.

Обратимся теперь к фондовому рынку России. Здесь дела с подбором и приобретением инвестиционных активов обстоят сложнее. У нас пока отсутствуют ETFs. Это значит, что у индивидуального инвестора есть два варианта выбора: паевые фонды или индивидуальные акции и облигации. Важной особенностью российского фондового рынка является высокая концентрация активов. Согласно материалам www.rbc.ru, на конец мая 2011 г. капитализация всех компаний на отечественном рынке акций составляла примерно $988 млрд. На этот момент капитализация «Газпрома» (самой большой компании, представленной на российском рынке) равнялась $158,6 млрд, или 16 % всего рынка. Суммарная капитализация же 10 самых больших компаний составляла $609 млрд, или 62 % всего рынка. Поведение акций этих 10 компаний фактически определяет поведение индекса российского фондового рынка. Инвестор может выбрать между приобретением индивидуальных акций 5–15 самых крупных компаний через свой брокерский счет либо приобрести паи в паевом инвестиционном фонде. Это можно сделать напрямую у управляющей компании или через агента. В первом случае расходы будут включать в себя комиссионные брокера (доли процента за одну транзакцию) и вознаграждение за обслуживание брокерского счета (обычно несколько сотен рублей в месяц). Во втором случае расходы составят ежегодное вознаграждение управляющей компании (в настоящее время диапазон для большинства управляющих компаний 2–4 %) плюс 1–2 % в качестве однократного вознаграждения агента. Чаще всего в качестве агента выступают банки, активно продающие эти услуги своим клиентам. При следующем визите в отделение своего банка попробуйте поговорить с консультантом по инвестициям. Теперь вы вооружены определенной базой знаний в этой области, и такая беседа является простым и бесплатным шансом проверить свои знания.

Как мы видим, текущий уровень вознаграждения управляющих компаний в России в среднем существенно превышает уровень вознаграждения управляющих ETF компаний в США или Западной Европе. Кроме того, при приобретении паев в ПИФах инвестору нужно будет посетить управляющую компанию или агента для подписания заявок. Большинство же брокеров позволяют своим клиентам торговать акциями и облигациями через Интернет с помощью так называемой электронной цифровой подписи. Таким образом, при приобретении акций компаний на российском фондовом рынке индивидуальный инвестор должен выбирать между двумя вариантами решений:

1) меньшая стоимость транзакций плюс удобная работа через Интернет в случае самостоятельного приобретения индивидуальных акций/облигаций через брокерский счет;

2) предельное упрощение процесса выбора при работе с ПИФами, которое сопровождается, однако, более высокими комиссионными и необходимостью визитов в управляющую компанию или банк для проведения операций.

Конечно, специалисты управляющей компании почти наверняка попытаются убедить вас, что их инвестиционные менеджеры постоянно и уверенно обходят рынок. Однако, как мы уже знаем, добиться такого результата на продолжительном отрезке времени удается очень и очень немногим. Российский фондовый рынок в этом смысле исключением не является. Ориентироваться поэтому имеет смысл на индексные ПИФы с минимальными издержками от управляющих компаний, которые работают на российском рынке от 5 и более лет. На рис. 2.6 представлена начальная часть рейтинга ПИФов по объему привлеченных средств за май 2011 г. Данные получены из интернет-ресурса www.investfunds.ru. Этот ресурс предоставляет много полезной информации для индивидуальных инвесторов и очень полезен, в частности, при подборе ПИФов. Таблица на рис. 2.6 приведена только в качестве примера. Мы рекомендуем инвесторам самостоятельно внимательно изучить рейтинговые таблицы ПИФов из нескольких источников, прежде чем принять решение относительно выбора управляющей компании и конкретного ПИФа.

Читать дальшеИнтервал:

Закладка: