Энтони Роббинс - Деньги. Мастер игры

- Название:Деньги. Мастер игры

- Автор:

- Жанр:

- Издательство:Попурри

- Год:2015

- Город:Минск

- ISBN:978-985-15-2734-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Энтони Роббинс - Деньги. Мастер игры краткое содержание

Для широкого круга читателей.

Деньги. Мастер игры - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Все очень просто.

Но есть два обстоятельства, о которых я должен вас предупредить. Во-первых, усреднение долларовой стоимости порой противоречит здравому смыслу, и вам может показаться, что с использованием этой теории вы получаете меньший доход, чем могли бы. Тем не менее сейчас я продемонстрирую, что это кажущееся противоречие на самом деле играет вам на руку. Помните, что ваша цель состоит в том, чтобы удалить эмоции (будь то жадность или страх) из инвестиционного процесса, потому что часто они губительны для успеха.Во-вторых, недавно вновь вспыхнули дебаты о долгосрочной эффективности усреднения долларовой стоимости, и я познакомлю вас с аргументами обеих сторон. Но прежде всего давайте поговорим о самом распространенном способе применения данного принципа и о том, как это сказывается на потенциальных прибылях инвесторов.

Если вы инвестируете в соответствии с установленным графиком, вкладывая каждый месяц или каждую неделю одно и то же количество денег в различные активы, колебания рынка увеличивают вашу прибыль, а не уменьшают ее.Если вы решили инвестировать каждый месяц тысячу долларов в пропорции 60 процентов в корзину риска и роста и 40 процентов в корзину с безопасными активами, то ваши регулярные вложения будут составлять соответственно 600 и 400 долларов независимо от текущих цен. Со временем волатильность становится вашим союзником.Казалось бы. это противоречит здравому смыслу, но Берт Мэлкил привел мне прекрасный пример, поясняющий действие этого принципа.

Давайте проведем тест. Найдите время, подумайте и дайте ответ.Предположим, вы каждый год на протяжении пяти лет вкладываете по тысяче долларов в индекс-фонд. Какой из двух вариантов кажется вам предпочтительным?

Пример № 1

• 1-й год: индекс держится на отметке 100 долларовза 1 пай фонда.

• 2-й год: индекс падает до 60 долларов.

• 3-й год: индекс держится на отметке 60 долларов.

• 4-й год: индекс взлетает до 140 долларов.

• 5-й год: индекс вновь опускается до начального значения — 100 долларов.

Пример № 2

• 1-й год: 100 долларовза 1 пай фонда.

• 2-й год: 110 долларов.

• 3-й год: 120 долларов.

• 4-й год: 130 долларов.

• 5-й год: 140 долларов.

Итак, какой вариант принесет вам больше денег по прошествии пяти лет? Интуиция подсказывает, что второй сценарий обеспечивает большую доходность, так как индекс постоянно растет, но это неправильный ответ. На самом деле вы заработаете больше, если будете регулярно инвестировать в волатильный рынок.

Подумайте сами: в первом примере, каждый раз инвестируя одну и ту же сумму, вы имеете возможность купить больше паев, когда индекс держится на отметке 60 долларов. В связи с этим у вас на руках окажется больше активов, когда рынок вновь вернется к прежнему уровню.

С помощью приведенного ниже рисунка Берт Мэлкил демонстрирует, как это происходит.

ВЗАИМНАЯ ВЫГОДА

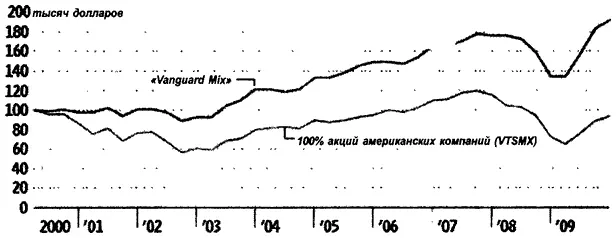

Диверсифицированный портфель паев различных взаимных фондов (с ежегодной ребалансировкой) в сравнении с портфелем, состоящим исключительно из американских акций

В индекс «Vanguard Mix» входят 33 % активов с фиксированной доходностью (VBMFX), 27 % акций американских компаний (VTSMX), 14 % акций рынков развитых стран (VDMIX), 14 % акций рынков развивающихся стран (VEIEX), 12 % паев инвестиционных трастов недвижимости (VGSIX).

На постоянно растущем рынке ваши 5 тысяч долларов по прошествии пяти лет подрастут до 5915 долларов. Неплохо.

А вот на волатильном рынке вы сможете получить на 14,5 процента больше прибыли, что даст в итоге 6048 долларов! Вся проблема, по словам Мэлкила, в том, что люди с недоверием относятся к первому сценарию. Когда рынок начинает падать, они говорят: «О боже! Пора продавать!» Поэтому надо сохранять хладнокровие и придерживаться избранного курса.

Инвесторы на собственной шкуре испытали это в первые 10 лет нынешнего века, которые в финансовых кругах называют потерянным десятилетием. Если бы в начале 2000 года вы вложили все деньги в американский фондовый рынок, это означало бы вашу смерть. Один доллар, инвестированный 31 декабря 1999 года в индекс S&P 500, к концу 2009 года стоил бы 90 центов.Однако, по данным Берта Мэлкила, если бы вы в тот же период времени распределили свои вложения в соответствии с принципом усреднения долларовой стоимости, то смогли бы на этом заработать!

Мэлкил опубликовал в «Wall Street Journal» статью под названием «Принцип „покупай и держи“ все еще остается непревзойденным». В ней он демонстрирует, что если бы в промежутке между началом 2000 года и концом 2009 года вы вкладывали деньги в диверсифицированный портфель индекс-фондов, состоящий из американских и иностранных акций (в том числе развивающихся рынков), облигаций и недвижимости, то 100 тысяч долларов начальных вложений выросли бы до 191 859 долларов. Это более 6,7 процента годовой прибыли, несмотря на «потерянное десятилетие».

«Благодаря усреднению долларовой стоимости волатильность рынка работает на вас», — утверждает Мэлкил.

Большинство уважаемых ученых, включая наставника Уоррена Баффета Бенджамина Грэма и Берта Мэлкила, выступают в поддержку теории усреднения долларовой стоимости, когда речь идет об инвестировании определенного процента от постоянного дохода. Но, если у вас вдруг появляется крупная внеплановая сумма, такой подход не всегда бывает предпочтительным. Если вы столкнулись с такой ситуацией, прочитайте примечание в конце главы.

Принцип усреднения долларовой стоимости сводится к тому, что вы систематически вносите одну и ту же сумму во все активы своего портфеля, а не только в ту долю, которая состоит из акций.

Помните, волатильность может быть вашим союзником при использовании усреднения долларовой стоимости, но одновременно она дает возможность применять другой способ, не дающий вам сбиться с курса, — ребалансировку портфеля.

Как же лучше всего применять на практике стратегию усреднения долларовой стоимости? К счастью, большинство людей, участвующих в пенсионных программах 401(k) и 403(b), которые автоматически зачисляют на счета одинаковые суммы в заранее оговоренные сроки, уже используют эту стратегию. Но, если у вас отсутствует автоматизированная система отчислений, ее легко создать. У меня есть одна знакомая, которая обратилась с соответствующей просьбой в фонд «Vanguard» и дала поручение автоматически снимать каждый месяц по тысяче долларов с банковского счета, а затем распределять эти деньги по диверсифицированному портфелю индексов. Она знает, что ей не всегда хватает дисциплины, особенно когда рынок совершает большие скачки, поэтому сознательно самоустранилась от этого процесса. Теперь ей не приходится заботиться об инвестициях, так как система полностью автоматизирована и от нее самой ничего не зависит.

Читать дальшеИнтервал:

Закладка: