Энтони Роббинс - Деньги. Мастер игры

- Название:Деньги. Мастер игры

- Автор:

- Жанр:

- Издательство:Попурри

- Год:2015

- Город:Минск

- ISBN:978-985-15-2734-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Энтони Роббинс - Деньги. Мастер игры краткое содержание

Для широкого круга читателей.

Деньги. Мастер игры - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Даже Уоррен Баффет, прославившийся своей уникальной способностью находить недооцененные активы, говорит, что рядовому инвестору не стоит даже пытаться выбирать «выигрышные» акции и благоприятные моменты для их покупки. В своем знаменитом письме акционерам от 2014 года Баффет заявил, что после его смерти все средства, которые будут переданы в доверительное управление жене, следует инвестировать только в индекс-фонды, чтобы свести к минимуму расходы и повысить шанс на положительные результаты.

Баффет настолько уверен, что даже профессионалы не могут в долгосрочном плане одержать победу над рынком, что ради доказательства готов рискнуть собственными деньгами. В январе 2008 года он предложил заключить пари на миллион долларов с нью-йоркской инвестиционной компанией «Protege Partners» с условием, что выигрыш будет передан на благотворительные цели. Суть спора? Компания нанимает пять менеджеров хедж-фондов, которые совместными усилиями постараются побить результаты индекса S&P 500 за десятилетний период. По состоянию на февраль 2014 года индекс S&P 500 вырос в общей сложности на 43,8 процента, а показатели пяти хедж-фондов — только на 12,5 процента. До окончания спора остается еще несколько лет, но похоже, что в данном случае группа бойскаутов пытается соревноваться с самым быстрым спринтером мира Усэйном Болтом. (Для тех, кто не знает, что такое хедж-фонд: это частный закрытый фонд, клиентами которого являются только очень состоятельные инвесторы. Менеджеры таких фондов обладают полной свободой действий и могут играть как вместе с рынком, когда он на подъеме, так и против него, когда он на спаде.)

Финансовый эксперт Роберт Арнотт, основатель компании «Research Affiliates», потратил два десятка лет, изучая деятельность двухсот ведущих взаимных фондов с активным менеджментом, которые управляют совокупным капиталом в размере не менее 100 миллионов долларов. Результаты шокирующие.

На протяжении 15 лет, с 1984 по 1998 год, лишь восемь из двухсот фондов смогли превысить показатели фонда «Vanguard 500 Index» (этот фонд, учрежденный Джеком Боглом, привязан в своей деятельности к индексу S&P 500).

Шансы на то, что вам удастся выбрать выигрышные акции, составляют 4 процента. Если вы когда-нибудь играли в блэк-джек, то знаете, что цель игры заключается в том, чтобы количество набранных очков максимально приближалось к двадцати одному, но не превышало это число, в противном случае будет перебор. Так вот, в статье Дэна и Чипа Хитов «Миф о взаимных фондах» вы можете прочитать следующее: «Для сравнения: если у вас при игре в блэк-джек на руках оказались две картинки (дающие в сумме 20 очков), а идиот, сидящий внутри вас, кричит: „Возьми еще!“, то и в этом случае у вас еще сохраняется шанс на выигрыш, равный 8 процентам».

Как погоня фондов за выигрышами может сказаться на нас? За двадцатилетний период с 31 декабря 1993 по 31 декабря 2013 года индекс S&P 500 рос в среднем на 9,28 процента в год. Что же касается средних доходов, которые получили вкладчики инвестиционных фондов, то они, по данным ведущей исследовательской фирмы «Dalbar», составили лишь чуть больше 2,54 процента. Вот тебе и раз! Разница почти в 80 процентов.

В реальной жизни это разница между финансовой свободой и отчаянием. Другими словами, если бы вы вложили 10 тысяч долларов в S&P 500, то получили бы 55 916 долларов, а инвестор взаимного фонда, погнавшийся за иллюзорной надеждой переиграть рынок, — всего 16 386 долларов.

Откуда же такой громадный разрыв?

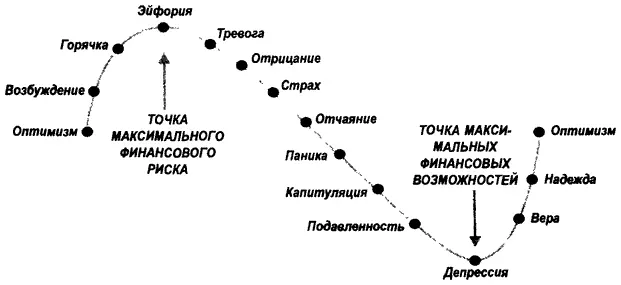

Все дело в том, что мы покупаем активы, когда цена на подъеме, а продаем, когда она идет на спад. Мы поддаемся эмоциям (и рекомендациям брокеров) и прыгаем из крайности в крайность в поисках выгоды. Когда рынок падает, мы, будучи не в силах терпеть эмоциональную боль, начинаем продавать, а когда рынок движется вверх, покупаем дополнительные активы. Известный финансовый менеджер Бартон Биггс как-то заметил: «„Бычий“ рынок напоминает секс. Лучшие ощущения возникают как раз перед тем, как все кончится».

За 82 года жизни Бертон Мэлкил пережил все мыслимые рыночные циклы и маркетинговые ухищрения. Когда в 1973 году он писал свою книгу «Случайная прогулка по Уолл-стрит», то даже подумать не мог, что она станет исторической классикой в области инвестирования. Основной тезис книги состоит в том, что попытки угадать правильный момент для покупки или продажи — это заведомо проигрышная затея. В части 4 мы поговорим с Бертом, и вы лично услышите от него все, пока же вам достаточно знать, что он был первым, кто выдвинул рациональную идею индекс-фонда, который не пытается победить рынок, а лишь отражает его движения.

Среди инвесторов эта стратегия известна как индексное, или пассивное, инвестирование. Это прямая противоположность активному инвестированию, когда вы платите менеджеру фонда за принятие решений о выборе времени для покупки или продажи тех или иных акций. Менеджер «активно» работает в надежде переиграть рынок.

Джек Богл, учредитель такого гиганта, как «Vanguard», определил дальнейшее развитие своей компании, взяв за основу идею создания первого индекс-фонда. Когда я брал интервью у Джека, он вкратце сформулировал причины, по которым «Vanguard» стал самым крупным индекс-фондом в мире: «Максимальная диверсификация, минимальная стоимость, максимальное освобождение от налогов, низкая оборачиваемость (отсутствие трейдинга), низкие операционные расходы и отсутствие дополнительных нагрузок». Классический пример презентации, которую можно провести в кабине лифта!

Вы, видимо, считаете, что все равно должны быть люди, способные победить рынок, иначе активы взаимных фондов не составляли бы 13 триллионов долларов. Да, среди менеджеров инвестиционных фондов встречаются те, кто может одержать победу над рынком. Вопрос в том, как долго длится их успех. Но, как говорит Джек Богл, все дело в маркетинге. Человек по своей природе стремится быть быстрее, лучше, умнее остальных, поэтому ему нетрудно навязать фонд, который работает успешнее, чем другие. Такой фонд продает себя сам. А когда он в конечном счете терпит неудачу, его место тут же занимает другой.

Что касается 4 процентов фондов, переигрывающих рынок, то в каждом временном отрезке это разные 4 процента. Джек объяснил мне эту ситуацию очень образно: «Тони, собери вместе 1024 гориллы и научи их бросать монетку. У одной из них обязательно 10 раз подряд выпадет орел. Большинство увидят в этом лишь следствие теории вероятности, а в мире финансов такую гориллу назовут гением!» Но какова вероятность, что в следующий раз именно та же самая горилла сделает 10 удачных бросков подряд?

Читать дальшеИнтервал:

Закладка: