Грант Сабатье - Финансовая независимость. Как быстро создать капитал и обеспечить себя на всю жизнь

- Название:Финансовая независимость. Как быстро создать капитал и обеспечить себя на всю жизнь

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:978-5-04-166722-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Грант Сабатье - Финансовая независимость. Как быстро создать капитал и обеспечить себя на всю жизнь краткое содержание

Грант Сабатье научит вас, как:

[ul]тратя всего пять минут в день на управление собственными финансами, зарабатывать сотни тысяч долларов;

экономить всего лишь 1 процент дохода, чтобы достичь финансовой свободы всего за несколько лет;

увеличить сбережения с помощью инвестиций;

заработать достаточно денег, чтобы вам никогда больше не пришлось работать.[/ul]

В формате PDF A4 сохранён издательский дизайн.

Финансовая независимость. Как быстро создать капитал и обеспечить себя на всю жизнь - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В Соединенных Штатах инфляция вызывает рост цен в среднем на 2–4 процента в год, а это означает, что на любые сэкономленные сегодня деньги в будущем можно будет купить меньше. Однако это всего лишь средний показатель, и в некоторые годы, например, в 1980-е, инфляция превышала 10 процентов! Конечно, не все дорожает, а некоторые вещи со временем дешевеют. Но в целом основные необходимые товары, такие как жилье, транспорт, еда, энергия и одежда, через десять лет будут стоить дороже, чем сегодня. Но есть способы (некоторые из которых мы рассмотрим в книге) защитить себя от инфляции. Тот факт, что в будущем цены сильно вырастут, необязательно означает, что ваши деньги не подорожают также; вам просто нужно проявлять творческий подход, покупать меньше и быть более самодостаточным.

Кристи и Брайс, вышедшие на пенсию примерно в тридцать лет, создали так называемый «щит от инфляции», благодаря которому минимизировали влияние инфляции на свои сбережения, живя в странах с более низкой инфляцией, чем в их родной Канаде. В зависимости от места жительства и устойчивости вашей национальной валюты, вы можете получить намного больше за свои деньги, проживая в другой стране или используя более дешевые услуги за пределами вашей страны: например, здравоохранение, которое гораздо дешевле за пределами Соединенных Штатов, а в некоторых странах даже бесплатное.

Кроме того, если вы инвестируете в фондовый рынок, вы все равно получите больше денег, чем вложили, потому что средняя 7-процентная годовая доходность фондового рынка уже скорректирована с учетом инфляции и дивидендов, поэтому 7 процентов – это «реальная» средняя годовая доходность.

Тем не менее вы всегда должны обращать внимание на способы максимально минимизировать влияние инфляции на свои деньги, чтобы инвестировать как можно больше!

В последнее десятилетие инфляция находилась на исторических минимумах, и доходность фондового рынка эффективно изолировала инвесторов от инфляции, но вполне реалистично предположить, что инфляция будет расти в ближайшие десятилетия, и даже небольшое увеличение в среднем на 2–3 процента в год заметно снизит покупательную способность ваших сбережений в будущем.

Например, с поправкой на инфляцию в 2–3 процента, те 470 967 долларов, которые среднестатистический американец, откладывающий 5 процентов, мог бы получить через сорок лет, будут иметь покупательную способность, равную примерно 144 378 долларам в сегодняшних деньгах. Учитывая, что средняя продолжительность жизни в Америке составляет семьдесят девять лет (и продолжает расти), вам придется «растянуть» эти 144 378 долларов примерно на четырнадцать лет, если вы выйдете на пенсию в шестьдесят пять. Без учета пособий по социальному обеспечению, которые вы можете получить (ведь мы не знаем, какое государственное социальное обеспечение будет через сорок лет), у вас останется 10 312 долларов в покупательной способности 2019 года, на которые нужно прожить год ! Как ни крути, это очень мало.

Если вы читаете эту книгу, вы, вероятно, хотите как можно скорее «уйти на пенсию». Предположим, вы работаете в довольно приятной компании, которая будет платить проценты, равные тем, что вы вносите в свой пенсионный счет 401(k), вплоть до 4 процентов (многие компании предлагают соотношение доллара к доллару по пенсионным взносам до определенного процента), и вы уже откладываете 10 процентов своего дохода в 401(k), так что фактически накапливаете 14 процентов своего годового дохода (10 процентов от вас + 4 процента от вашего работодателя). Если у вас есть пенсионный счет 401(k) с пополнением от работодателя, но вы не пополняете его или вносите недостаточно денег, то отложите эту книгу прямо сейчас, войдите в свою учетную запись 401(k) и начните вносить по крайней мере столько же, сколько и ваш работодатель. Это совершенно бесплатные деньги! 100 процентов возврат! Сделайте это!

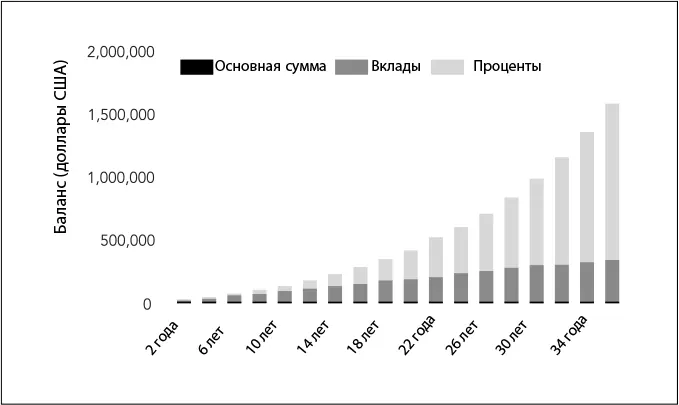

Если вы уже экономите более 10 процентов, во-первых, примите наши поздравления! Вы экономите больше, чем 99 процентов населения США! Но пока не разливайте шампанское; вы все равно не сможете выйти на пенсию. Допустим, вы зарабатываете 50 000 долларов в год. Если вы начали откладывать 14 процентов своей зарплаты (7000 долларов в год) с двадцати пяти лет, а ваши сбережения ежегодно растут на 7 процентов, то в шестьдесят пять у вас будет около 1 117 589 долларов. Неплохо для сорока лет, но это все еще сорок лет сбережений, и хотя 1 117 589 долларов может показаться большой суммой, предположим, что инфляция будет расти всего на 2,5 процента в год. Тогда ваши накопления составят всего 416 224 доллара США по покупательной способности в 2019 году.

Это все еще неплохо, но, поскольку вы инвестировали в 401(k), вы не платите налоги с этих денег, пока не снимаете их. Вместе с налогами эти 416 224 доллара могут стоить на 15–35 процентов меньше, в зависимости от того, в какой налоговой категории вы находитесь, когда начинаете снимать деньги.

Ладно, хватит этих удручающих новостей. Вы уловили суть: первая серьезная проблема традиционных советов по поводу пенсии, заключается в том, что даже если вы будете следовать им в совершенстве (а большинство людей обычно этого не делают), вам все равно вряд ли хватит денег на достойную старость. Когда я сделал этот расчет, он меня просто поразил – очевидно, что популярного совета откладывать от 5 до 10 процентов вашего дохода недостаточно. Хотя позже в этой книге я помогу вам рассчитать целевую норму сбережений, откладывайте как можно больше денег как можно раньше и чаще.

Если вы хотите быть уверены, что сможете выйти на пенсию в шестьдесят пять лет, вам нужно начать (и продолжать) откладывать не менее 20 процентов своего дохода с тридцати лет. Вот какая большая разница. Если вы зарабатываете в среднем 50 000 долларов и откладываете 20 процентов, или примерно 10 000 долларов, через тридцать пять лет, к моменту выхода на пенсию вы получите 349 860 долларов. С учетом 7-процентного темпа роста, скорректированного с учетом инфляции, эти инвестиции составят 1 615 340 долларов. И это при условии, что ваша зарплата никогда не увеличится, что, скорее всего, со временем произойдет, так что у вас будет еще больше денег.

Экономия 20 процентов вашего дохода значительно увеличит вероятность того, что вы сможете выйти на пенсию после сорока лет. Но это подводит нас ко второй и третьей основным проблемам традиционных советов, касающихся денег: они не помогают вам «уйти на пенсию» рано и требуют, чтобы вы работали полный рабочий день с двадцати до шестидесяти лет.

Читать дальшеИнтервал:

Закладка: