Дамир Нуридинов - Хватит выживать на зарплату, пора начать жить

- Название:Хватит выживать на зарплату, пора начать жить

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2021

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Дамир Нуридинов - Хватит выживать на зарплату, пора начать жить краткое содержание

Хватит выживать на зарплату, пора начать жить - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

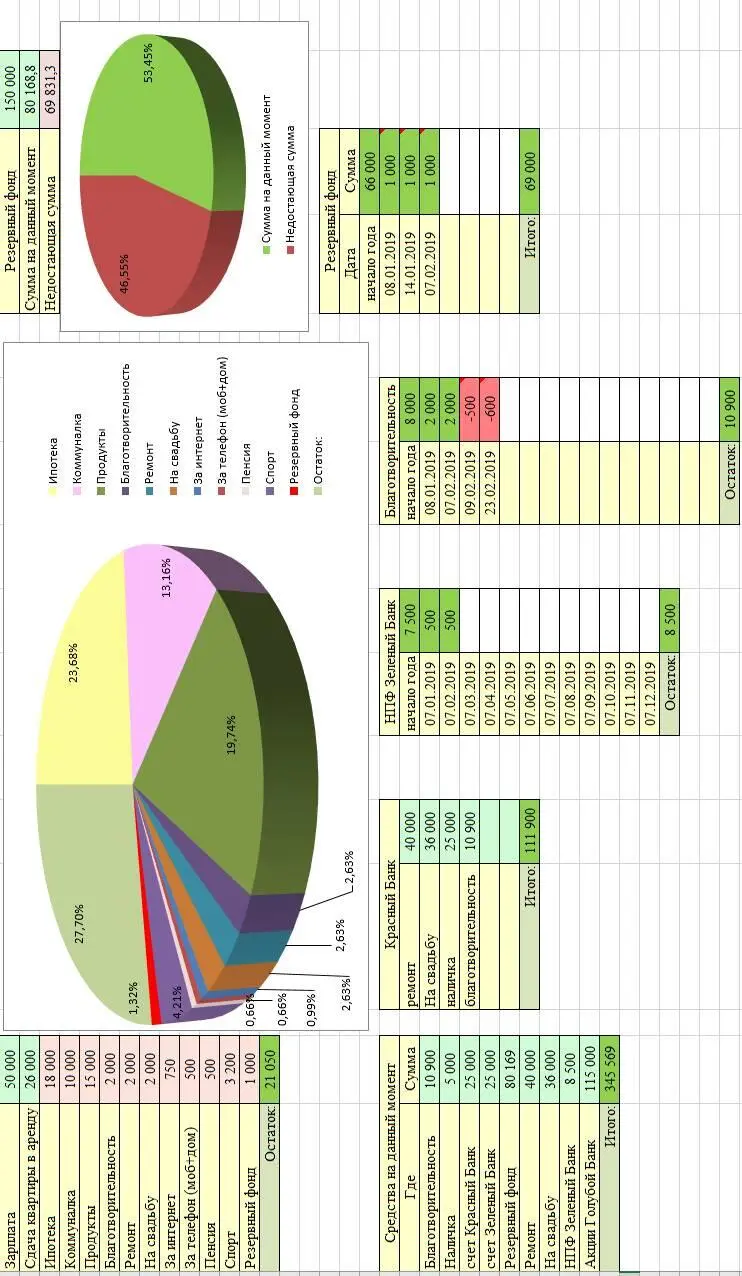

Рисунок 1 – пример финансового плана.

Взглянув на все эти таблицы и диаграммы, может показаться что всё это слишком сложно и непонятно, но это только на первый взгляд. Изучая эту книгу, мы постепенно шаг за шагом рассмотрим всё по очереди, вникая в каждую табличку и вы увидите насколько они логичны и интуитивно понятны.

Часть 1. Доходы и расходы

Таблица доходов и расходом является основой вашего финансового плана. Ведь именно в этой таблице вы видите, что именно приносит вам деньги и в каком количестве, а также на что вы тратите свои денежные ресурсы и сколько у вас остаётся «свободных» финансов на личные нужды, такие как развлечения, накопление, инвестирование и другие.

Рассмотрим таблицу доходов и расходов более подробно. Для наглядности было бы неплохо построить круговую диаграмму рядом со своей таблицей доходов и расходов, так вы лучше будете видеть, какую часть из вашего бюджета составляет конкретная строка расхода.

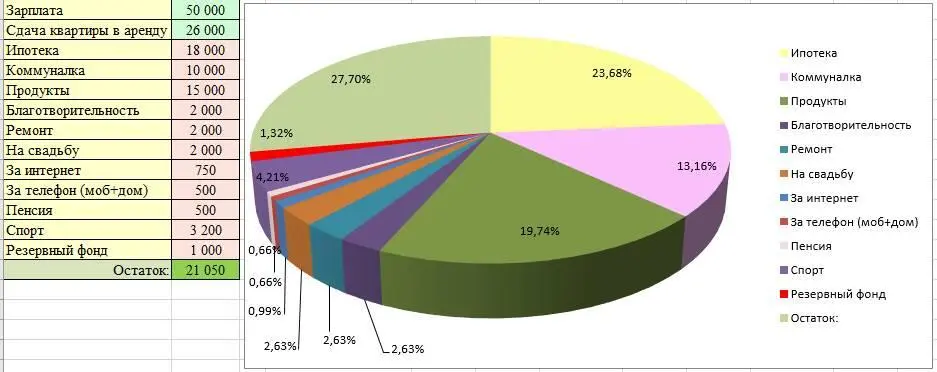

Рисунок 2 – таблица расходов и доход с круговой диаграммой.

Сначала, как вы уже успели заметить, перечисляются ваши источники дохода. У большинства людей источник дохода состоит только из заработной платы. Но, помимо зарплаты сюда могут входить, как в данном примере, средства от сдачи в наём недвижимости, а также и другие виды доходов (дивиденды, купоны по облигациям, различные социальные пособия, отчисления за авторское право или патенты, пенсия, стипендия, подработка и многое другое). Все эти строки доходов и являются основой вашего бюджета. Именно от величины этих средств и зависят статьи ваших трат, следовательно, наша главная задача заключается в увеличении количества, а главное качества строк дохода. И я не зря упомянул качество дохода. Высокий постоянный доход предпочтительней чем множество сомнительных нерегулярных «шабашек».

Далее идут обязательные траты, то есть те траты, которые вы не можете игнорировать, и в любом случаи должны отдать свои кровно заработанные деньги на эти нужды. К обязательным тратам относятся: выплаты по ипотеке, погашение кредитных обязательств, оплата коммунальных услуг, покупка продуктов питания, оплата за обучение, лечение, деньги на ведение домашнего хозяйства, обслуживание вашего личного автомобиля и другие. Перечислить их все будет очень сложно, потому как у каждого они будут индивидуальны и даже то, что для одного является обязательной тратой, без которой невозможно обойтись, для другого будет казаться излишеством. Например, владение автомобилем в небольшом городке, который можно весь пройти минут за двадцать, наверняка будет считаться излишеством. В то время как в огромном мегаполисе личный автотранспорт будет незаменимым помощником.

Среди обязательных трат, особо стоит отметить выплаты по ипотеке. В наше время такие траты есть практически у каждого, а у кого ещё нет, то возможно планируются в будущем. Если ваши выплаты по ипотеке, как и в нашем примере, «съедают» такую большую часть бюджета, это видно на диаграмме, то ваша первоочередная задача состоит в том, чтобы снизить затраты по этой статье, хотя бы до 15-20%.

Хотя, я лично знаю несколько людей, у которых выплаты по ипотеке «съедают» больше половины их дохода, тем не менее, целесообразность покупки недвижимости, при таких условиях, под большим вопросом. В такой ситуации намного более логичным будет немного отложить покупку недвижимости и постараться накопить большую сумму для первоначального взноса. Но эту тему мы рассмотрим немного позже.

Так как, спросите вы меня, снизить столь большую повинность ипотечного рабства? Самым правильным вариантом будет досрочное погашение. Конечно же, речь не идет о полном досрочном закрытии ипотеки, ведь были бы у вас на это средства, то и ипотеку вы бы не брали. Речь идет о частичном досрочном погашении, причем делать это надо постоянно, как только у вас появляются хоть какие-то, пусть и не большие, свободные средства. Это может быть годовая или квартальная премия, плата за сверхурочную работу, выигрыш в лотереи (хоть я лично и не одобряю подобные «заработки»), остатки денежных средств с прошлого месяца, налоговый вычет, внезапное наследство и другие самые различные финансовые поступления. Ведь согласитесь, все деньги, полученные описанными выше способами, являются «бонусом», в своем финансовом плане вы на них не рассчитывали, следовательно, не планировали их тратить, а значит, если эти деньги пустить на досрочное частичное погашение ипотеки, вы ни коем образом себе не навредите и доставите дискомфорта, а польза, которую вы получите, будет просто колоссальна.

Из всех этих так называемых «бонусов», налоговый вычет является наиболее значимым, ведь получить его может абсолютно каждый человек, который купил недвижимость в ипотеку или за счёт своих собственных накоплений. На данный момент за счёт налогового вычета на недвижимость можно получить до 260 тысяч рублей за покупку непосредственно недвижимости и 390 тысяч рублей за уплаченные проценты по ипотеке, если она всё-таки была взята. Итого, получается целых 650 тысяч рублей, которые вы можете получить от государства на абсолютно законном основании. Только стоит учесть, что получить все деньги сразу у вас не получится, на это может уйти до нескольких лет, всё зависит от суммы уплаченного вами налога НДФЛ, те самые 13%, которые отчисляются у вас каждый месяц из заработной платы. Если, к примеру, ваша зарплата составляет пятьдесят тысяч рублей, то получается, что в виде налогов вы отдаете: 50 000 * 0,13 * 12 = 78 000 тысяч рублей в год. И именно эти деньги вы и можете вернуть себе в виде имущественного налогового вычета. В таком случае, для того чтобы получить обратно 650 тысяч рублей, вам потребуется аж 9 лет: 650 000 / 78 000 = 8,33.

Хотя по закону подать заявление на получение налогового вычета можно в течение всего календарного года, делать это необходимо как можно скорей, не стоит тянуть до конца весны или лета. Лучшим временем для этого является первая половина января. Рассмотрение вашего заявления в налоговой инспекции и перевод денег на ваш банковский счёт может занять до четырёх месяцев. Поэтому, сдав все необходимые документы в январе, пока налоговая инспекция ещё не так сильно загружена работой, вы можете сократить этот срок в разы, что в конечном итоге поможет вам сэкономить на ежемесячных ипотечных выплатах.

Для наглядности приведу пример из жизни своего друга, условно назовём его Кирилл. Стоимость квартиры, купленная Кириллом, равнялась 3,5 миллиона рублей, первоначальный взнос составил 500 тысяч, ипотечные средства, взятые у банка 3 миллиона. Ставка по ипотеке получилась около 10% годовых, срок ипотеки 25 лет, ежемесячная выплата составила примерно 26 500 рублей. В январе Кирилл максимально быстро собрал все необходимые для налогового вычета бумаги и подал документы в налоговую инспекцию. Рассмотрение заняло всего 2 недели, для перевода денег на его банковский счёт так же потребовалось 2 недели. В виде налогового вычета Кириллу вернулось чуть больше 100 тысяч рублей, которые он «закинул» в досрочное погашение ипотеки. Сумма выплаты по ипотеке сразу же уменьшилась до 25 500 рублей, что дало Кириллу дополнительную тысячу рублей свободных денег в месяц. Возможно, 1 000 не выглядит такой уж большой суммой, но если посчитать сколько сэкономит Кирилл в течение следующих 25 лет, а именно на такой срок, как вы помните, была оформлена ипотека, то получается весьма значительная сума в виде 300 000 рублей (1 000 * 12 * 25 = 300 000). Получается, что, потратив сейчас 100 тысяч рублей, в перспективе следующих 25 лет, Кирилл сэкономит сумму в 3 раза больше. А ведь это только один пример, представьте, сколько вы можете сэкономить, направляя все ваши «бонусы» в нужное русло.

Читать дальшеИнтервал:

Закладка: