УК «Арсагера» - Заметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

- Название:Заметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2022

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

УК «Арсагера» - Заметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное краткое содержание

Заметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

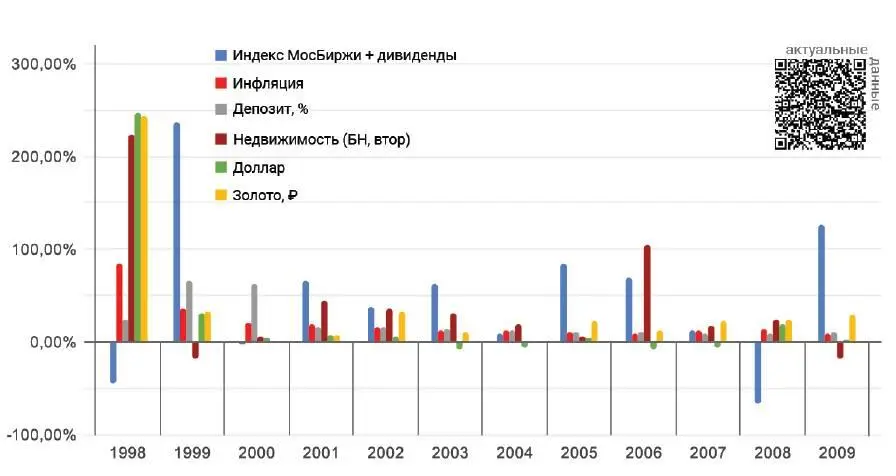

• Доллар – изменение курса доллара по отношению к рублю – cbr.ru.

• Инфляция – индекс потребительских цен – gks.ru.

График 1. Процентные изменения за период с 1998 по 2009 г.

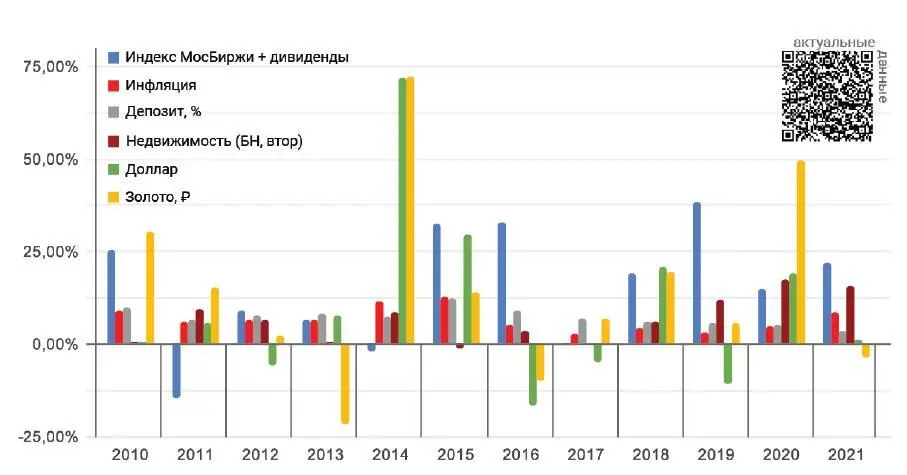

График 2. Процентные изменения за период с 2010 по 2021 г.

Из вышеприведенных данных можно сделать следующие выводы.

• Уровень депозитных ставок близок к темпам официальной инфляции.

• Фондовый рынок демонстрировал отрицательную динамику по итогам года 6 раз за исследуемый промежуток времени.

• Доллар резко дорожал относительно рубля в 1998, 1999, 2008, 2014, 2015, 2018 и 2020 годах.

• Золото (в долларовой оценке) демонстрировало значительные результаты роста стоимости в периоды с 2002-2010 гг. и в 2019-2020 гг. В 2013 и 2015 годах происходили существенные снижения долларовых цен (-27% и -12% соответственно). В пересчете на рубли рост стоимости золота более внушителен, что связано с периодическим падением курса рубля (особенно в 2014-2015 гг. и в 2020 г.).

Данные с конца 1997 года использованы по той причине, что ранее индекс МосБиржи (индекс ММВБ) не существовал, а он является важным показателем эффективности российского рынка акций. Конечно же, раньше рассчитывался индекс РТС, но тогда возникает проблема с тем, что bn.ru начал мониторинг цен на вторичном рынке жилья в Санкт-Петербурге только с января 1997 года. Учитывая эти моменты, было принято решение вести расчеты с конца 1997 года, используя значения индекса МосБиржи.

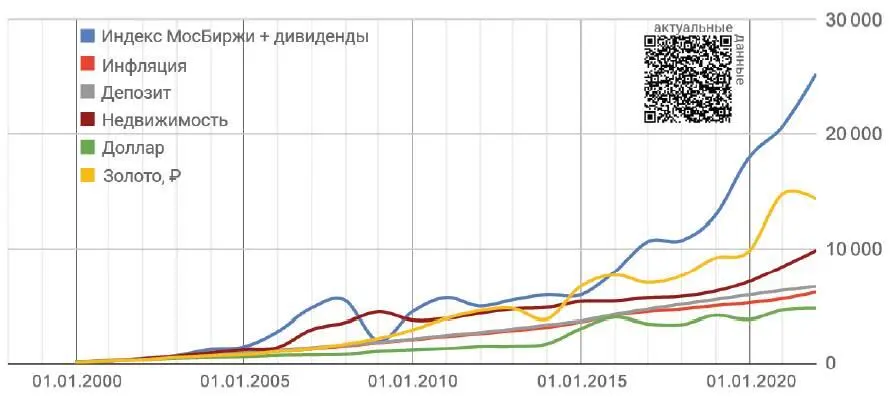

Далее рассмотрим динамику стоимости вложенных средств (предположим, что мы вложили 100 ₽) на двух отрезках времени с конца 1997 по конец 2021 года и с конца 1999 по конец 2021 года. Второй отрезок позволяет оценить эффективность инвестиций в период без аномальных значений процентных изменений по всем инструментам в 1998 году.

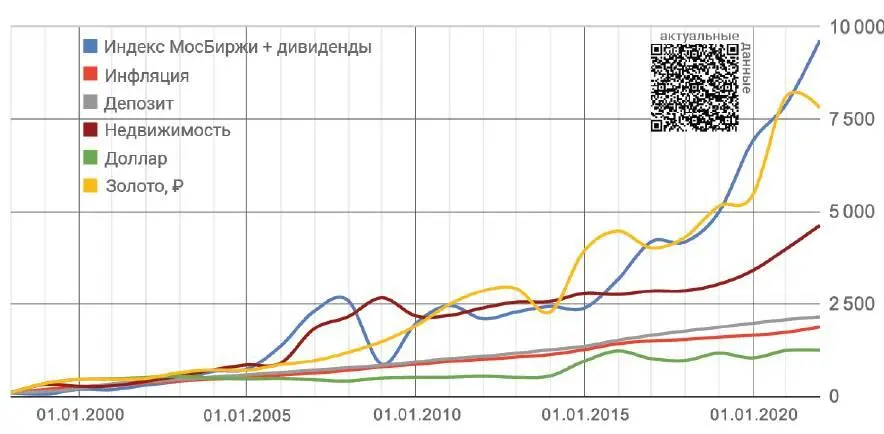

График 3. Вложили 100 ₽ в конце 1997 года

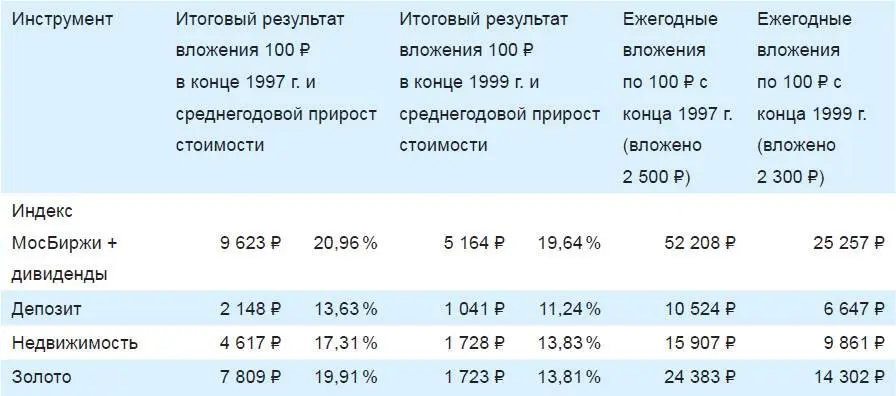

На отрезке с конца 1997 по конец 2021 года наиболее выгодными оказались вложения в акции (9 623 ₽) благодаря росту котировок, а также выплате и реинвестиции дивидендов. Золото по итогам 2021 года переместились на второе место (7 809 ₽) из-за снижения котировок. Третье место последние восемь лет сохраняется за вложениями в недвижимость (4 617 ₽).

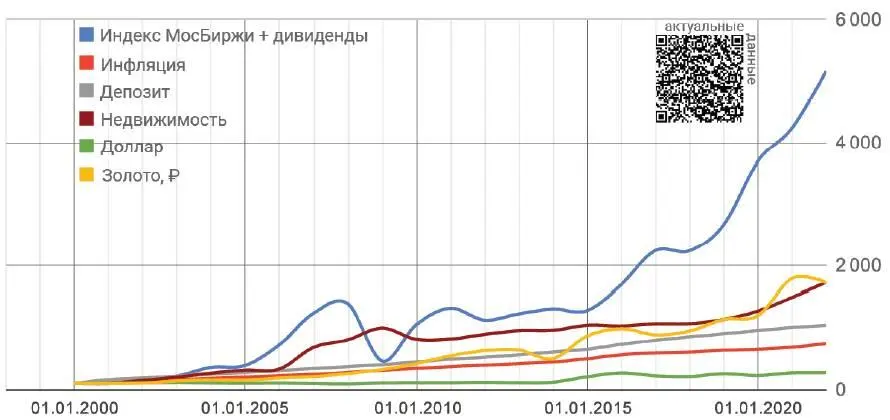

График 4. Вложили 100 ₽ в конце 1999 года

За период с конца 1999 по конец 2021 года наилучший результат на протяжении последних 13 лет демонстрируют вложения в акции – 5 164 ₽ (с учетом реинвестиции получаемых дивидендов). Недвижимость переместилась на второе место (1 728 ₽) благодаря значительному росту в 2020 и 2021 гг. Золото в рублевой оценке по итогам 2021 года опустилось на третье место (1 723 ₽).

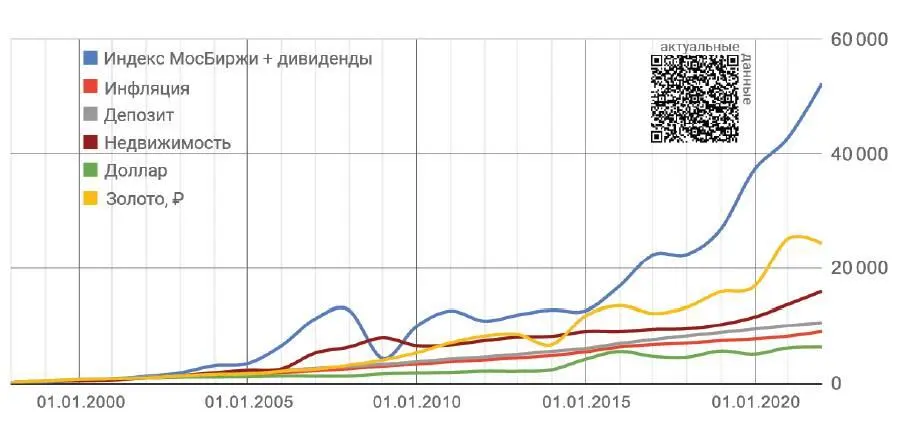

График 5. Динамика стоимости вложенных средств при ежегодном инвестировании, начиная с конца 1997 года

График 6. Динамика стоимости вложенных средств при ежегодном инвестировании, начиная с конца 1999 года

При регулярном инвестировании на первом рассматриваемом отрезке (с 1997 по 2021 год) лидером по итогам 2021 года продолжают оставаться вложения в акции (в значительной степени благодаря реинвестиции дивидендов), золото (в рублевом выражении) сохранило второе место, недвижимость уверенно закрепилась на третьей позиции. На втором отрезке (с 1999 по 2021 год) ситуация аналогичная: вложения в акции также остаются на первом месте по итогам года, вложения в золото и недвижимость сохранили вторую и третью позиции соответственно.

Цифровые значения результатов инвестирования по состоянию на конец 2021 года представлены в следующей таблице.

Представленные данные подтверждают выводы, сделанные в других материалах управляющей компании «Арсагера».

Акции в долгосрочном периоде приносят максимальную доходность.

• Инвестиции в недвижимость в долгосрочном периоде превосходят инфляцию. Результат вложений в недвижимость может быть значительно улучшен, если она генерирует доход от использования своим владельцам.

• Вложение денег в депозитные вклады может обеспечить уровень доходности, близкий к инфляции.

• Инвестиции в золото (₽) могут быть выгоднее акций и недвижимости на определенных периодах (из-за резкого обесценения рубля в 1998, 2014-2015, 2018 и 2020 гг.).

• При регулярном инвестировании наиболее волатильные активы дают наилучшие результаты.

Хотелось бы отметить, что из всех рассмотренных вариантов вложений только акции и недвижимость предполагают создание добавленной стоимости. Они генерируют прибыль владельцу, то есть дают возможность инвестору зарабатывать посредством владения активом. В случае акций это выражается в виде дивидендов, в случае недвижимости – в виде рентного дохода.

Давайте рассмотрим, каким именно образом дивидендная доходность по акциям скажется на расчетах при инвестировании 100 ₽ в конце 1997 года в индекс МосБиржи.

На отрезке с конца 1997 по конец 2004 года мы оценили среднюю дивидендную доходность на уровне 2% в год. С 2005 по 2021 год для определения дивидендной доходности мы использовали сравнение индекса МосБиржи и индекса MCFTR (индекс МосБиржи полной доходности, отражающий изменение суммарной стоимости цен российских акций, включенных в расчет индекса МосБиржи, с учетом дивидендных выплат и без учета налогообложения доходов, полученных в виде дивидендов). Средняя дивидендная доходность в этот период составила 4,48%. Дивидендная доходность по итогам 2021 года составила 6,6%.

График 7. Динамика дивидендной доходности по индексу МосБиржи

Всего дивидендов было получено на сумму 2 903 ₽. С учетом их реинвестирования в индекс МосБиржи стоимость вложений в конце 2021 года составила 9 623 ₽. При этом стоимость вложений в индекс без учета дивидендов составила 4 453 ₽. Таким образом, получение дивидендов и их реинвестиция улучшили результат прироста стоимости вложений на 116%.

Представленные расчеты подтверждают эффективность инвестиций в активы, которые позволяют получать доход не только от прироста их стоимости, но и дополнительно генерируют прибыль своим владельцам.

Читать дальшеИнтервал:

Закладка:

![Лев Балашов - Занимательная философия. Учебное пособие [6-е издание, переработанное и дополненное]](/books/1059692/lev-balashov-zanimatelnaya-filosofiya-uchebnoe-posobie-6-e-izdanie-pererabotannoe-i-dopolnennoe.webp)