А. Соколов - Взять и (не) отдать кредит

- Название:Взять и (не) отдать кредит

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2019

- Город:Санкт-Петербург

- ISBN:978-5-6040511-5-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

А. Соколов - Взять и (не) отдать кредит краткое содержание

Взять и (не) отдать кредит - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

А. И. Соколов

Взять и (не) отдать кредит

1. Виды кредитов физическим лицам

Для физических лиц в России существует несколько видов кредитования:

– потребительские кредиты;

– кредиты на неотложные нужды;

– кредиты через кредитные карты;

– автокредиты;

– займы от микрофинансовых организаций;

– нестандартные квазикредитные схемы;

– ипотечное кредитование.

В данной книге будет рассмотрены все вышеуказанные виды кредитов за исключением последнего, по ипотеке издана отдельная книга.

В последние годы в России предложение кредитования фактически переросло в навязчивое преследование потребителей. В кредит предлагают приобрести всё, что только можно предложить.

По состоянию на 1 января 2019 населению выдано кредитов на сумму более 14,4 трлн. руб. Это огромная задолженность. В среднем каждый работающий россиянин должен банкам почти 200 тыс. руб., что очень много.

В последние 5 лет рост долгов населения не происходит на фоне очевидного роста их доходов. В таких условиях, беря все больше и больше кредитов в банках, население просто компенсирует недостаток заработка и финансирует этими займами либо свои текущие нужды, либо, что гораздо хуже, берет новый долг для погашения обязательств по старому кредиту. В среднем порядка четверти дохода домохозяйств может уходить на обслуживание их долговых обязательств перед банками, что является очень высокой цифрой.

Одна из наиболее тревожных тенденций состоит в том, что россияне всё чаще берут новые кредиты для покрытия старых долгов. Почти каждый второй россиянин имеет два и более непогашенных кредитов.

Такая закредитованность населения является системным риском как для банковской системы, так и для экономики в целом.

Основные термины, используемые в кредитовании:

Кредит – передача во временное пользование оговорённого количества денег на условия платности и возвратности.

Заём (займ – неправильно) – передача на условиях возвратности денег или других ценностей во временное пользование. Обычно считается, что заём в отличие от кредита является беспроцентным.

Заёмщик – сторона по кредитным отношениям, получающая кредит и принимающая на себя обязательство возвратить в установленный срок тело кредита и уплатить процент за время пользования кредитными средствами.

Кредитор – сторона в кредитных отношениях, предоставляющая средства (кредитные ресурсы) на условиях возвратности, срочности и платности. Предоставление кредитных ресурсов в денежной форме называется ссудой, которая погашается денежным платежом.

Кредитный договор – договор между кредитором и заёмщиком, в соответствии с которым банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заёмщику в размере и на условиях, предусмотренных договором, а заёмщик обязуется возвратить полученную денежную сумму и уплатить проценты на неё.

Основной договор в кредитной сделке. Все остальные договоры заключаются во исполнение или в поддержку кредитного договора.

Поручитель – сторона договора поручительства, которая заключением этого договора берёт на себя обязательство отвечать перед кредитором должника за исполнение последним его основного обязательства полностью или частично.

Залог – имущество или другие ценности, находящиеся в собственности залогодателя и служащие частичным или полным обеспечением, гарантирующим погашение займа или иных обязательств.

Срок кредитования – Срок полного погашения заёмщиком своих обязательств по кредитному договору.

Процентная ставка (процент по кредиту) – сумма, указанная в процентном выражении к сумме кредита, которую платит получатель кредита за пользование им в расчёте на определённый период. Иными словами – это стоимость пользования деньгами. Обычно выражается в виде количества процентов в год (процентов годовых).

Досрочное погашение кредита – это процесс преждевременного прекращения действия кредитного договора с кредитной организацией путем оплаты всей суммы долга.

Просроченная задолженность – это обязательства, не погашенные в срок, зафиксированный договором или установленный действующим законодательством.

Виды графиков платежей.

В кредитовании обычно принято обслуживать задолженность 1 раз в месяц. При этом уплачиваются проценты за месяц и погашается часть основного долга по кредиту.

В основном в кредитовании используются 4 вида графиков платежей: 1. Убывающий (дифференцированный). Сумма основного долга погашается равномерно каждый месяц, а сумма процентов уменьшается за счёт уменьшения остатка основного долга. За счёт этого в начале платежи больше, в конце – меньше.

2. Равномерный (аннуитетный). Суммы всех выплат одинаковые в течение срока кредитования.

3. Возрастающий. Суммы выплат в начале меньше, в конце – больше. Используется редко.

4. Индивидуальный. Суммы могут отличаться от месяца к месяцу как в большую, так и в меньшую сторону. Используется редко.

Последние два вида графиков на практике применяются крайне редко. Нужно привести очень весомые аргументы в переговорах с банком, чтобы банк согласовал такой график.

Самый простой для понимания график платежей – равномерный. Но он не самый выгодный.

Самый выгодный для заёмщика график – убывающий. В этом случае минимальна сумма выплаты процентов. Причём чем круче изменение суммы выплаты из месяца в месяц, тем выгоднее.

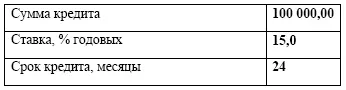

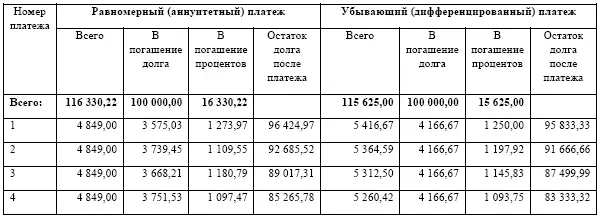

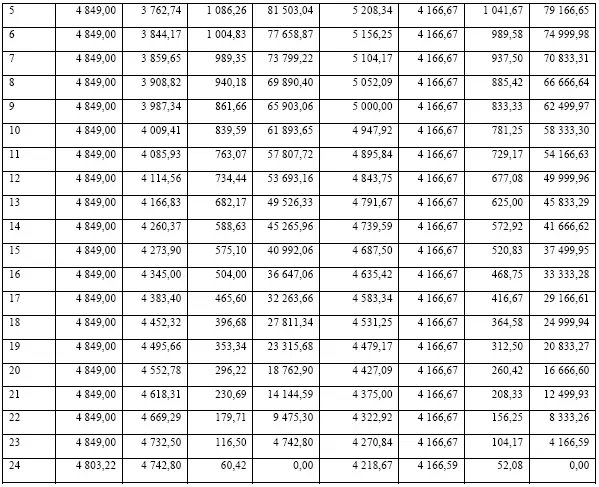

Сравним два графика кредита на одних и тех же условиях:

Как видно, график с убывающими платежами оказался чуть дешевле.

Разница будет более заметна при увеличении процентной ставки и при увеличении срока кредитования.

2. Потребительское кредитование физических лиц

В настоящее время потребительское кредитование развито довольно широко. В кредит можно купить практические все товары дороже 3 тыс. руб. От мобильных телефонов и телевизоров до туристических путёвок.

Читать дальшеИнтервал:

Закладка: