Евгений Рякин - Кредитные истории

- Название:Кредитные истории

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Евгений Рякин - Кредитные истории краткое содержание

Эта книга раскрывает тайны современного банковского бизнеса: Прочитав ее, вы узнаете способы, с помощью которых банки вводят в заблуждение заемщиков, поймете, как обманывают должников коллекторы и антиколлекторы, узнаете, почему закон о банкротстве физических лиц вряд ли поможет должнику.

Почему социальная ипотека – зло? Что делать, если нечем платить кредит? Кто на самом деле виновен в том, что должники не возвращают кредиты? Читайте ответы на эти и многие другие вопросы в книге «Кредитные истории».

Весь путь от получения кредита до его погашения простым доступным языком.

Кредитные истории - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

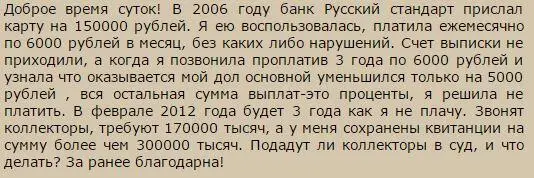

Я прошу прощения, но сейчас будет немного суровой правды. Банк, предоставляя кредит на таких условиях, ориентируется на соответствующую целевую аудиторию. Если человек снимает деньги с карты, не вникая в стоимость кредита, то это значит, что он плохо разбирается в кредитных отношениях в частности и в гражданском праве в целом. Если заемщик согласен платить минимальный платеж, значит у него не все в порядке со знанием бухгалтерии в частности и математикой в целом. Если кто-то берет в долг пятьдесят тысяч на долгий срок, значит у этого человека не все в порядке с деньгами. То есть, такими «кредитками по почте» будут пользоваться люди небогатые и неподкованные в юридических и финансовых вопросах. Прошу прощения, но их можно назвать «юридическими дураками», их полстраны и они доверчивы. Это значит, что им можно легко «впарить» те условия, которые выгодны банку. Понятно, что много денег у этих людей нет. Поэтому такая целевая аудитория будет платить понемногу, но долго. Очень долго. Очень, очень долго.

Заемщик оформил кредит в 2006 году, а в 2013 году должен почти столько же, сколько брал. Почему? Потому что платил минимальными платежами.

Итак, из 2800 рублей ежемесячного платежа только 266,92 рубля уходят на погашение основного долга. Остальное – это комиссии, проценты и иные платы. Таким образом, чтобы по этой схеме погасить кредит, заемщику понадобится 187 месяцев или более 15 лет. И обойдется это удовольствие заемщику в 523600 рублей! Я, наверное, вас шокирую, но к нам еще обращаются заемщики, которые взяли кредит в далеком 2005 году и не могут его закрыть до сих пор. И таких историй масса.

У кредитных карт есть еще одна особенность. Они лежат до поры до времени. Человек ничего с них не снимает и даже не планирует, но знает, что на всякий случай у него лежит кредитка, где заморожена некая сумма. И однажды этот «всякий случай» приходит. Пусть не всегда и не у всех, но у многих и часто. Разослав сто тысяч таких карт, банк вправе надеяться, что 70-80% кредиток «выстрелят», сработают, как мины замедленного действия. И принесут огромную прибыль. Вот такая схема, которая называется офертно-акцептная форма заключения договора.

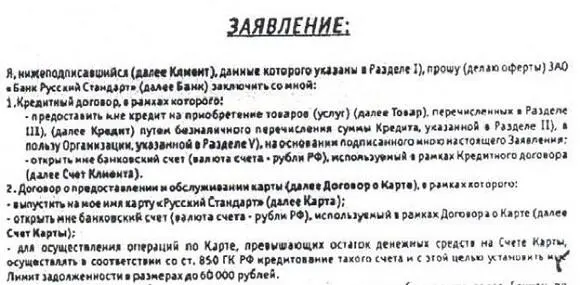

Несмотря на сложное название, я попытаюсь объяснить эту форму просто. Речь идет как раз о способе, которым заключаются договоры на кредитные карты. Как правило, при возникновении долга заемщик начинает искать у себя копию договора на кредитку и не обнаруживает такового. Далее он заходит на какой-нибудь форум и видит, что согласно Гражданскому Кодексу кредитный договор может быть заключен только в письменной форме, если письменная форма не соблюдена, то договор считается ничтожным. И тут должник начинает ликовать – ведь в его случае никакой договор не подписывался, значит, письменная форма не соблюдена, что означает…

К сожалению, мне придется оборвать эту мечту на полуслове. Смотрите, как я уже писал ранее, в момент, когда заемщик ставит подпись под договором о потребительском кредите, он одновременно подписывает и заявление на оформление кредитной карты. Это называется оферта, т.е. предложение заключить договор. Когда банк открывает ему счет кредитной карты и предоставляет кредит, то это считается акцептом, т.е. принятием предложения. Статьи 435 и 438 Гражданского Кодекса регламентируют этот процесс, а статья 434 говорит, что в таком случае письменная форма считается соблюденной. Вот они, два договора в одном – и на товар (1) и на кредитку (2).

Немного видоизмененную схему использовал еще один банк. Заемщик обращается за получением кредита под 20% годовых и одновременно подписывает договор на банковскую карту с кредитным лимитом. Вроде бы, обычная схема, ничего нового. Но при активации карты и снятии даже небольшой суммы у заемщика тут же образуется невероятный долг по кредитке. Откуда? Оказывается, первоначальный кредитный договор содержит такое условие: «Я поручаю Кредитору… осуществить полное досрочное погашение моей Задолженности по Договору за счет денежных средств из кредитного лимита Карты».

То есть первоначальный кредит, который он брал под 20% - гасится досрочно с кредитки, но взамен он получает на эту же сумму карточный кредит. Не понятно, на каких условиях, под какие проценты…

В целом, нужно знать, что карточные продукты – самые дорогие. В полную стоимость карточного кредита входят: комиссия за выдачу кредита, комиссия за обслуживание банковской карты плюс проценты. Таким образом, реальный процент по кредитным картам составляет 50-70%, я лично видел договоры со 104% годовых. Говорят, есть и больше.

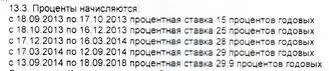

Также нельзя забывать о простой, но очень действенной уловке – когда кредит берется под один процент, указанный в рекламе, но через некоторое время процентная ставка повышается. Вот видите внизу нечто написанное очень мелким шрифтом? Это пункт кредитного договора № 13.3 - условия процентных ставок по кредиту, Ну, а где же еще это условие должно быть отражено, как не в конце договора мелким шрифтом?

И, если не видно, то я расскажу, что согласно этим условиям процентная ставка по кредиту составляет всего 15% годовых, правда действует она совсем немного – месяц, а через месяц прекрасная кредитная карета превращается в тыкву с 25% годовых. И далее процентная ставка увеличивается каждые несколько месяцев, пока не достигает 29,9%. Вот так легко пропадает рай, намалеванный на рекламном щите.

Здесь я буду говорить не только о действиях со стороны банка, но и со стороны заемщика. В нашей практике регулярно встречаются дела, связанные с автокредитами. Некоторые граждане приобретают автомобиль в кредит, оставляют ПТС в банке, потом обращаются в ГИБДД за дубликатом ПТС в связи с утерей, получают дубликат и продают автомобиль незадачливому покупателю. А через полгода того случайно останавливают сотрудники ДПС, пробивают по базе и видят, что на автомобиль наложен арест. Далее сотрудники вызывают приставов и авто уезжает на автостоянку.

Дело в том, что автомобиль является предметом залога, и, если по кредиту какое-то время не платили, то банк вправе подать иск в суд о взыскании суммы долга и обращении взыскания на заложенное имущество – автомобиль. Суд выносит соответствующее решение и после этого автомобиль перестает принадлежать новому собственнику. Почему это происходит? Потому что, согласно статье 353 ГК РФ при переходе права на заложенное имущество другому лицу залог сохраняется, как и право банка обратить взыскание на заложенное имущество, то есть автомобиль.

Читать дальшеИнтервал:

Закладка: