Биггс Бартон - Дневник хеджера. Бартон Биггс о фондовом рынке

- Название:Дневник хеджера. Бартон Биггс о фондовом рынке

- Автор:

- Жанр:

- Издательство:Array Литагент «МИФ без БК»

- Год:2015

- Город:Москва

- ISBN:978-5-00057-466-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Биггс Бартон - Дневник хеджера. Бартон Биггс о фондовом рынке краткое содержание

На русском языке публикуется впервые.

Дневник хеджера. Бартон Биггс о фондовом рынке - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Выступавшие положительно оценивали текущую бизнес-конъюнктуру: ситуация в США неплохая, в Европе – несколько хуже, в Азии – очень хороша (хотя и не без проблем). Уверенность потребителей восстанавливается, а большинство компаний, видимо, рассчитывают на то, что второе полугодие будет лучше первого, хотя и не ждут такого взлета экономики, как в 2009-м. Запасы повсюду невелики. Так как компании генерируют денежный поток, приобретать новые технологии за денежные средства или акции выгоднее, чем через исследования и разработки, ведь во втором случае нельзя быть уверенным в результате, а в первом вы как минимум знаете, за что платите. Такие сделки благотворно влияют и на бухгалтерскую отчетность.

По-моему, мне удалось уловить несколько ключевых мыслей. Во-первых, все новые технологические продукты в конце концов переживают коммодитизацию [164], но это происходит медленнее, чем обычно считается, так что у пионеров обычно есть восемь-десять лет процветания. Во-вторых, темп изменений производительности и дальше будет быстрым. Так, у телефонов 5G с Wi-Fi производительность будет втрое выше, расход заряда аккумуляторов уменьшится, максимально допустимое расстояние от базовых станций для устойчивого приема сигнала удвоится, а цены снизятся вдвое. В-третьих, велик спрос на долго работающие аккумуляторы. В-четвертых, приобретение известности на международной арене очень дорого и абсолютно необходимо. В-пятых, Texas Instruments и некоторые другие компании заявляют, что рынок мобильных телефонов остается динамичным, но очень конкурентным, а пользователи все активнее используют облако. Наконец, переход к облачным технологиям является одним из важнейших сдвигов в истории сектора: эта ниша, по прогнозам, вырастет шестикратно, до более 240 миллиардов долларов к 2020 году.

Большие ожидания возлагались на встречу с Тимом Куком, который теперь руководит Apple. Это было его первое появление перед большой группой представителей сектора и экспертного сообщества. Он даже выглядел в чем-то как Стив Джобс – худой, эстетствующий, четко выражающий мысли, увлеченный делом. Интервьюировавший его аналитик сначала задал легкий вопрос (ответ на него наверняка должен был быть заготовлен заранее) о производственных практиках Apple в Китае. На него Кук ответил длинной, скучной, дежурной речью. Затем стало интереснее. «Все стремятся иметь наилучший продукт, – заявил Кук. – Но не дешевую версию наилучшего продукта». Дальше было указано, что динамика продаж iPad уникальна, а компания продолжает экспериментировать с Apple TV, хотя Кук осторожно отметил, что не совсем уверен в потенциале проекта. iPhone и iPad, став зрелыми продуктами, послужат источниками роялти, так как Apple продолжит зарабатывать на внедренных в эти устройства новинках. Преемнику Джобса также пришлось ответить (уклончиво, но удачно) на вопрос о том, что Apple собирается делать со свободным капиталом в 100 миллиардов долларов. По его словам, в компании на эту тему думают, но без особой спешки. Я полагаю, что наиболее вероятна выплата традиционных внушительных дивидендов.

Кук явно обладает харизмой. Другие CEO крупных успешных технологических компаний кажутся умными и усердными инженерами, но особого в и дения у них не наблюдается. Их ремарки не вызывают шума – они просто считаются случайными и неудачными. Впрочем, у них непростая работа. Должно быть, невероятно сложно предсказать уровень одобрения и величину спроса на новый чип или устройство флеш-памяти, но вам в любом случае придется делать ставку на ваше производство. При дефиците мощностей вы можете из кожи лезть вон, если ваш новейший продукт окажется «торнадо», но, с другой стороны, если он окажется поделкой, вы рискуете понести большие финансовые потери.

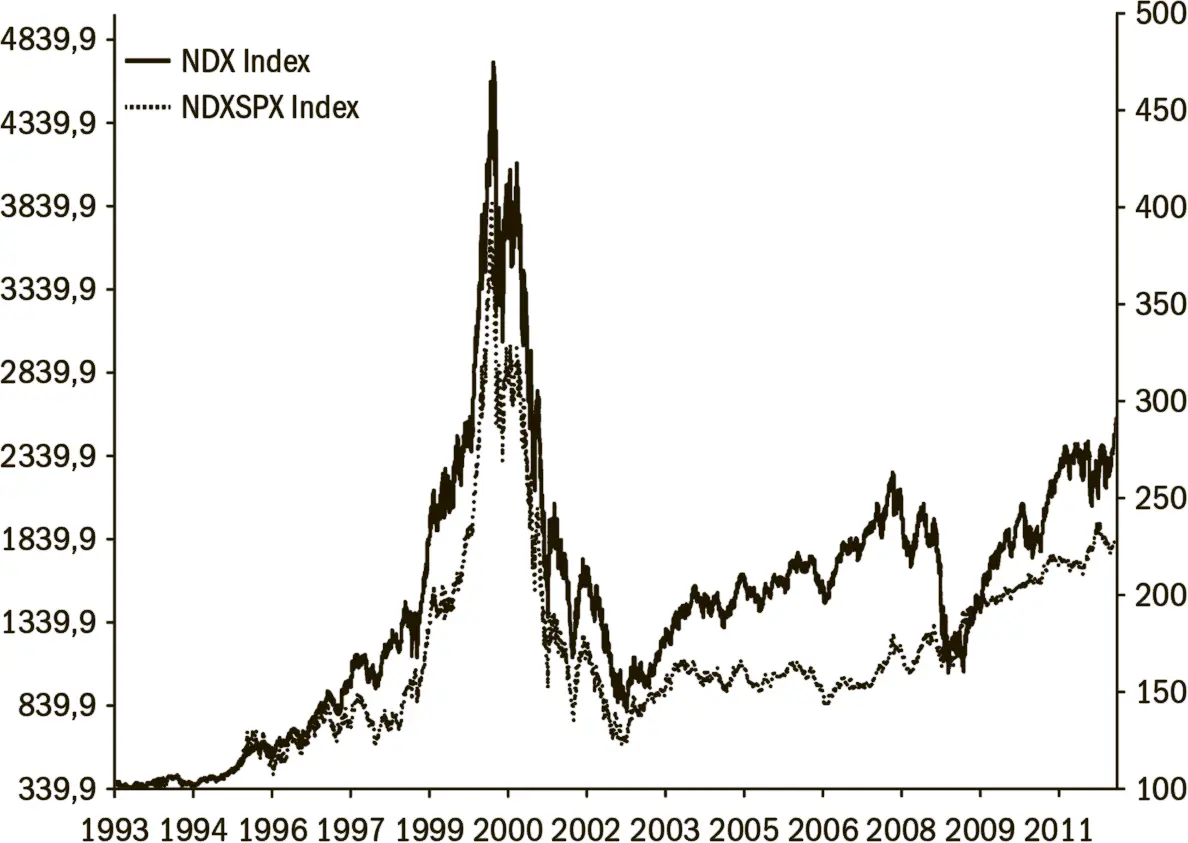

Лихорадит ли технологическую сферу? На первом графике видно, что индекс технологического сектора NASDAQ-100 (NDX) по-прежнему много ниже того максимума, который был достигнут на пике эпического пузыря, в конце марта 2000 года. Пик мая 2011-го был преодолен, однако темп (и масштабы) обновления максимумов по итогам последующих недель сокращается. Побьет ли IPO Facebook рекорды? Или рынок уже выдохся?

Рис. 19.Динамика индекса NASDAQ-100

Второй график (источник – Дуг Касс [165]) демонстрирует, что в последние десять лет NASDAQ-100 неуклонно опережал S&P 500 (и даже наращивал отрыв). Фактор Facebook, бум прямых инвестиций, большая популярность технологического сектора у институциональных инвесторов, текущий бум IPO интернет-компаний беспокоят некоторых проницательных игроков. Но я не разделяю их беспокойства. На мой взгляд, данному рынку еще есть куда расти. Конечно, определенный уровень безумия вокруг социальных сетей и стартапов есть, однако оценка подавляющего большинства технологических компаний высокой капитализации вполне разумна, а очередной цикл капиталовложений в аппаратное и программное обеспечение, похоже, уже идет.

Источник: Дуг Касс

Рис. 20.Сравнительная динамика индекса NASDAQ-100

P/E (прогнозное значение) более зрелых технологических компаний вроде Cisco, Intel, IBM и Microsoft опускается примерно до середины диапазона 10–20. Это циклические компании роста с большим охватом потребителей, они способны добиваться более быстрого роста прибыли, чем в среднем компании из S&P 500, но они уже не воплощают динамизм, как раньше. Почему бы их бумагам не торговаться с премией к S&P 500? Поскольку траты на технологии растут, акции таких компаний представляются хорошим инструментом для инвестиций.

P/E (прогнозное значение) новых технологических суперзвезд вроде Apple, Amazon, Google, Qualcomm, Broadcom, EMC, Juniper находится в диапазоне 20–30, однако данные компании гипотетически способны обеспечить рост прибыли на 15–20 % в следующие несколько лет. Конечно, есть исключительные случаи вроде VMware, которая блаженно плавает в облаке, и Amazon, однако есть и Apple, P/E которой без учета денежных средств меньше 10. Мир технологических компаний малой капитализации не слишком безумен, а акции производителей полупроводников, возможно, уже начинают понемногу корректироваться. Мне они пока вовсе не кажутся «Гинденбургом» [166].

Вероятность финансового апокалипсиса слабеет

С начала года я заработал 13 %. Так не могло продолжаться долго. Американская экономика и корпоративные прибыли выглядели хорошо, но проблемы Греции и Европы в целом должны были вновь о себе напомнить.

16 марта 2012 года

Итак, фондовые индексы колеблются у максимумов, достигнутых в ходе последнего восстановления, и могут продолжить рост. А мировой беспорядок и связка старых структурных проблем сохраняются, хотя, возможно, ситуация немного улучшилась за последние несколько месяцев. Что делать сейчас? На мой взгляд, пока рано сокращать свои риски, при этом вероятность финансового апокалипсиса и второй волны рецессии с глубокими социальными последствиями уменьшилась довольно существенно. По-прежнему есть множество хедж-фондов и управляющих компаний, работающих только с длинными позициями, которые пропустили рост рынка, но также хотели бы заработать.

Читать дальшеИнтервал:

Закладка: