Джон Богл - Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях

- Название:Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях

- Автор:

- Жанр:

- Издательство:Литагент Альпина

- Год:2018

- Город:Москва

- ISBN:978-5-9614-5170-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джон Богл - Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях краткое содержание

Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Задумайтесь об этом. Когда инвесторы – индивидуальные и институциональные – вовлекаются в намного более активную торговлю (разумеется, между собой), чем это требуется для обеспечения эффективности рынка и ликвидности, они становятся, коллективно, наихудшими врагами сами себе. В то время как долгосрочные держатели акций, настоящие собственники компаний, получают дивидендную доходность и прирост капитала, создаваемые нашей капиталистической системой, спекулянты получают такой инвестиционный доход только после вычета расходов, создаваемых нашей системой финансового посредничества. Таким образом, если вложение в американский бизнес – заведомо выигрышная игра, то попытка переиграть фондовый рынок до вычета затрат – для нас, всей совокупности инвесторов – это игра с нулевой суммой . А после того как рыночные крупье вычтут плату за свои услуги, попытка переиграть рынок становится заведомо проигрышной игрой.

Сегодня мало ведется разговоров о бурном росте финансового сектора и о последствиях, которые это влечет. 25 лет назад на долю финансовых компаний приходилось всего примерно 5 % суммарной прибыли 500 крупнейших компаний, представленных в индексе Standard and Poor's 500. 20 лет назад доля финансового сектора выросла до 10 %, в 1997 г. – до 20 %, а в 2007 г. достигла почти пикового уровня в 27 %. Но если включить сюда прибыли финансовых подразделений гигантских промышленных корпораций (таких как General Electric Capital или финансовых подразделений General Motors и Ford), доля финансового сектора вполне может превысить одну треть суммарной годовой прибыли S&P500. Но даже без их учета финансовый сектор в настоящее время является крупнейшим в стране генератором корпоративных прибылей: он зарабатывает больше, чем наши гигантские сектора энергетики и здравоохранения вместе взятые , и почти в три раза больше, чем технологический, индустриальный или ИТ-сектор каждый.

Во сколько обходится нам наша финансовая система?

Рост финансового сектора пришпоривался стремительным ростом расходов на нашу систему финансового посредничества, которые достигли ошеломительных размеров. Благодаря в первую очередь усилиям банкиров и брокеров с Уолл-стрит и управляющих взаимными фондами, за которыми подтянулись хеджевые и пенсионные фонды, издержки инвестирования в виде комиссионных, сборов и других расходов, несомые участниками финансовых рынков, выросли с примерно $2,5 млрд в 1988 г. до порядка $528 млрд в этом году, т. е. примерно в 20 раз . Но не забывайте, что эти расходы повторяются из года в год. Если они сохранятся на текущем уровне (хотя я думаю, что они будут расти), совокупные расходы на финансовое посредничество в течение следующего десятилетия достигнут ошеломительных $5 трлн. Соотнесите эти совокупные расходы с $16 трлн суммарной стоимости американского рынка акций и $12 трлн суммарной стоимости американского рынка облигаций, и вы получите, что они составят примерно 18 % от общей стоимости этих рынков!

Способствует ли такой взрывной рост расходов обогащению управляющих активами? Мы вынуждены признать, что да. Обедняет ли он инвесторов? Мы также вынуждены это признать. Поскольку наша финансовая система приносит всей совокупности наших инвесторов ровно ту доходность, которая формируется нашими рынками акций и облигаций, но только после вычета затрат на финансовое посредничество (а они есть всегда), эти затраты при их нынешних колоссальных размерах серьезно подрывают шансы наших граждан на успешное накопление средств на будущие пенсии. Увы, рядовой инвестор находится в самом низу пищевой цепочки инвестирования.

Нельзя сказать, что наша финансовая система создает только издержки. Она создает существенную стоимость для нашего общества. Она способствует оптимальному распределению капитала среди множества пользователей; эффективно сводит покупателей и продавцов; обеспечивает замечательную ликвидность; позволяет одним инвесторам (продавцам акций) обращать в наличность дисконтированную стоимость будущих денежных потоков, а другим инвесторам (покупателям акций) приобретать право на эти денежные потоки; создает финансовые инструменты (так называемые деривативы, пусть иногда и умопомрачительные по своей сложности), позволяющие инвесторам избавиться от некоторых рисков путем передачи их третьим лицам. Нет, не то чтобы система не создавала никаких выгод. Вопрос в том, не перевешивают ли издержки, связанные с их получением, сами выгоды? Лично я убежден, что при текущем положении дел издержки, которые идут в карманы управляющих активами, брокеров, маркетологов и других заинтересованных лиц, значительно превосходят выгоды, создаваемые нашей финансовой системой.

Господство финансов над бизнесом

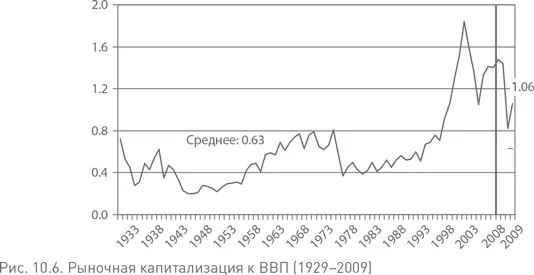

А теперь я обращусь к проблеме растущего доминирования нашей финансовой экономики над нашей производственной экономикой, что произошло в полном соответствии с предсказанием Мински. Как уже было сказано выше, по величине прибылей финансовый сектор вышел на первое место среди всех секторов S&P500, и капитализация фондового рынка превысила наш валовой внутренний продукт, т. е. стоимость всех товаров и услуг, которые мы производим в нашей стране за год (рис. 10.6). В 1975 г. совокупная капитализация фондового рынка составляла примерно $800 млрд, или 50 % от нашего ВВП в размере $1,6 трлн. Но, если с тех пор ВВП вырос в 8 раз, стоимость всех наших акций выросла примерно в 20 раз. Сегодня совокупная стоимость акций в размере $15,7 трлн составляет почти 120 % нашего ВВП, равного всего $13 трлн.

Еще более удивителен ошеломительный рост финансовых трансакций – глобальный феномен, последствия которого пока не совсем ясны. При том что мировой ВВП находится в районе $60 трлн, совокупная номинальная стоимость мировых финансовых деривативов составляет, по оценкам, $600 трлн, что в 10 раз (!) больше чистой стоимости всех товаров и услуг, произведенных во всем мире за год.

Простое сравнение, основанное только на американских финансовых центрах, проливает свет на ситуацию. В 1957 г. рыночная стоимость всех компаний, входящих в индекс S&P500, составляла $220 млрд, при этом никаких фьючерсов и опционов на индекс S&P500 не существовало. К 1982 г. капитализация S&P500 взлетела до $1,2 трлн, при этом стоимость недавно созданных фьючерсов на S&P500 оценивалась в $206 млрд, а опционов на S&500 – в $232 млн. Но к концу 2006 г. при капитализации S&P500 в $12 трлн стоимость фьючерсных контрактов на S&P500 достигла $5 трлн, а опционных взлетела до $15 трлн – т. е. «рынок ожиданий» стал стоить почти в два раза больше, чем собственно «реальный рынок».

Читать дальшеИнтервал:

Закладка: