Ольга Скачкова - Страхование: конспект лекций

- Название:Страхование: конспект лекций

- Автор:

- Жанр:

- Издательство:Конспекты, шпаргалки, учебники «ЭКСМО»b4455b31-6e46-102c-b0cc-edc40df1930e

- Год:2007

- Город:Москва

- ISBN:978-5-699-22397-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ольга Скачкова - Страхование: конспект лекций краткое содержание

Конспект лекций соответствует требованиям Государственного образовательного стандарта высшего профессионального образования.

Доступность и краткость изложения позволяют быстро и легко получить основные знания по предмету, подготовиться и успешно сдать зачет и экзамен.

В книге рассмотрены основные понятия, принципы и виды страхования, положения договора страхования, порядок осуществления страховых выплат, а также другие вопросы страховой деятельности.

Для студентов экономических вузов и колледжей, а также тех, кто самостоятельно изучает данный предмет.

Страхование: конспект лекций - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Формула (3) определяет показатель убыточности со 100 руб страховой суммы, что является основой уточнения нетто-ставок.

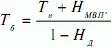

После расчета нетто-ставки определяют размер брутто-ставки. Для этого к нетто-ставке прибавляют нагрузку. Нагрузка– это часть страхового тарифа, не связанная с формированием фонда выплат страхового возмещения. Нагрузка прибавляется к нетто-ставке для того, чтобы покрыть возможные непредвиденные расходы страховщика и такие расходы, как оплата труда работников страховых компаний, содержание зданий, приобретение офисного оборудования, расходы на рекламу и т. п. Расходы, как правило, устанавливаются в процентах к брутто-ставке. Величину нагрузки каждая страховая организация определяет индивидуально в соответствии с её объективными потребностями, тарифной политикой, задачами, решаемыми при тех или иных видах страхования, а также конкуренцией между страховыми компаниями. Размер брутто-ставки рассчитывают по формуле:

Т б= Т н+ Н МВП(4)

Где Т б– брутто-ставка; Т н– нетто-ставка;

Н МВП– нагрузка, руб.

В данной формуле величины Т б, Т н, Н МВПуказаны в абсолютных величинах. Но так как многие расходы устанавливаются в процентах к брутто-ставке, то брутто-ставку определяют по формуле:

Т б= Т н+ Н мвп= Т н+ Н мвп́+ Н дхТ в

где Н МВП– статьи нагрузки, предусматриваемые в тарифе;

Н д– доля статей нагрузки, закладываемых в тариф в процентах к брутто-ставке.

Преобразуем формулу, тогда:

Если же все элементы нагрузки определяют в процентах к брутто-ставке, то величина Н МВП'= 0. В этом случае формула (5) упрощается и принимает вид:

Расчет Т бпо формуле (5) проводится без учета рисковой надбавки, которую при необходимости включают к нетто-ставке в рисковых видах страхования. Рисковая надбавка Т рпредназначена для создания ежегодного фонда страхования в размерах, обеспечивающих выплату страхового возмещения при повышенных убытках при стихийных бедствиях. Употребляют также термины «процентная ставка» и «норма доходности». Например, выражение «норма доходности 30 %» означает, что при внесении по данному договору страхования 10 тыс. рублей страхователь (выгодоприобретатель) может получить 13 тыс. рублей.

Процентные ставки подразделяются на эффективные и номинальные. Эффективная процентная ставка определяет размер дохода, получаемого в конце года при инвестировании единичной денежной суммы на 1 год. Номинальная годовая процентная ставка – совокупный размер дохода, получаемого за год при инвестировании единичной денежной суммы с начислением процентов через равные промежутки времени определенное количество раз в течение года по формуле сложных процентов с годовой процентной ставкой.

Страховые тарифы по видам обязательного страхования устанавливаются в соответствии с федеральными законами о конкретных видах обязательного страхования.

Страховой взнос– это страховая премия, внесенная в рассрочку, т. е. частями, причем сроки должны быть установлены договором страхования (ГК РФ 954). Договором страхования могут быть определены последствия неуплаты в установленные сроки очередных страховых взносов. Если страховой случай наступил до уплаты очередного страхового взноса, внесение которого просрочено, страховщик вправе при определении размера подлежащего выплате страхового возмещения по договору имущественного страхования или страховой суммы по договору личного страхования зачесть сумму просроченного страхового взноса.

При оформлении договора страхования страховщик не всегда берет на себя риски страхователя в полном объеме. Часть риска страховщик может оставить на ответственности страхователя, предварительно согласовав с ним этот вопрос. Такой прием возможен за счет установления страховщиком франшизы.

Франшиза– это предусмотренное условиями договора страхования освобождение страховщика от возмещения убытков, не превышающих определенный размер.

Наиболее показательными примерами, которые четко поясняют, что такое франшиза на практике, являются договоры страхования автотранспорта. Транспорт – дорогостоящее имущество, которое часто попадает в аварийные ситуации, в результате чего его владелец терпит как значительные, так и незначительные убытки. Допустим, автомобиль с действительной стоимостью в 500 тыс. рублей застрахован по договору страхования, в котором страховая сумма обозначена так же в 500 тыс. рублей. Если автомобилю будет нанесен ущерб, то согласно договору страхования владельцу данного имущества (страхователю) должно быть выплачено страховое возмещение, отражающее реальные убытки, в пределах указанной страховой суммы. Если будет нанесен ущерб в 300 тыс. рублей, то страховщик выплатит эту сумму. Так, в течение действия договора страхования таких случаев может произойти несколько, и каждый раз страховщик будет выплачивать деньги в размере реального ущерба, но в пределах страховой суммы (в нашем примере – 500 тыс. рублей). Однако, как показывает практика, во время езды часто случаются незначительные повреждения автомобиля вроде разбитого бокового зеркальца, бокового стекла, или совершается кража «дворников» (стеклоочистителей), подфарника и иного, которые имеют небольшую стоимость.

По законам страхования, для того чтобы получить страховое возмещение, страхователь должен документально подтвердить произошедший страховой случай. Для возможности оформления документов он должен вызвать на место происшествия органы ГИБДД, известить страховщика, страхового комиссара и т. д. Представив временные и трудовые затраты, страхователь решает, что, чем производить все указанные действия, проще пойти и купить зеркальце, подфарник и иное и не обращаться в страховую фирму. Предусматривая такие ситуации, страховщик при оформлении договора страхования предлагает страхователю оплачивать незначительные (мелкие) ущербы за счет его, страхователя, средств, т. е. предлагает часть риска взять на ответственность страхователя. Если страхователь согласен, в договоре страхования пишут размер франшизы.

Франшиза подразделяется на условную и безусловную. Условная франшизаназначается для тех случаев, когда страховщик согласно договору страхования не будет выплачивать компенсацию за убытки, не превышающие франшизу. Например, если франшиза назначена в размере 5 % и стоимость украденного подфарника не превышает этого процента, то страхователь купит его сам, не обращаясь в страховую компанию. Но если реальный размер ущерба будет составлять больше 5 %, то страхователь обратится к страховщику, и тот выплатит деньги. Безусловная франшизаназначается в тех случаях, когда страховщик, возмещая ущерб, вычтет франшизу из суммы страхового возмещения. Стороны договора (страхователь и страховщик) устанавливают размер франшизы, согласовывая ее размер друг с другом (1 % и более или менее), во время составления договора страхования. Устанавливая франшизу, страховщик может снизить страховой тариф, а страхователь в течение действия договора страхования будет самостоятельно нести ответственность за часть риска.

Читать дальшеИнтервал:

Закладка: