Морган Хаузел - Психология денег. Вечные уроки богатства, жадности и счастья

- Название:Психология денег. Вечные уроки богатства, жадности и счастья

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:978-985-15-5208-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Морган Хаузел - Психология денег. Вечные уроки богатства, жадности и счастья краткое содержание

Адресуется всем, кто стремиться разобраться в одной из важнейших жизненных тем и освоить навыки грамотного управления финансами.

Психология денег. Вечные уроки богатства, жадности и счастья - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Ни интеллект, ни образование, ни хитрые схемы не играют роли. Все решает тот период времени, когда вам довелось родиться.

В 2019 году Financial Times опубликовала интервью с Биллом Гроссом, знаменитым менеджером облигационного фонда. «Гросс признает, что, скорее всего, не добился бы нынешних успехов, если бы родился на десять лет раньше или позже», – говорилось в статье. Его сознательная жизнь почти идеально совпала с длившимся почти целое поколение коллапсом банковских ставок, что создавало попутный ветер для доходности облигаций. Это не просто открывает благоприятные возможности, а влияет на оценку ситуации и выбор вариантов. Для Гросса облигации были машиной для построения богатства. Представители же поколения его родителей, которые росли в период продолжительной высокой инфляции, в тех же облигациях видели средство уничтожения доходов.

Разница в подходе к деньгам может быть очень большой даже у похожих, казалось бы, людей.

Взять хотя бы акции. Если вы родились в 1970 году, то ваша молодость пришлась на период, в течение которого индекс S&P 500 вырос почти в 10 раз. Это очень солидная доходность. Если же вы родились в 1950 году, то рынок с поправкой на инфляцию практически никуда не двигался. Две группы людей, которых разделяет всего лишь год рождения, идут по жизни совершенно разными путями и по-разному смотрят на фондовый рынок.

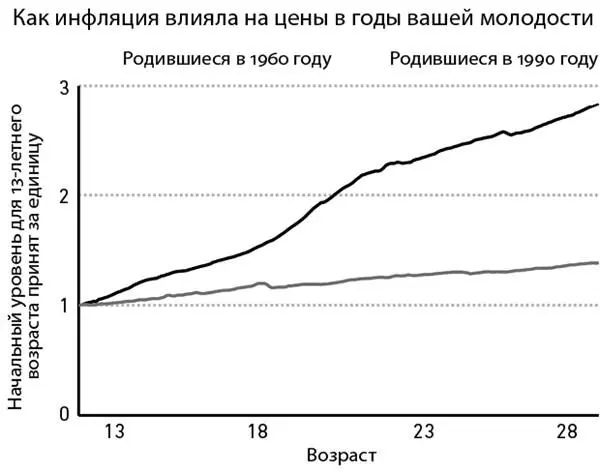

Или взять инфляцию. Если вы родились в Америке 1960-х годов, то ваша молодость, когда впечатления самые яркие и когда закладываются основы знаний о функционировании экономики, пришлась на период, когда цены выросли больше чем втрое. Это очень много. Вы, должно быть, помните очереди на автозаправках и зарплату, которой хватало на меньшее время, чем раньше. А вот если вы родились в 1990 году, то инфляция на протяжении всей вашей жизни была такой низкой, что вы о ней никогда и не вспоминали.

Средний уровень безработицы в Америке в ноябре 2009 года достигал примерно 10 процентов. Однако у чернокожих мужчин в возрасте от 16 до 19 лет с аттестатом об окончании средней школы он составлял 49 процентов, а у белых женщин старше 45 лет с высшим образованием – 4 процента.

Фондовые рынки Германии и Японии были уничтожены в годы Второй мировой войны. В этих странах были разбомблены целые регионы. В конце войны немецкие сельскохозяйственные предприятия могли обеспечить лишь тысячу калорий в день для жителей страны. Сравните эту ситуацию с США, где фондовый рынок за период с 1941-го по конец 1945 года вырос более чем вдвое, а экономика достигла самого высокого уровня за почти два десятилетия.

Вряд ли кто-то мог ожидать от представителей двух этих групп, что они проживут оставшуюся жизнь с одинаковыми представлениями об инфляции. Или о бирже. Или о безработице. Или о деньгах в целом.

Никто не мог предполагать, что они одинаково будут реагировать на одну и ту же финансовую информацию или что на них равноценно будут воздействовать одни и те же экономические стимулы.

Никто не мог прогнозировать, что они станут в равной степени доверять одним и тем же рекомендациям.

Никто не мог предвидеть, что у них будут одинаковые убеждения, прогнозы и планы на будущее.

Их представления о деньгах формировались в разных мирах. И поэтому одна группа будет считать их вопиющими, а другая – вполне приемлемыми.

Несколько лет назад New York Times опубликовала статью об условиях труда в компании Foxconn, крупном производителе электроники на Тайване. Их в ряде случаев можно было назвать ужасающими. Читатели были возмущены. Однако самый поразительный отклик пришел от племянника одной китайской работницы, который написал в разделе комментариев:

«Моя тетя проработала несколько лет в условиях этой “потогонной системы”, как ее называют американцы. Тяжелый труд. Длинный рабочий день, “низкая” зарплата, “плохие” условия труда. А вы знаете, кем была моя тетя, прежде чем попала на этот завод? Проституткой.

Работа в условиях “потогонной системы” по сравнению с тем, как она жила раньше, является явным улучшением, на мой взгляд. Я знаю, что тетя предпочла бы, чтобы злой капиталистический босс покупал ее труд за пару долларов, а не куча мужчин эксплуатировала ее тело за копейки.

Вот почему я возмущен образом мыслей американцев. У нас не такие же условия, как на Западе. Иная правительственная структура, другая страна. Да, работа на заводе нелегка. Может ли она стать лучше? Разумеется, но только если сравнивать ее с американскими условиями».

Я не знаю, что на это сказать. Какая-то часть моего сознания готова вступить в ожесточенный спор. Какая-то хотела бы понять. Но главное, что мы имеем дело с примером того, как разный опыт приводит к разным взглядам на вещи, которые оцениваются сторонами с черно-белых позиций.

Любое решение, принимаемое людьми относительно денег, обосновывается информацией, которую они имеют на данный момент, и вписывается в их уникальную ментальную модель устройства мира.

Но эти люди могут быть дезинформированы и располагать неполными сведениями. Плохо знать математику. Оказаться жертвами недобросовестного маркетинга. Недостаточно хорошо представлять себе, что делают. Неправильно оценивать последствия своих поступков. Этот перечень причин можно продолжить.

Однако для данного момента любое их финансовое решение имеет смысл и соответствует их представлениям о ситуации. Они сами себе рассказывают основанную на собственном неповторимом опыте историю о том, что и почему они делают.

Возьмем простой пример: лотерейные билеты.

Американцы расходуют на них больше денег, чем на кино, компьютерные игры, музыку, спортивные соревнования и книги вместе взятые.

Кто же их покупает? В основном бедные люди.

Американские семьи с самым низким доходом тратят в среднем 412 долларов в год на лотерейные билеты – вчетверо больше, чем представители более высокооплачиваемых групп населения. При этом 40 процентов американцев не могут в чрезвычайных обстоятельствах наскрести сумму в 400 долларов. Таким образом, можно сказать, что лотерейные билеты за 400 долларов покупают именно те, у кого нет возможности собрать эти же самые 400 долларов на экстренный случай. Они растрачивают свою «подушку безопасности» ради шанса выиграть однажды миллион.

Мне это кажется сумасшествием. Вам, возможно, тоже. Но я не принадлежу к самой низкооплачиваемой группе. Надеюсь, что и вы тоже. Поэтому нам трудно понять подсознательные мотивы тех, кто на последние деньги покупает лотерейные билеты.

Читать дальшеИнтервал:

Закладка: