Коллектив авторов - Бизнес-планирование: Шпаргалка

- Название:Бизнес-планирование: Шпаргалка

- Автор:

- Жанр:

- Издательство:Литагент «РИОР»47f3ef35-f8ea-102d-b528-b4a213751508

- Год:2010

- Город:Москва

- ISBN:978-5-369-00122-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Коллектив авторов - Бизнес-планирование: Шпаргалка краткое содержание

В шпаргалке в краткой и удобной форме приведены ответы на все основные вопросы, предусмотренные государственным образовательным стандартом и учебной программой по дисциплине «Бизнес-планирование».

Книга позволит быстро получить основные знания по предмету, повторить пройденный материал, а также качественно подготовиться и успешно сдать зачет и экзамен.

Рекомендуется всем изучающим и сдающим дисциплину «Бизнес-планирование» в высших и средних учебных заведениях.

Бизнес-планирование: Шпаргалка - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

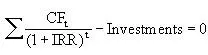

где Investments – начальные инвестиции; OF t – чистый денежный поток месяца t; N – длительность проекта, месяцы; IRR – внутренняя норма рентабельности.

Проект считается приемлемым, если рассчитанное значение IRR не ниже требуемой нормы рентабельности, которая определяется инвестиционной политикой компании. При IRR, равном ставке дисконта, NPV равен нулю.

38. МОДИФИЦИРОВАННАЯ ВНУТРЕННЯЯ НОРМА РЕНТАБЕЛЬНОСТИ

Модифицированная внутренняя норма рентабельности (MIRR – Modified internal rate of return) опирается на понятие будущей стоимости проекта.

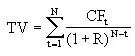

Будущая стоимость проекта(TV – Terminal value) – стоимость поступлений, полученных от реализации проекта, отнесенная к концу проекта с использованием нормы рентабельности реинвестиций. Норма рентабельности реинвестиций R в данном случае означает доход, который может быть получен при реинвестировании поступлений от проекта:

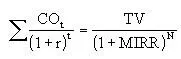

где R – месячная норма рентабельности реинвестиций; N – длительность проекта, месяцы; OF t – чистый денежный поток месяца t. Модифицированная внутренняя норма рентабельности определяется как ставка дисконтирования, при которой выполняется следующее условие:

где Go t – выплаты месяца t; r – требуемая норма рентабельности инвестиций (месячная); N – длительность проекта в месяцах. Другими словами, для расчета MIRR платежи, связанные с реализацией проекта, приводятся к началу проекта с использованием ставки дисконтирования r, основанной на стоимости привлеченного капитала (ставка финансирования или требуемая норма рентабельности инвестиций). При этом поступления от проекта приводятся к его окончанию с использованием ставки дисконтирования R, основанной на возможных доходах от реинвестиции этих средств (норма рентабельности реинвестиций). После этого модифицированная внутренняя норма рентабельности определяется как ставка дисконтирования, уравнивающая две эти величины (приведенные выплаты и поступления).

39. РАСЧЕТ, ОЦЕНКА И АНАЛИЗ ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ БИЗНЕС-ПЛАНА

Можно выделить несколько основных групп финансовых коэффициентов бизнес-плана.

Показатели ликвидности {Liquidity Ratios) характеризуют способность компании в кратчайшие сроки покрыть все краткосрочные обязательства ликвидными средствами. Чем выше данный показатель, тем более стабильно положение компании. Однако в последнее время наблюдается тенденция ухода от консервативного баланса к использованию финансового рычага, что позволяет повысить уровень выплачиваемых дивидендов. Таким образом, показатели ликвидности существенно ухудшаются.

К показателям ликвидности относятся следующие коэффициенты:1) коэффициент общей ликвидности; 2) коэффициент текущей ликвидности; 3) коэффициент срочной ликвидности; 4) чистый оборотный капитал.

Показатели деловой активности {Activity ratios) позволяют проанализировать активность операций компании, эффективность ее действий на рынке, уровень объемов продаж по отношению к статьям баланса и отчета о прибылях и убытках. К показателям деловой активности относятся следующие коэффициенты:1) период оборачиваемости материально-производственных запасов; 2) период оборачиваемости дебиторской задолженности; 3) период оборачиваемости кредиторской задолженности; 4) коэффициент оборачиваемости рабочего капитала;

5) коэффициент оборачиваемости основных средств;

6) коэффициент оборачиваемости активов. Показатели структуры капитала {Gearing ratios), называемые также показателями платежеспособности, характеризуют возможности предприятия обеспечивать погашение долгосрочных обязательств, сохраняя свои долгосрочные активы. Достаточный уровень платежеспособности предприятия обеспечивает защищенность его от банкротства.

К показателям структуры капитала относятся следующие показатели:1) суммы обязательств к активам; 2) отношение долгосрочных обязательств к активам; 3) коэффициент финансовой независимости; 4) коэффициент покрытия процентов.

Показатели рентабельности {Profitability ratios) показывают, насколько прибыльна деятельность компании, какое количество издержек приходится на производство единицы продукции и насколько профессионально компания управляет своими активами (т. е. капиталом). К показателям рентабельности относятся следующие коэффициенты:1) коэффициент рентабельности валовой прибыли; 2) коэффициент рентабельности операционной прибыли; 3) коэффициент общей рентабельности; 4) рентабельность оборотных активов; 5) рентабельность внеоборотных активов; 6) коэффициент доходности совокупных активов; 7) доходность собственного капитала; 8) рентабельность инвестированного капитала.

Инвестиционные показатели {Investment ratios) характеризуют стоимость и доходность акций предприятия. По данным показателям возможно определить уровень капитализации компании. Показатели этой группы рассчитываются по итогам года.

К инвестиционным показателям относятся следующие коэффициенты:1) прибыль на акцию; 2) дивиденды на акцию; 3) коэффициент покрытия дивидендов; 4) соотношение цены акции и прибыли.

40. ПОКАЗАТЕЛИ ЛИКВИДНОСТИ

Коэффициент общей ликвидности характеризует способность компании погашать краткосрочные обязательства:

Текущая ликвидность = Оборотные активы/ /Текущие обязательства. Коэффициент текущей ликвидности {current

ratio) рассчитывается как отношение оборотных средств к краткосрочным обязательствам (в процентах). При расчете используются средние значения балансовых показателей за расчетный период. Этот коэффициент показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. В международной практике нормальным значением коэффициента ликвидности считается величина от 100 до 200 % (иногда до 300 %). Нижняя граница обусловлена тем, что оборотных средств должно быть, по меньшей мере, достаточно для погашения краткосрочных обязательств. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов.

Читать дальшеИнтервал:

Закладка: