Фуад Ахундов - Вся правда о Forex. Разоблачение. Книга о мифах, рисках и опасностях Форекса. Вся истина о «лохотроне XXI века»…

- Название:Вся правда о Forex. Разоблачение. Книга о мифах, рисках и опасностях Форекса. Вся истина о «лохотроне XXI века»…

- Автор:

- Жанр:

- Издательство:Литагент Ридеро

- Год:неизвестен

- ISBN:9785448577161

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Фуад Ахундов - Вся правда о Forex. Разоблачение. Книга о мифах, рисках и опасностях Форекса. Вся истина о «лохотроне XXI века»… краткое содержание

Вся правда о Forex. Разоблачение. Книга о мифах, рисках и опасностях Форекса. Вся истина о «лохотроне XXI века»… - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

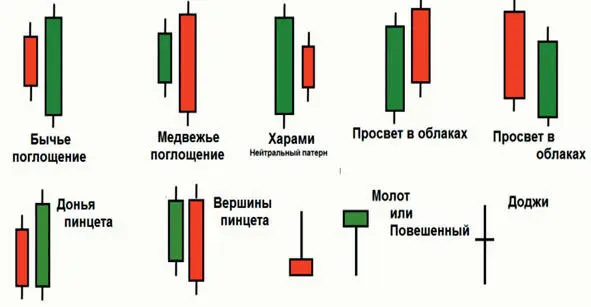

Рис.2

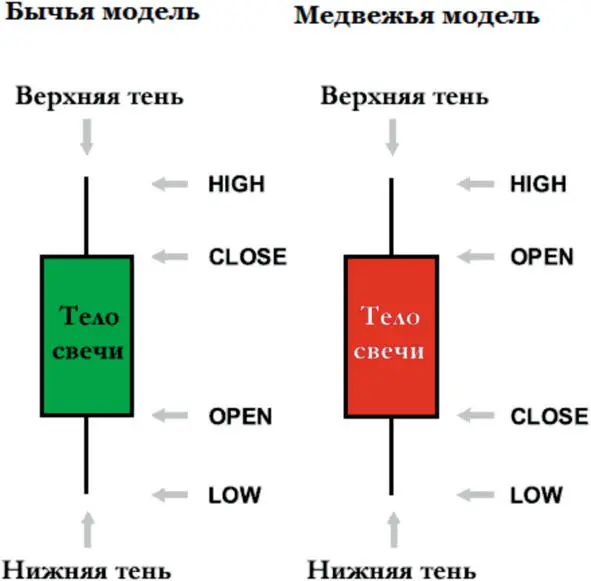

Японские свечи

Согласно этой легенде, становится ясно, что Хомма не использовал свечной анализ в качестве инструмента прогнозов, потому что, будучи крупнейшим биржевым дельцом в Осаке, организовал тайную сеть. Он создал собственную линию связи с целью получения информации о разнице цен в режиме реального времени. На всем пути между Осакой и Сакатой (600 км) дежурили сигнальщики (на крышах зданий, вершинах холмов и гор), которые с помощью флагов передавали по эстафете информацию о торгах и распоряжениях на совершение сделок. А это, в свою очередь, является не чем иным, как доступом к инсайдерской информации, то есть банальным жульничеством. Подобные манипуляции не могли вечно оставаться в тайне от всех и от властей, и наверняка, такая небывалая удача могла бы привлечь внимание правоохранительных органов в лице придворных самураев. Наверное, зная об этом и во избежание недоразумений в виде харакири, хитроумный Хомма при- думывает псевдонаучную методику прогнозирования, таким образом скрывая от общественности секрет своего успеха. Этим методом в дальнейшем начали пользоваться многие мировые спекулянты, создавались все новые наработки с целью скрыть мошенничество, использования инсайдерской информации.

Широкую известность «Свечной анализ» получил благодаря произведениям Стива Ниссона « Japanese Candlestick Charting Techniques»и Ричарда Смиттена «Жизнь и смерть величайшего биржевого спекулянта».Герой произведения Р. Смиттена, Джесси Ливермор, легендарный спекулянт начала 20-го века, использовал похожий метод определения точки ценового максимума. Сам Джесси не успел опубликовать свои заметки о методике свечного прогнозирования, который так же был использован им для сокрытия следа от незаконных действий. 28 ноября 1940 года мужчина застрелился в гардеробе Нью-йоркского отеля «Шерри-Нидерланд» после очередного краха и преследований правоохрани- тельных органов США.

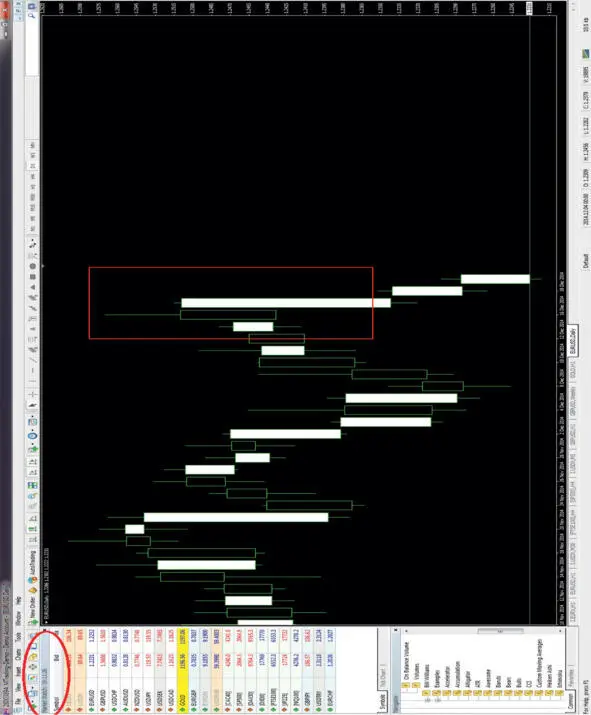

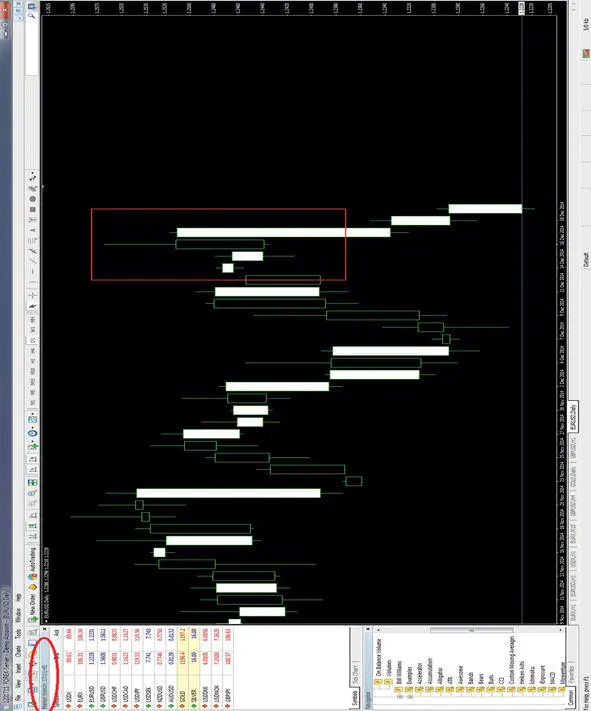

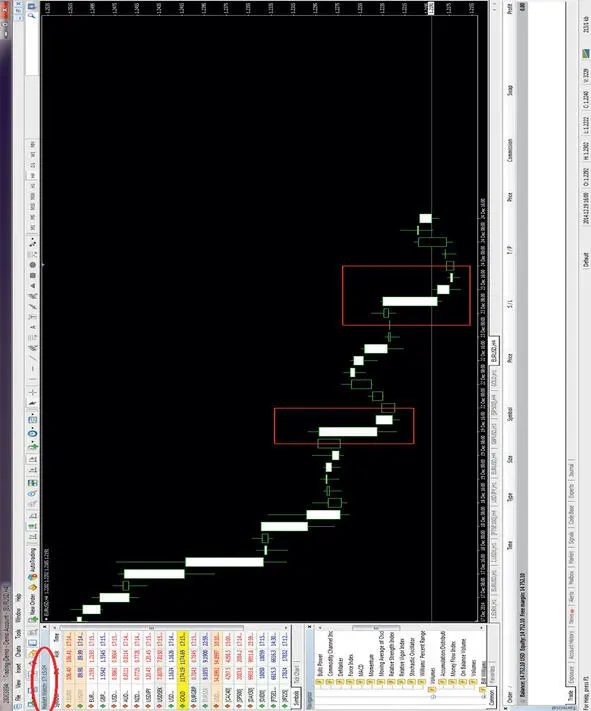

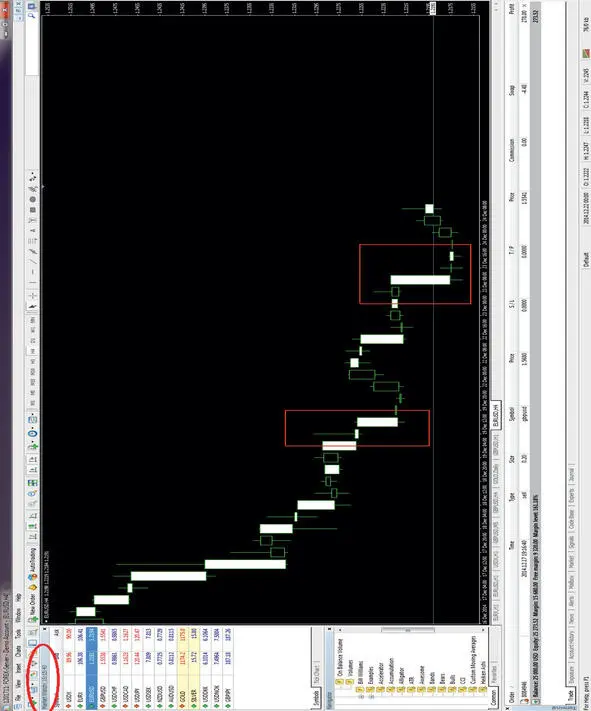

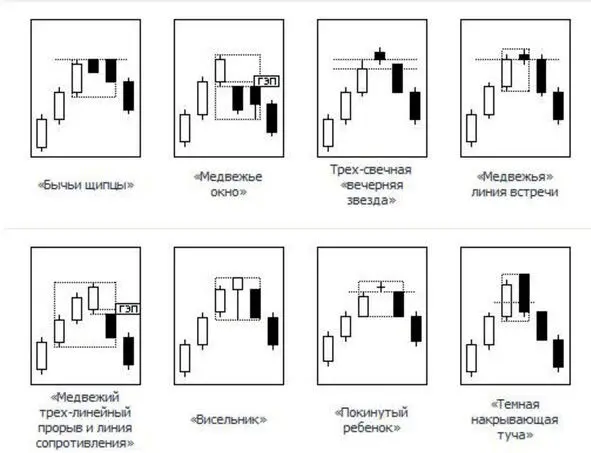

В процессе развития форекс-индустрии система свечного анализа стала расширяться, усложняться, и обрела невероятные разновидности, которые поражают буйством фантазии авторов этой системы. Возвращаясь к различиям во временных поясах, при сравнении свечей на терминалах различных компаний, находящихся в различных краях света, мы можем наглядно увидеть, что если, к примеру, на терминалах некоторых азиатских дилеров или брокеров, на 4-х часовом графике открыта новая свеча, то на западноевропейских она запаздывает. Такое различие отражается на структурах свеч, что делает свечной анализ абсурдным. На рисунках 3—4 и 5—6, наглядно продемонстрировано такое отличие на примере 4-х часовых и дневных свечах. Кроме того, до сегодняшнего дня было придумано так много разновидностей комбинаций (часть которых можно увидеть на картинах ниже), что теряешься в изобилии свечного хаоса с оригинальными названиями типа, «Будда», «три монаха», «молот», «наковальня», звезда утренняя, вечерняя и т.д.. Каждый, кому не лень, добавлял свое. Похоже на ситуацию, когда психиатр, обследующий неадекватного пациента, показывает ему различные картинки с кляксами, и затем получает невероятные ответы, делает свои выводы. И каждый, кто смотрел на графики, придумывал и называл их так, как видел со своей призмы, относительно своего диагноза. И чем сложнее чушь, называемая научной теорией, тем она загадочней, тем больше у нее последователей, которые охая-ахая, блуждают в этих лабиринтах, вовсю рекламируют непреложную истину, к которой они идут…

То же самое дело обстоит и с барами, которые являются «родственниками» свечей. Они лишь ненамно- го отличаются своим видом и множеством нестыковок, различий, по причине разных временных поясов. Из-за качества предоставляемых услуг, на терминалах различных компаний бывают помехи в виде гэпов, торможений, которые оставляют свой отпечаток, и меняют структурный вид свечи, делая ситуацию спорной. Свечной анализ является одной из первых псевдонаучных приманок «Форекс-индустрии». Приманка возглавила список теорий, созданной псевдонаукой прогнозирования движений цен на бирже, придавая авторитетность этому делу, преследует цель привлечения новых жертв из разных слоев общества.

Рис.3

MetaTrader 4

Рис.4

MetaTrader 4

Рис.5

MetaTrader 4

Рис.6

MetaTrader 4

Рис.7

«Свечной анализ»

«Свечной анализ»

В начале 20-го века Соединенные Штаты захлестнула новая лихорадка, которая затмила печально известную «золотую лихорадку», лопнувшую, словно мыльный пузырь. После этого, в 1929 году в стране начался затяжной экономический кризис, вошедший в историю как «Великая депрессия». Новая же лихорадка называлась «Игра акциями на фондовой бирже». Впервые инвесторы, простые люди, не только американцы, но и сотни тысячи людей из других континентов в алчной лихорадке стали занимать большие деньги, закладывать дома, нести последние сбережения брокерам в надежде разбогатеть на купле-продаже акций. Однако все рухнуло в один день. 23 октября 1929 года, спустя почти пятилетнего подъема, цены на акции внезапно начали падать. На следующее утро, 24 октя- бря, пришедшие на биржу люди столкнулись с тем, что не могли продать имеющиеся в наличии акции, так как никто просто не хотел их покупать. В воцарившейся панике цены на акции рухнули с такой скоростью, что к вечеру стоимость некоторых из них равнялась цене туалетной бумаги. Случившееся шокировало людей. Они не могли поверить, что за каких-то пять дней финансовая катастрофа разрушит основы американского процветания. Психологическое начало всему этому было положено в 1919 году, когда Соединенные Штаты вышли победителями из Первой Мировой Войны. Дух оптимизма переполнял американцев, в то время как остальной мир был изнурен под влиянием продолжительных войн. Экономика Америки процветала. Состояние всеобщей эйфории исключало какие-либо сомнения относительно беззаботного будущего. В 1920-х годах жизнь и технологии стремительно прогрессировали. Города электрифицировались, появились радиоприемники, самолеты, домашняя техника. Автомобиль- ная промышленность процветала, и стала доступной для многих семей. Начался бум, как казалось, безграничного потребления. Впервые появляются потребительские кредиты, разжигающие в человеке огоньки алчности и ненасытности. Вместе с этим появляется некая культура игры, азарта, зомбирующая людей, заставляющая их не думать о завтрашнем дне, жить сегодняшним, и делать ставки ва- банк. Американцы, получавшие доступ к легким кредитам, искали способы разбогатеть без особого труда. В тот время американское правительство пускает в оборот го- сударственные облигации, чтобы оплатить свои военные расходы. Облигации продаются населению при условии займа денег, под обязательства выплачивать проценты. Эти облигации впервые позволили простым людям вкладывать деньги в ценные бумаги, и получать проценты по дивидендам. Их можно было купить, продать на любом рынке, также заработав на разнице. Таким образом, был привит интерес к такой разновидности заработка.

Читать дальшеИнтервал:

Закладка: