Ирина Каверина - Forex – это просто

- Название:Forex – это просто

- Автор:

- Жанр:

- Издательство:Array Издательство «Питер»

- Год:2010

- Город:Санкт-Петербург

- ISBN:978-5-49807-619-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ирина Каверина - Forex – это просто краткое содержание

В издании отражены все необходимые для работы моменты: открытие торгового счета, ключевые понятия и термины, основные принципы и системы торговли, процесс совершения сделок, технический анализ, а также уникальные советы и рекомендации, основанные на многолетнем опыте автора.

Рекомендуется всем, кто хочет зарабатывать на рынке Forex.

Forex – это просто - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

РИС. 5.2.Стоп-лосс при нисходящем тренде

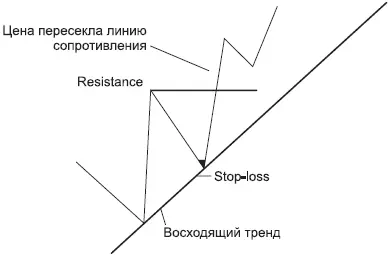

Стоп-лосс при восходящем движении ставится ниже последнего пика перед пересечением ценой линии сопротивления на графике цены. Его я также ставлю ниже последнего пика на 5 пунктов плюс спред (рис. 5.3).

Стоп-лосс устанавливается сразу после открытия позиции.

Во время прибыльно открытой позиции старайтесь располагать стоп-лосс как можно ближе к безубыточному уровню. Речь идет о том, что когда у вас уже появилась прибыль, вы можете переустановить ваш стоп-ордер на уровень цены открытия позиции. Если курс снова пойдет обратно, то при исполнении ордера вы не понесете убытков.

РИС. 5.3.Стоп-лосс при восходящем тренде

Стоп-лосс необходимо использовать при расчете рентабельности сделки.

В последнем случае прежде всего нужно рассчитать соотношения предполагаемых потерь в случае, если цена пойдет против вас (стоп-лосс), и прогнозируемой прибыли (тейк-профит, take profit). Как выставлять стоп-лосс, мы с вами уже рассмотрели, а тейк-профит определяется при получении сигнала, прямо противоположного тому, который был получен при открытии сделки. То есть если мы делали покупку от линии поддержки, то определяем ближайшее сопротивление, от которого могут начаться продажи, и именно в этой области выставляем тейк-профит. И только соотношение стоп-лосс/тейк-профит должно стать для вас определяющим при принятии решения о входе в сделку. Если риски составляют 100 пунктов, а ближайшая линия сопротивления находится на расстоянии 70 пунктов, подумайте, стоит ли вставать в сделку и рисковать потерей 1000 долларов, рассчитывая заработать всего 700. Соотношение риски/ прибыль должно составлять 3:1, может быть, 2:1. Все остальное – рискованные операции. И вам необходимо отдавать себе в этом отчет.

И еще, на мой взгляд, очень важный момент. Нельзя позволять себе риски, превышающие 10 % от вашего депозита. В противном случае вы рискуете своим депозитом. Рассмотрим простой пример.

Пусть ваш депозит – 5000 долларов. Это значит, ваш рисковый капитал составляет не более 50 пунктов (10 % от 5000 – 50 пунктов), а вы просчитали, что ваши риски в конкретной сделке составят 100 пунктов. По всем правилам установки стоп-лосса меньше никак не получается. Однако вы можете себе позволить не более 50 пунктов, в противном случае сделка будет считаться рискованной и может привести к большим потерям, чем вы себе можете позволить. Вывод один: не вставать в эту сделку, а рассматривать другие варианты на других валютных парах там, где ваш стоп-лосс не превысит 50 пунктов. Меня часто спрашивают мои ученики: «А на какой валюте лучше выставляться?» И я неизменно отвечаю – на той, где точка входа будет красивее (по классике – со всеми корректными разворотами), и обязательно с минимальным, приемлемым для вашего депозита стоп-лоссом. Ведь сопряженные валютные пары, как правило, «отправляются в дорогу» практически одновременно, но с разной скоростью (понятие волатильности мы с вами разберем в разделе 6). И часто когда на одной валюте цена уже пришла к своей цели, на других она только-только приближается к ней. Но ведь уходить-то они будут одновременно! Хотя и с разной скоростью. Вот там, где цена красиво приглашает вас, там и выставляйте позицию. И непременно со стоп-лоссом. Не поддавайтесь искушению открыть сделку с превышением рисков. Хлопотно это. И просто финансово невыгодно.

► «СЭКОНОМИЛА...»

(из цикла «Невыдуманные истории»)

Как-то подходит ко мне моя ученица Лена: «Ирин, подскажи сделочку». – «Да не вопрос», – говорю. И рассказываю ей о выставленном у себя отложенном ордере по паре доллар-франк. Со стопом и профитом. В принципе, по всем законам эта сделка укладывалась в необходимые параметры управления финансовыми рисками и для ее счета. На следующий день сделка открылась. Конечно, поштормило немного... Но тем не менее закрылась по профиту. Довольная итогами торгов, прихожу в дилинг, встречаю Лену, улыбаюсь: «Ну что, – говорю, – можно поздравить с профитом?» – «Да нет, – говорит, – у меня стоп-лосс сработал». Я опешила... «Как это стоп сработал? У меня же не сработал, стоп-то одинаковый был, что у тебя, что у меня... Почему у тебя сработал?» – «Да я, – говорит, – сэкономила. Поменьше поставила риски». И наказала себя...

Вывод – не экономьте на стопах!!!

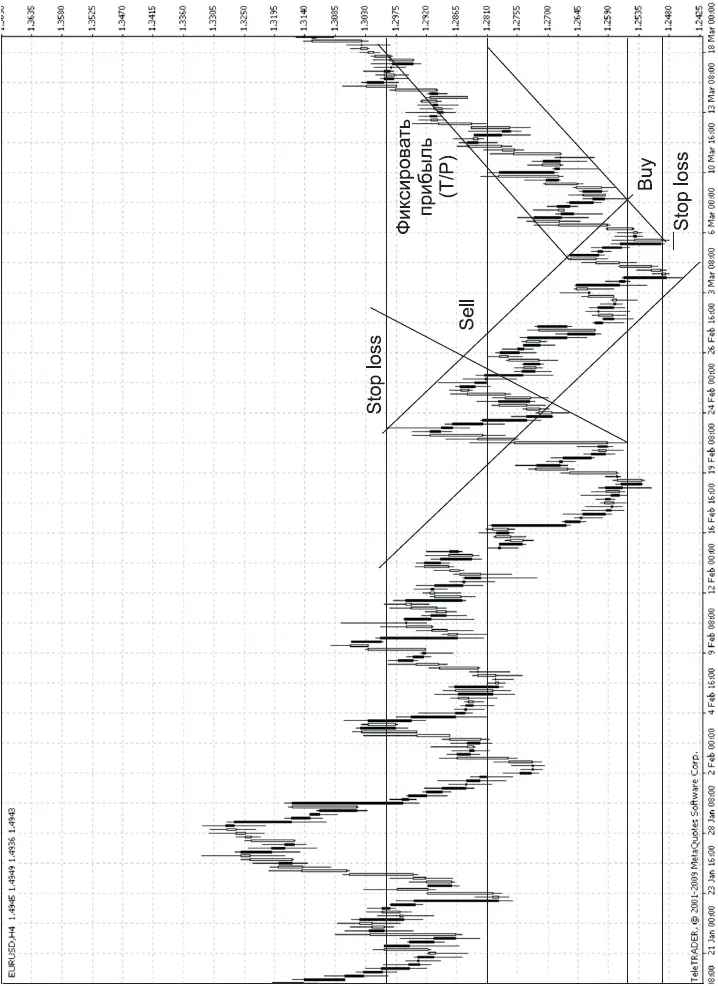

Рассмотрим следующий пример (рис. 5.4).

РИС. 5.4.Примеры расстановки стоп-лоссов

Итак, мы приняли решение о продаже пары евродоллар.

1. Определяем ближайший уровень сопротивления, от которого мы выставим продажу.

2. Определяем, на каком уровне находился ближайший предыдущий пик при нисходящем движении, и выше этого пика планируем выставить стоп-лосс.

3. Определяем ближайший уровень поддержки, от которого могут начаться покупки, и чуть выше от этого уровня ставим тейк-профит.

4. Рассчитываем рентабельность сделки. Наша расчетная прибыль составит 250 пунктов, а риски – 100 пунктов. Соотношение 2:1 выполняется.

5. Выставляем сделку. Для этого:

1) выставляем ордер на продажу по цене 1,2810 от линии сопротивления;

2) выставляем защитный стоп-ордер по цене 1,2900 (и вверх 5 пунктов плюс спред).

Поскольку движение нисходящее, то всякий последующий пик и последующий спад ниже, чем предыдущий.

3) выставляем ордер на фиксацию прибыли по цене 1,2553.

Рассмотрим эту ситуацию далее. Пусть цена пробила линию сопротивления и тренд сменился, став восходящим. В результате мы встаем на покупку пары евро-доллар и рассуждаем аналогичным образом.

1. Определяем ближайший уровень поддержки, от которого мы выставим покупку.

2. Определяем, на каком уровне находился предыдущий спад при восходящем движении, и ниже этого спада планируем выставить стоп-лосс.

3. Определяем ближайший уровень сопротивления, от которого могут пойти продажи, и чуть ниже этого уровня выставляем ордер на фиксацию прибыли.

4. Рассчитываем рентабельность сделки. Наша расчетная прибыль составит 250 пунктов, а риски – 70 пунктов. То есть соотношение 3:1 выполняется.

5. Выставляем сделку. Для этого:

1) выставляем ордер на отскок от линии поддержки по цене 1,2553;

2) выставляем защитный ордер по цене 1,2482 (и вниз еще 5 пунктов плюс спред).

Поскольку тренд восходящий, то всякий последующий пик и последующий спад выше, чем предыдущий.

3) выставляем ордер на фиксацию прибыли по цене 1,2811.

Читать дальшеИнтервал:

Закладка: