Шелдон Натенберг - Опционы: Волатильность и оценка стоимости. Стратегии и методы опционной торговли

- Название:Опционы: Волатильность и оценка стоимости. Стратегии и методы опционной торговли

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:2018

- Город:Москва

- ISBN:9785961426656

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Шелдон Натенберг - Опционы: Волатильность и оценка стоимости. Стратегии и методы опционной торговли краткое содержание

Опционы: Волатильность и оценка стоимости. Стратегии и методы опционной торговли - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

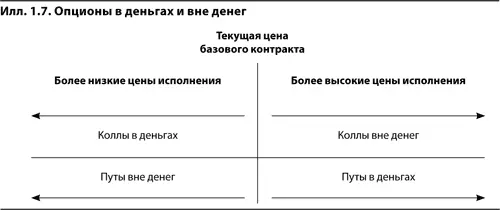

Наконец, об опционе, цена исполнения которого совпадает с текущей ценой базового контракта, говорят, что он на деньгах (at-the-money) . Технически такой опцион вне денег, так как у него нет внутренней стоимости. Однако мы проводим грань между опционами на деньгах и вне денег, поскольку временная премия опционов на деньгах больше и торговля ими идет очень активно.

Строго говоря, цена исполнения опциона на деньгах равна текущей цене базового контракта. Однако в биржевой практике к категории «на деньгах» относят коллы и путы с ближайшей к текущей цене базового контракта ценой исполнения. Если акции стоят 74 долл., а цены исполнения изменяются с шагом в 5 долл. (65, 70, 75, 80), то опционами на деньгах будут считаться 75 колл и 75 пут, т. е. опционы колл и пут, цены исполнения которых наиболее близки к текущей цене базового контракта.

Система гарантий

Для всех участников рынка крайне важна его надежность. Вряд ли какой трейдер захочет торговать на рынке, допускающем возможность неисполнения обязательств по контракту контрагентом. При покупке опциона трейдеру нужна уверенность в том, что в случае исполнения опциона продавец выполнит условия контракта.

Чтобы гарантировать надежное и устойчивое функционирование рынка, биржи вводят многоуровневую систему ответственности за выполнение условий опционного контракта. Первичную ответственность несет индивидуальный трейдер. Если продавец опциона назначен контрагентом по исполнению опциона, то он должен быть готов занять требуемую длинную или короткую позицию в базовом контракте по установленной цене исполнения. На практике это означает, что трейдеру необходим доступ к капиталу в объеме как минимум внутренней стоимости опциона.

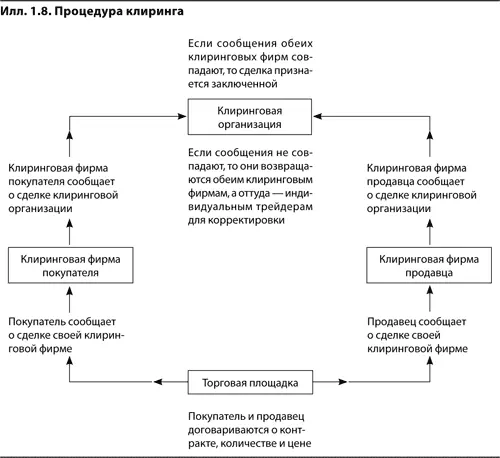

Если индивидуальный трейдер не может выполнить условия контракта, то ответственность ложится на его клиринговую фирму. Клиринговая фирма – это член биржи, который обрабатывает заключенные индивидуальным трейдером сделки и соглашается взять на себя ответственность за выполнение всех вытекающих из этих сделок финансовых обязательств. Никто не может торговать на бирже без предварительного заключения договора о клиринговом обслуживании с одной из клиринговых фирм.

Если клиринговая фирма не может выполнить условия контракта, то конечную ответственность несет клиринговая организация. Каждая биржа является членом клиринговой организации или учреждает собственную клиринговую организацию, которая гарантирует выполнение условий всех сделок. После заключения сделки по покупке или продаже опциона отношения покупателя и продавца прекращаются, а клиринговая организация выступает в роли покупателя для всех продавцов и продавца для всех покупателей. Если бы центральной клиринговой организации не было, то в случае исполнения опциона покупатель целиком зависел бы от добросовестности продавца или его клиринговой фирмы. Поскольку клиринговая организация гарантирует все сделки, покупатели могут быть уверены, что при исполнении опциона всегда найдется контрагент, готовый осуществить поставку или принять поставленный актив. Процедуру клиринга показывает илл. 1.8.

Такая система гарантий доказала свою эффективность на опционных биржах. Хотя время от времени индивидуальные трейдеры и клиринговые фирмы нарушают свои обязательства, в США не было ни одного случая дефолта клиринговой организации.

Требования в отношении маржи

Если трейдер проводит на бирже сделку («открывает позицию»), то биржа может потребовать от него внесения в клиринговую организацию определенной маржи или гарантийного обеспечения [4] Маржевые требования для профессиональных трейдеров на рынке опционов на акции и фондовые индексы называют [стрижкой (haircut).

. Такой депозит служит гарантией того, что трейдер выполнит все вытекающие из сделки финансовые обязательства, даже если цены изменятся неблагоприятным для него образом.

Вместо денег часто вносят казначейские или, реже, коммерческие ценные бумаги. Клиринговые фирмы взимают маржу со своих трейдеров и перечисляют ее клиринговой организации. Теоретически собственником этих активов остается индивидуальный трейдер, и поэтому все начисляемые на них проценты или дивиденды принадлежат ему. Однако некоторые клиринговые фирмы оставляют их себе как плату за клиринговые услуги. Бывает, что это приводит к разногласиям между трейдером и клиринговой фирмой, поэтому трейдеру следует выяснить все до начала операций.

Маржевые требования по позициям в опционах и базовых контрактах определяются клиринговой организацией исходя из текущей стоимости позиций, а также потенциального риска. Если маржа для позиции в базовом активе, особенно в случае фьючерсных контрактов, обычно фиксирована, то маржа для позиции в опционе может меняться, поскольку она нередко зависит от того, насколько данный опцион вне денег или в деньгах. Маржа для составной позиции из нескольких опционов или опционов и базовых инструментов может быть снижена, если риск, связанный с одним контрактом, в той или иной мере компенсируется стоимостью другого контракта. Кроме того, трейдеры – члены биржи могут получать за выполнение своих профессиональных обязанностей вознаграждение в виде пониженной маржи. Каждый трейдер должен ясно представлять, какие требования в отношении маржи существуют на рынке, на котором он собирается торговать. Тогда будет понятно, каким капиталом необходимо располагать, чтобы открывать позиции и сохранять их сколько потребуется.

Порядок расчетов

Начинающих опционных трейдеров нередко смущает то, что на разных биржах действует разный порядок расчетов. И в самом деле, расчеты по опционам могут осуществляться совсем не так, как по базовым контрактам. Для расчетов по биржевым контрактам используются два метода: акционный (stock-type settlement) и фьючерсный (futures-type settlement).

Предположим, что трейдер покупает 100 50-долларовых акций. Стоимость пакета – 5000 долл., и покупатель обязан уплатить продавцу всю сумму. Если цена повысится до 60 долл. за акцию, то владелец акций получит прибыль в 10 долл. на акцию, или совокупную прибыль в 1000 долл. Однако он не может реально распоряжаться полученной прибылью, пока не ликвидирует позицию, т. е. не продаст 100 акций по 60 долл. Такой метод расчетов, когда покупка требует немедленной уплаты всей суммы, а прибыль или убытки остаются нереализованными до тех пор, пока позиция не ликвидирована, называется акционным.

Читать дальшеИнтервал:

Закладка:

![Дуглас Хаббард - Как измерить все, что угодно [Оценка стоимости нематериального в бизнесе]](/books/1063946/duglas-habbard-kak-izmerit-vse-chto-ugodno-ocenk.webp)