Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Название:Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках

- Автор:

- Жанр:

- Издательство:Издательство Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-24328-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Терри Бернхем - Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках краткое содержание

Книга способна перевернуть представление об экономике в целом и финансовом мире в частности как самых обычных людей, далеких от названных сфер, так и профессионалов. В ней раскрываются биологические причины иррационального поведения человека и объясняется их влияние на инвестиционные предпочтения. Автор дает конкретные практические советы о том, чем нужно руководствоваться при приобретении акций, облигаций, валюты, золота, недвижимости, получении кредитов и депозитов. Рекомендации помогут вам разбогатеть или по меньшей мере добиться материального благополучия.

Книга будет интересна всем, кто интересуется проблемами биржевой игры, и тем, кто хочет разобраться в особенностях человеческого поведения на фондовых и финансовых рынках, увидев их в необычном ракурсе.

Подлые рынки и мозг ящера: как заработать деньги, используя знания о причинах маний, паники и крахов на финансовых рынках - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Эти два ученых мужа зачастую занимают разные позиции в спорах о фондовом рынке. Профессор Шиллер утверждает (небезосновательно), что в конце 1990-х годов цены на акции были завышены. В противоположность ему профессор Сигел придерживался неизменно положительного взгляда на акции до, во время и после обвала фондового рынка в 2000 году. Благодаря их противоположным мнениям относительно перспектив акций, этих профессоров часто противопоставляют как предводителей «медвежьего» и «бычьего» лагерей.

Однако в отношении причин краха 1987 года взгляды профессоров Шиллера и Сигела совпадают. У этого биржевого кризиса не было рациональной причины, такой, например, как важные новости. Профессор Шиллер заключает: «Не было никаких новостей или слухов, появившихся 19-го числа или в течение предшествующих этому дню выходных, которые стали бы причиной подобных действий инвесторов» [47] Shiller R. Investor Behavior in the 1987 Stock Market Crash: Survey Evidence / Cowles Foundation Discussion Papers. — 1987. — № 853.

. Ему вторит профессор Сигел: «Никакие экономические события, имевшие место 19 октября 1987 года или накануне этой даты, не способны объяснить беспрецедентный обвал цен на акции» [48] Siegel J. The Stock Market Crash of 1987: A Macro-Finance Perspective / Rodney L. — White Center for Financial Research Working Papers. - 1988. - № 24–88.

.

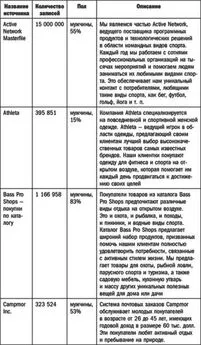

И всем нам хорошо известно, что начавшееся в 2000 году падение рынка NASDAQ было не столь драматичным, как крах 1987 года, однако более болезненным и продолжительным. В таблице 3.1 представлен курс ведущих акций, иногда называемых «четырьмя новыми фаворитами NASDAQ».

Таблица 3.1

Падение и частичное восстановление курса четырех новых фаворитов NASDAQ

| Акции | Пик ажиотажа (2000 год) | Минимальное значение после ажиотажа | Текущее значение (июль 2004 года) |

|---|---|---|---|

| Cisco | Свыше 80 долл. | 8 долл. | 23 долл. |

| EMC | Свыше 100 долл. | 4 долл. | 11 долл. |

| Oracle | Свыше 45 долл. | 8 долл. | 12 долл. |

| Sun Microsystems | Свыше 60 долл. | Менее 3 долл. | 4 долл. |

Газета Wall Street Journal

Данные таблицы свидетельствуют о том, что курс акций был либо иррационально высоким до обвала, либо иррационально низким после него. Очевидно, акции Cisco по 80 долл. — это иррационально дорого, а по 8 долл. — иррационально дешево.

Отрицание . Адепты гипотезы эффективных рынков отрицают факт того, что внезапное изменение курса свидетельствует об иррациональности. Более того, как они заявляют, курс акций Cisco (и всех других) был на тот момент правильным. Иначе говоря, они утверждают, что падение курса акций Cisco с 80 долл. до восьми было спровоцировано непредвиденной информацией, которую инвесторы не знали в период ценового максимума.

Это утверждение основано на том соображении, что текущий курс акций отражает их дисконтированную будущую стоимость. К примеру, курс акций Cisco в 2000 году зависит от политики Китая в отношении импорта на 2010 год. Таким образом, даже незначительное изменение ожиданий инвесторов в отношении будущей политики импорта Китая способно привести к значительным колебаниям курса этих акций. И гигантские ценовые скачки будут рациональными, даже если в мире ничего конкретно не изменилось.

Итак, хотя профессора Шиллер и Сигел не называют причину краха 1987 года, ее можно объяснить как рациональную реакцию инвесторов на изменение их ожиданий относительно будущего. Поскольку нам не известно, каковы были эти ожидания, мы не можем назвать внезапное изменение курса акций иррациональным.

В условиях реального мира никогда не удастся доказать, что ажиотаж и крах случаются вследствие иррациональности. Возможно, реальные крахи вызваны изменением неизвестных переменных. Для изучения природы ажиотажа экономисты создали искусственную модель фондового рынка, на котором вся информация известна всем его участникам. На этом экспериментальном рынке любой возможный ажиотаж или крах инициируется только его участниками.

Профессору Вернону Смиту и его коллегам удалось установить, что ажиотажи и крахи случаются даже на искусственном рынке. В этих экспериментах их участники торговали акциями за настоящие деньги. В отличие от реального фондового рынка, в данном случае инвесторам известна истинная стоимость акций. Тем не менее участники данной искусственной среды иррационально высоко поднимали цены, после чего следовал их обвал [49] Smith V.L., Suchanek. G.L. et al. Bubbles, Crashes and Endogenous Expectations in Experimental Spot Asset Markets // Econometrica. - 1988.156. - P. 1119–1151.

.

В условиях искусственного рынка не существует иного объяснения ажиотажа и краха, кроме того, что они возникают естественным образом в силу самой человеческой природы. Истинные поборники рационального рынка возражают на это, что такова ситуация только на искусственном рынке, тогда как реальный рынок довольно скоро вытеснит инвесторов, торгующих по иррациональным ценам.

«То был не я».

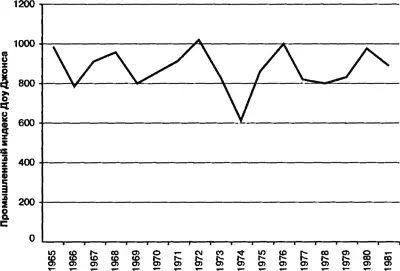

Инвесторы, похоже, обладают сверхъестественными способностями делать неудачные инвестиции. Мы склонны переполняться оптимизмом как раз накануне рыночных крахов и питать пессимистические настроения в преддверии рыночного подъема. На рис. 3.1 отражена непростая судьба американских инвесторов в 1965–1981 годы.

Промышленный индекс Доу Джонса закончил 1965 год на отметке 969 пунктов, а 16 лет спустя оказался на уровне 875 пунктов. Практически целое поколение инвесторов фондового рынка все это время топталось на месте. Ближе к концу этого периода люди почти забыли о рынке акций, и в 1980 году лишь 5,7 % американских семей владели паями взаимных фондов [50] Институт инвестиционных компаний, www. ici.org справочник за 2004 год, с. 88.,

.

Рис. 3.1. Поколение бесприбыльных акционеров. Dow Jones

В 1979 году издание Business Week опубликовало свой печально известный выпуск «Кончина акций», в котором рекомендовало инвесторам держаться подальше от этих ценных бумаг. Иллюстрация на обложке изображала катастрофу бумажного аэроплана, сделанного из сертификатов о правах собственности на акции. По версии издания, в обозримом будущем акции не сулили инвесторам ничего хорошего, а «старое правило вкладывать свои личные или пенсионные сбережения в покупку акций солидных компаний попросту исчезло» [51] The Death of Equities: Why the Age of Equities May Be Over // Business Week — 1979. — August 13.

. Но этот глубокий пессимизм в отношении акций в конце 1970-х годов совпал по времени с наилучшей за весь XX век возможностью для покупки акций (рис. 3.2).

Интервал:

Закладка: