Роман Божья-Воля - Проектное финансирование

- Название:Проектное финансирование

- Автор:

- Жанр:

- Издательство:Array Литагент «Алетейя»

- Год:2015

- Город:Санкт-Петербург

- ISBN:978-5-9906154-8-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Роман Божья-Воля - Проектное финансирование краткое содержание

Проектное финансирование - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Итак, Следствие № 2 говорит о том, что если вы видите возможность роста, то эту возможность придется финансировать. При этом, нечасто встречается бизнес, рентабельность по EBITDA (EBITDA Margin [8] EBITDA Margin – «рентабельность по EBITDA». EBITDA Margin = EBITDA / Revenue, где: EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) – «прибыль до уплаты процентов, налогов и амортизации», Revenue – «доход, объём продаж» – денежная сумма, полученная компанией за проданные товары и/или предоставленные услуги за определенный промежуток времени.

) которого находится на уровне выше 15–17 %.

Да, существуют три вида бизнеса, в которых операционная доходность существенно выше. Но там очень высока конкуренция. И даже если вы захотите в эти три бизнеса войти, скорее всего, вы не сможете, потому что не сможете успешно конкурировать. Какие это виды бизнеса? Например, проституция, наркотики, оружие. Там 400–500 % маржи – это нормально, но очень уж конкурентно и рискованно…

А имея операционную доходность бизнеса в размере 15–17 %, ваши возможности роста будут ограничены, так как, реинвестировав эти наработанные 15 % в развитие, вы сможете дополнительно привлечь лишь вдвое-втрое больше посредством банковского кредита.

Как правило, соотношение собственных и заемных денег на ранних стадиях развития редко превышает один к трем или один к двум. Даже в идеале, никогда банк не финансирует проект в соотношении больше, чем 85 % займа к 15 % средств заемщика. Но на ранних стадиях развития бизнеса, как правило, речь идет о том, что это будут 25 % ваших средств и 75 % банка. Или 33 % ваших и 66 % банка.

В результате, опираясь на внутренние источники, вы сможете привлечь и инвестировать не так много. При этом, если ваш конкурент привлечет дополнительные деньги, вы, скорее всего, проиграете.

А как быть, если вы нашли такое хорошее направление бизнеса, что можно вложить существенно больше, чем вы заработали и привлекли для финансирования роста? В этом случае, скорее всего, вам придется привлекать дополнительные деньги, при этом не только в виде займов, но и в виде внешних вложений в капитал вашей компании.

Итак,

Предметом нашего дальнейшего разговора и всех рассуждений, будет являться именно тот случай, когда для роста требуется больше денег, чем приносит ваш бизнес. В этом случае надо одновременно привлекать не только заёмные средства, но и деньги в увеличение акционерного капитала и, соответственно, смириться с уменьшением вашей доли и части контроля в компании, в которую вы этот капитал привлекаете.

Почему мы говорим об уменьшении вашей доли в вашей компании? Потому что если весь капитал это 100 % и вам надо привлечь дополнительный капитал, то понятно, что у вас останется меньше, а у тех, кто дал дополнительные деньги, что-то появится.

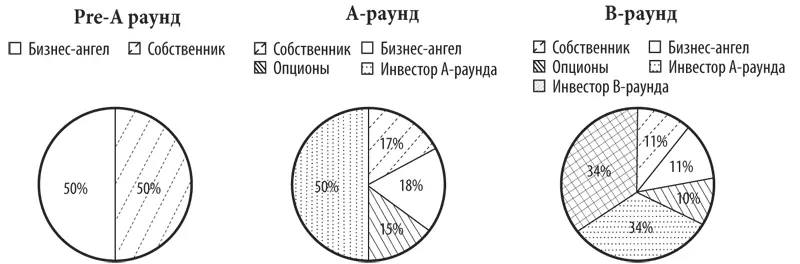

Рис. 1. Пример размытия доли собственника при нескольких раундах финансирования

Вам, как собственнику, надо посчитать, что для вас будет более привлекательным – ограничиться доступным вашей компании банковским кредитом, ограничивая тем самым рост стоимости бизнеса или привлечь инвестиции [9] Необходимо отметить, что привлечение инвестиций в акционерный капитал не отменяет необходимости привлечения банковских займов. Во-первых, инвестиции в акционерный капитал дороги, по сравнению со стоимостью кредита, и их следует минимизировать, беря на прирост акционерного капитала дополнительные кредиты, то есть использовать финансовый рычаг – leverage. Во-вторых, есть группа расходов, на покрытие которых инвестор никогда не даст свои деньги (например, покупка оборудования). В свою очередь, и для банков есть направления затрат, которые не кредитуются. Например, это НИОКР или расходы на рекламу и маркетинг.

, снизить свою долю, но увеличить кредит и обеспечить «взрывной» рост.

Цепочка рассуждений здесь такая:

Вы можете не привлекать инвестиции в акционерный капитал вашей компании и не размывать вашу долю в собственности, но остаться без того роста, который потенциально возможен в текущей рыночной ситуации.

В этом случае, надо, скорее всего, немедленно продавать бизнес.

Почему? Потому что, скорее всего, кто-то из ваших конкурентов рискнет привлечь дополнительные деньги – сначала в увеличение акционерного капитала, а потом и дополнительные заемные деньги (поскольку, новый привлечённый акционерный капитал позволит ему обратиться в банк за дополнительным кредитным финансированием). Он вас обгонит – и вы из лидеров попадете в аутсайдеры, и у вас не будет другого шанса сохранить позиции, продать бизнес так же дорого или стать лидером.

Тогда вам опять-таки надо будет немедленно продаваться, так как возможность роста вы потеряете.

В то же время,

Если вы увидите, что при уменьшении доли ваша доходность на вложенный капитал будет выше, чем при старой (100 %) доле в компании, то привлечение внешних инвестиций в акционерный капитал будет для вас осознанным и правильным решением, то есть вы будете понимать его выгоды для себя и не станете его опасаться.

Необходимо обратить внимание, что может возникнуть иллюзия, что если я вижу возможность роста и понимаю, что надо привлечь дополнительные деньги, то мне удастся решить эту проблему только за счет заемного капитала (банковского кредита). К сожалению, так не получится!

Есть своего рода закон – любая хорошая компания в данный момент времени уже взяла все те заемные деньги, которые она могла бы взять в соответствии со своим акционерным капиталом и характеристиками бизнеса. Если этого нет – то это «нехорошая» компания. Нехорошая с той точки зрения, что у нее или неправильный финансовый менеджмент, или она выбрала неправильный бизнес, где не имеется перспектив роста и не требуются дополнительные деньги для их реализации.

На самом деле, бизнесов, где есть хорошие перспективы роста, не так много. Сегменты рынка, на которых есть хорошие перспективы роста, – это, часто, зрелые бизнесы, где уже имеются большие игроки. И понятно, что там ловить какие-то новые возможности достаточно сложно, потому что лидеры уже выявились и потеснить их будет достаточно проблематично. Поэтому, не лучше ли пойти сразу туда, где возможности роста высокая, и вы ее видите, но пока никого нет, инвестировать и поработать там, потому что тогда у вас шансов вырастить стоимость будет больше. Соответственно, и результат, который вы получите, тоже будет лучше.

О каком результате, о каких темпах роста может идти речь, когда люди задумываются о том, чтобы инвестировать деньги в новый бизнес? С одной стороны, мы с вами говорим, что рентабельность по EBITDA редко бывает выше 12–15 %. С другой стороны, люди, как правило, считают, что стоит заниматься новым бизнесом, только если этот бизнес дает минимум 25–50 % годовых возврата на вложенный капитал (в номинальном выражении). Но, как правило, этим 25–50 % возврата на капитал соответствуют и 25–50 %-й темп роста бизнеса компании. И если в бизнесе, который вы задумали, этих перспектив темпов роста не видно, то, наверное, вы просто выбрали неправильную область рынка, и, соответственно, нет смысла тратить время на то, чтобы этим бизнесом заниматься.

Читать дальшеИнтервал:

Закладка: