Анатолий Коротченков - Провалы рынка. Долги, дефициты, кризисы, дефолты, финансовые пирамиды, финансовые пузыри, банковские паники – звенья одной цепи. Монография

- Название:Провалы рынка. Долги, дефициты, кризисы, дефолты, финансовые пирамиды, финансовые пузыри, банковские паники – звенья одной цепи. Монография

- Автор:

- Жанр:

- Издательство:Литагент Проспект (без drm)

- Год:2015

- ISBN:9785392191031

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Анатолий Коротченков - Провалы рынка. Долги, дефициты, кризисы, дефолты, финансовые пирамиды, финансовые пузыри, банковские паники – звенья одной цепи. Монография краткое содержание

Провалы рынка. Долги, дефициты, кризисы, дефолты, финансовые пирамиды, финансовые пузыри, банковские паники – звенья одной цепи. Монография - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

• специалисты, которые занимаются анализом и проводят консультации;

• маклеры, которые играют на рынке (спекуляцией на бирже могут заниматься и дилеры, и брокеры);

• организаторы торгов, которые обеспечивают осуществление биржевого процесса;

• руководители биржи, которые отвечают за соблюдение действующего законодательства и правил работы биржи;

• сотрудники аппарата биржи, которые технически сопровождают биржевую деятельность.

Основными статьями дохода биржи являются:

• комиссионное вознаграждение, взимаемое с участников биржевых торгов за каждый заказ, исполненный в биржевом зале;

• плата за листинг (включение товаров, ценных бумаг в биржевой список);

• вступительные, ежегодные и целевые взносы членов биржи;

• взносы на покрытие текущих убытков или на создание необходимых резервов.

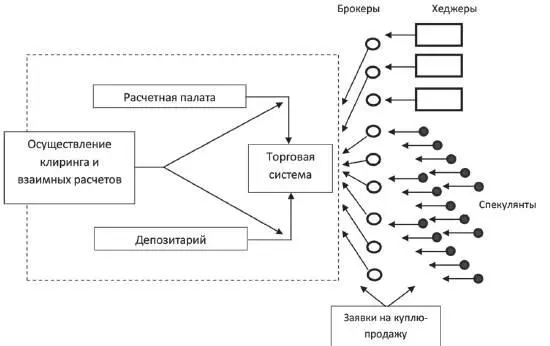

Рис. 2. Структура рынка срочных контрактов

Для того чтобы биржа эффективно выполняла свои функции, минимизируя системные риски при заключении сделок, на ней должны функционировать: четкая торговая система, обеспечивающая фиксацию и заключение сделок; эффективная служба определения и выполнения взаимных обязательств участников торгов и биржи; депозитарно-расчетная (депозитарно-клиринговая) палата.

Структура рынка срочных контрактов представлена на рис. 2.

Современная товарная биржа – это рынок контрактов на поставку товара при относительно небольших размерах его реальных поставок. В настоящее время объектами биржевой торговли выступает примерно 70 видов продукции, на долю которых приходится около 30 % международного товарооборота. Подавляющее число зарубежных фирм в настоящее время являются фьючерсными.

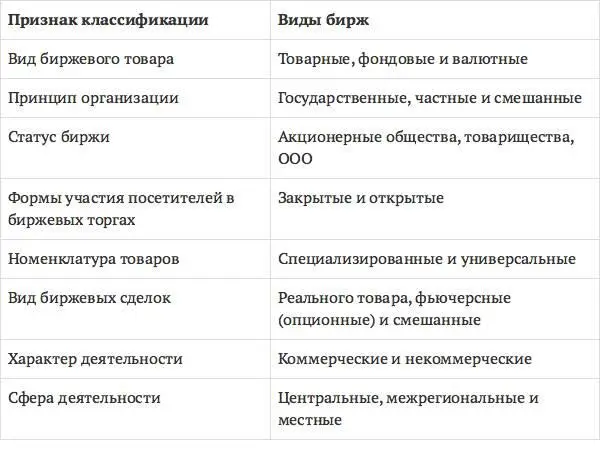

Таблица 4

Виды бирж по признакам классификации

В принципе, все биржи мира имеют сходные организационные структуры.

В структуру каждой биржи входят:

• Органы управления:

– общее собрание учредителей и членов биржи;

– биржевой комитет (текущее управление биржей);

– правление биржи (исполнительный орган).

• Ревизионная комиссия.

• Арбитражная комиссия (рассматривает споры).

• Котировальная комиссия (котировка цен).

• Маклериат (осуществление торговли в биржевом зале).

• Расчетно-клиринговая палата (единый расчетно-финансовый центр).

• Справочно-информационный отдел.

• Комиссия по приему новых членов.

• Бюро товарных экспертиз.

• Отдел рекламы.

• Отдел маркетинга.

• Отдел экономического анализа.

• Комиссия по биржевой этике.

• Тарифно-транспортный отдел.

• Другие подразделения.

Рис. 3. Система рыночного ценообразования на бирже

Можно выделить два основных способа проведения биржевых торгов.

1. Открытые аукционные торги, когда происходит непрерывное сопоставление цен на покупку и цен на продажу. Продавец постепенно снижает цену, а покупатель постепенно ее повышает. Сделка совершается тогда, когда цены покупателя и продавца сходятся.

2. Торговля по заказам. В настоящее время торговля по заказам осуществляется с помощью использования современной электронной техники. Заказы вводятся в компьютер, в определенный момент времени ввод заказов прекращается, и компьютер рассчитывает цену реализации, при которой может быть заключено наибольшее количество сделок. После этого брокеры с помощью маклера фиксируют сделки. Но первый и второй способы очень похожи друг на друга.

3. Теоретически можно предположить, что биржевые торги осуществляются и на основе мирового финансового зáговора, когда котировками в своих целях управляет небольшая группа финансистов. Но это теория бездоказательна.

Мировые финансовые потоки формируются под влиянием таких факторов, как состояние мировой торговли, экономическое и финансовое состояние государств, создание и функционирование транснациональных корпораций, различие в темпах инфляции, рост платежного дисбаланса отдельных стран, процессы в экспорте и импорте капиталов и др.

Международные финансы выполняют следующие функции:

• опосредование международной торговли и обмена товарами, услугами и капиталами;

• обеспечение экономической интеграции национальных экономик в единую международную систему;

• адаптация национальных экономик к международной экономической и финансовой ситуации;

• координация проведения национальной финансовой политики государств.

Ведущая роль в регулировании мировых финансовых потоков принадлежит международным финансовым институтам, таким как Международный валютный фонд (МВФ), Всемирный банк (ВБ), Международный банк реконструкции и развития (МБРР).

МВФ и ВБ были учреждены в 1944 г. по решению Бреттон-Вудской (США) конференции ООН по валютно-финансовым вопросам. Основная цель МВФ заключается в поддержании стабильности в международных финансах для стимулирования экономического роста и международной торговли. Для реализации этой цели МВФ осуществляет мониторинг экономической, финансовой и валютной политики каждого из государств – членов МВФ, которых в настоящее время насчитывается более 180. РФ присоединилась к МВФ в 1992 г.

Стабильность достигается главным образом за счет двух инструментов: валютных курсов и платежных балансов. МВФ оказывает влияние на экономическую политику стран, испытывающих трудности в регулировании сальдо своих платежных балансов. Для регулирования валютных курсов отдельных стран МВФ осуществляет валютные интервенции, использует займы в иностранной валюте, вводит ограничения по текущим валютным операциям и движению капитала. Несмотря на незначительные объемы кредитов, МВФ располагает большими возможностями для оказания давления на политику государств-заемщиков.

Сразу после учреждения ВБ представлял собой одну организацию – Международный банк реконструкции и развития. МБРР был создан в целях оказания влияния на послевоенное устройство Европы, в том числе для реализации плана Маршалла. В последующие годы было создано еще три подразделения (филиала) – МФК, МАР и МАГИ. Таким образом, в настоящее время МБРР и его подразделения образуют группу Всемирного банка со штаб-квартирой в Вашингтоне.

Читать дальшеИнтервал:

Закладка: