Неизвестный автор - Вышел хеджер из тумана

- Название:Вышел хеджер из тумана

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Неизвестный автор - Вышел хеджер из тумана краткое содержание

Вышел хеджер из тумана - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Если бы хеджевые фонды не применяли «короткие» продажи («шорты»), они были бы всего лишь долгосрочными инвестиционными фондами с высоким левереджем и грабительскими комиссионными. Можно было бы ожидать, что фонд, использующий мощное кредитное плечо, склонен испытывать критические колебания показателей своей работы. Фактически многие хеджевые фонды соответствовали этому описанию в 1970-х, а затем еще раз в конце 1990-х годов, когда два великих этапа долгосрочных «бычьих» рынков подходили к своему концу. Однако добросовестные хеджевые фонды всегда используют «короткие» продажи. Иными словами, они всегда имеют в своем инвестиционном портфеле некую долю «коротких» позиций, потому что на рынке всегда есть акции, которые на данный момент переоценены относительно других бумаг. По крайней мере, в теории фонды пытаются зарабатывать на спреде — разнице цен при игре на повышение и понижение между своими «лонгами» и «шортами».

Профессиональные хеджевые фонды применяют два различных вида «коротких» продаж. В первом случае они продают основные фондовые индексы, чтобы хеджировать свои «длинные» позиции или защитить активы фонда, если появляется тенденция к понижению. Многие лучшие менеджеры используют эту тактику. Они абсолютно уверены, что умеют применять фундаментальный анализ для выбора акций, которые должны повыситься, но они испытали на собственной шкуре и то, что выбрать акции, которые должны упасть, значительно сложнее. В настоящее время хеджевые фонды вообще разочарованы результатами своих попыток зарабатывать деньги на «коротких» продажах. Они признают «шорты» в индексах, но опасаются «шортить» отдельные ценные бумаги или рыночные секторы.

Однако «короткие» продажи имеют определенную привлекательность. Тех, кто использует в своей торговле «короткие» позиции, гораздо меньше, чем тех, кто использует только позиции «лонг», так что в этой нише теоретически должно быть меньше конкурентов и, соответственно, теория эффективности рынка работает здесь не в полной мере. Это интеллектуально привлекательно для тех инвесторов, которым нравится отличаться от других. Другая причина того, почему рынок «коротких» продаж гораздо менее насыщен, состоит в том, что он более напряжен эмоционально; «короткая» позиция всегда оставляет продавца с непростым, тошнотворным чувством. Старая поговорка «Тот, кто продает то, что ему не принадлежит, должен вернуть долг или сесть в тюрьму» уже сотни лет успешно подтверждает свою правоту. Продажа без покрытия взывает к противоречивым инстинктам инвесторов, особенно тех, кто имеет врожденный скептический и сардонический взгляд, присущий человеческому интеллекту. Таким образом, «короткие» продажи находят свое практическое применение, но с относительно большим количеством катастрофических сбоев.

Некоторыми хеджевыми фондами, специализирующимися на данной стратегии, используется другой тип «коротких» продаж. Один мой знакомый, управляющий подобным фондом с активами в 500 млн долл., рассказывал, что, по его мнению, общая сумма активов фондов, специализирующихся на «коротких» продажах, в настоящее время составляет приблизительно 3 млрд долл., тогда как несколько лет назад она составляла 6 млрд долл. Фонды фондов иногда нанимают управляющих, использующих «шорты», потому что они некоррелированы с другими типами хеджевых фондов. Такие управляющие обычно делят свои позиции на инвестиционные и спекулятивные «шорты».

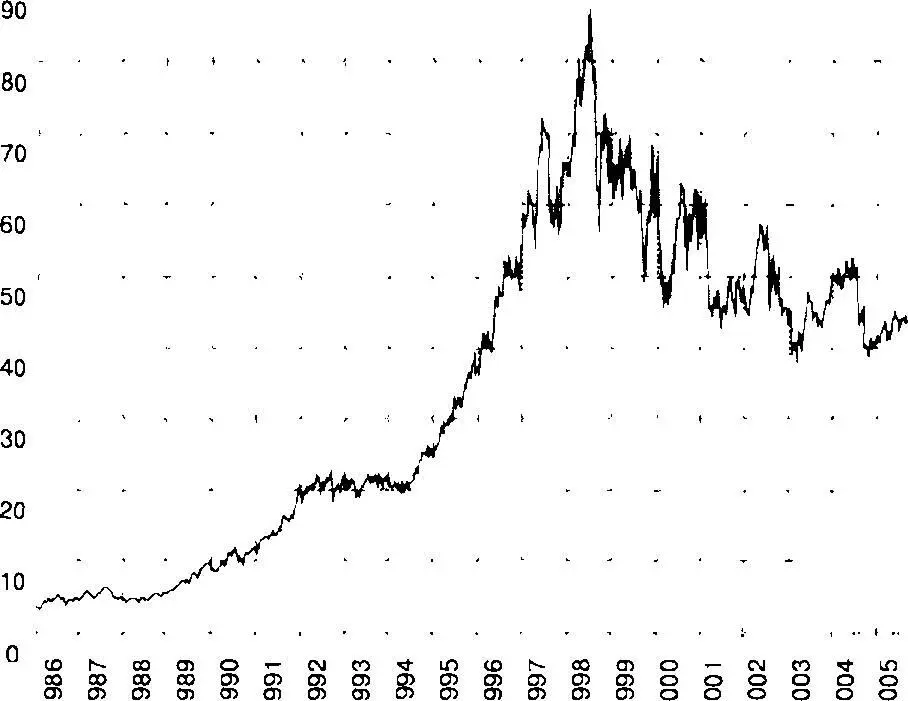

Инвестиционные «шорты» основываются на детальном изучении финансовой деятельности компаний, деловые перспективы которых или ухудшаются» или существенно хуже, чем это представлено в текущей оценке их акций. Основываясь на этом, продавец может оставаться в «короткой» позиции в течение многих лет, хотя он волен торговать по своему разумению. Возьмем для примера акции компании Coca-Cola. В 1998 году «короткий» управляющий был убежден, что эта компания завысила прогнозные данные о своих доходах, поскольку, имея увеличение коммерческих продаж на 3 %, она не могла обеспечить рост выручки, равный 15 %, как это было представлено ее менеджерами и аналитиками (рис. 3.1).

Курс акций Coca-Cola на 2 сентября 2005 г.

см см см см см см

Источник: FaclSet Data Systems

Рис. 3.1. Курс акций Coca-Cola, 1986-2005 годы

Этот управляющий изучил промышленный сектор производства напитков, встретился с аналитиками Coca-Cola и поговорил с рабочими, разливающими напитки по бутылкам. В тот момент все были убеждены, что компания говорит правду, и считали 15 %-ный рост ее акций обоснованным. Управляющий же нашел пять различных обстоятельств, в соответствии с которыми более правильная оценка этого показателя давала значение на уровне 5 %, и продал акции Coca-Cola без покрытия по цене примерно 85 долл. Это была прекрасная «короткая» продажа, поскольку компания не смогла оправдать ожидания, и ее товарооборот значительно упал. Сейчас ее акции торгуются приблизительно по 43 долл. Теперь, когда каждый инвестор ненавидит эту компанию и ее менеджмент, наш управляющий, действуя в своем излюбленном духе противоречия; закрыл «короткую» позицию по этим акциям. Этот парень предпочитает «шортить» акции крупных, известных компаний, которые за последнее время сильно поднялись в цене и которые любят институциональные инвесторы. Он постоянно штудирует рейтинги журнала Fortune в поиске компаний, вызывающих наиболее сильное восхищение публики. Акции именно таких компаний затем становятся новыми жертвами его продаж.

И напротив, «шорты» на мошенничестве уже из своего названия указывают на то, что они могут принести высокий доход, но правда в конечном счете, всегда вылезает наружу. Однако такие «шорты» могут быть опасны, если они приобретают огромные размеры. Когда доля краткосрочных вложений является очень большой, случайные события, не связанные с правильной оценкой фундаментальные показателей, могут привести к болезненным убыткам. Например множество хеджевых фондов, выявив мошенничество в отчетам определенной компании, открывают «короткие» позиции. В какой-то момент вранье менеджмента выходит наружу, и «шорты» начинают приносить огромную прибыль. На рынке становится труднс занять акции для продажи. Тем временем некоторые из хеджевые фондов, держащих «короткие» позиции, получают от своих клиентоЕ крупный заказ на вывод средств и поэтому они должны закрыть свои позиции, т. е. выкупить проданные «в шорт» акции. Результатом этш действий будет рост цен на бирже, не связанный с фундаментальными показателями компании.

Пытка нефтяным «шортом»

Читать дальшеИнтервал:

Закладка:

![Рустем Сабиров - Вышел месяц из тумана [СИ]](/books/1072150/rustem-sabirov-vyshel-mesyac-iz-tumana-si.webp)

![Пол Эдвардс - Вышел месяц из тумана [litres самиздат]](/books/1149298/pol-edvards-vyshel-mesyac-iz-tumana-litres-samizdat.webp)