Проект - Платежные карты: Бизнес-энциклопедия

- Название:Платежные карты: Бизнес-энциклопедия

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Проект - Платежные карты: Бизнес-энциклопедия краткое содержание

Платежные карты: Бизнес-энциклопедия - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Во-вторых, развитие национальных платежных систем сдерживает отсутствие совместимых программно-технических средств; различие в технологии обработки операций; отсутствие гарантий приема банками-участниками карт, эмитированных в рамках одной системы. Сегодня на территории России существует более 40 одноэмитентных платежных систем, функционирование которых базируется на различных технологических платформах. Отсутствие межхостового интерфейса между процессинговыми центрами этих систем приводит не только к локализации предложений в сфере розничных услуг в пределах области (района, города), но и удорожанию инфраструктуры, предназначенной для приема банковских карт. Конкуренция и технологические особенности функционирования указанных систем препятствуют их интеграции в ближайшей перспективе, что, в целом, является сдерживающим фактором развития безналичных расчетов в сфере розничных платежей.

В настоящее время возможности банковских карт до конца себя не исчерпали и на данном этапе развития могут стать отличным инструментом реализации многих программ, в том числе и социальных.

Российский рынок торгового эквайринга: динамика, проблематика, факторы роста

Исторически развитие пластикового бизнеса на Западе было связано с организацией и проведением безналичного расчетного оборота между держателем карты, банком-эмитентом карты и торговой точкой, поэтому значение рынка торгового эквайринга в развитой инфраструктуре бизнеса платежных банковских карт трудно переоценить. Однако развитие российского рынка торгового эквайринга серьезно отличалось от становления западного. Российский рынок пластиковых карт вступил в период активного развития в тот момент, когда в развитых странах он был полностью сформирован, поэтому он не проходил длительного эволюционного пути, начинавшегося в западных странах с безналичных операций по картам. Первыми в российскую банковскую систему пришли зарплатные пластиковые карты, которые вследствие отсутствия платежной инфраструктуры, являлись почти исключительно средством получения наличных (до сих пор соотношение операций по выдаче наличных и операций по торговому эквайрингу кардинально не изменилось — об этом чуть дальше).

В технологической цепочке классического бизнеса платежных банковских карт торговый эквайринг занимает ключевое место. В соответствии с действующей терминологией международных платежных систем, эквайринг в торгово-сервисной сети— это деятельность кредитной организации, включающая в себя осуществление расчетов с предприятиями торговли или услуг по операциям, совершаемым с использованием банковских карт. Можно сказать, что в широком смысле торговый эквайринг — это деятельность банка-участника платежной системы по:

• установке, настройке и сопровождению терминального оборудования;

• организации линий авторизации с процессинговым центром;

• поддержке процедуры авторизации и транзакции;

• расчету с торговой точкой за товары и услуги, оплаченные безналичным способом держателем пластиковой карты.

Как видно, расчетные операции по торговому эквайрингу замыкают цикл безналичного обслуживания держателя пластиковой карты при совершении им покупки в торговой точке. В простейшем случае на основании договора об обслуживании торговой точки по пластиковым картам, банк:

• осуществляет установку соответствующего оборудования для осуществления безналичных операций по картам в торговой точке;

• организует настройку оборудования и его подключение к процессинговому центру;

• проводит первоначальное обучение сотрудников торговой точки;

• осуществляет круглосуточную техническую поддержку.

При желании клиента торгового предприятия оплатить товар или услугу при помощи пластиковой карты сотрудник торгового предприятия осуществляет авторизацию пластиковой карты клиента на сумму покупки. При успешной авторизации сумма покупки блокируется на счете клиента, и процедура оплаты считается завершенной. Через указанный в договоре промежуток времени торговое предприятие получает на свой расчетный счет сумму оплаченной по карте покупки за минусом установленной договором эквайринговой комиссии банка. Банк-эмитент, в свою очередь, списывает заблокированную сумму со счета клиента, а банк-эквайрер получает возмещение по результатам расчетной сессии участников международной платежной системы.

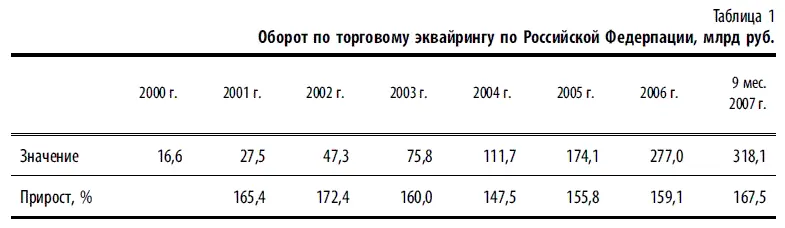

Как показывает анализ фактической динамики рынка торгового эквайринга его объем увеличился с 16,6 млрд руб. в 2000 г. до 318,1 млрд руб. в 2006 г. Если посмотреть на абсолютные цифры, то они безусловно впечатляют — рынок вырос в 19 раз при устойчивых годовых темпах роста свыше 150 % (табл. 1) [12] Здесь и далее в настоящем разделе используются данные, размещенные на сайте Банка России ( www.cbr.ru ) и сайте Федеральной службы государственной статистики ( www.gks.ru ).

.

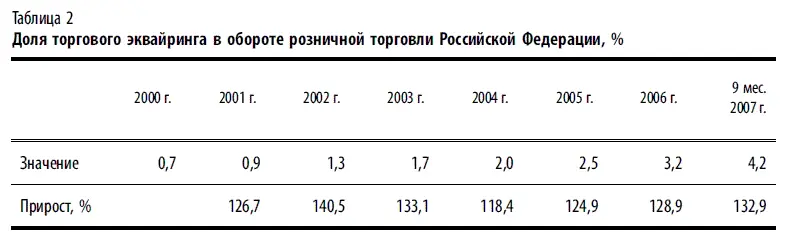

Однако при сопоставлении оборотов по торговому эквайрингу с объемами розничного товарооборота в Российской Федерации, ситуация уже не выглядит столь оптимистичной. Как видно из приведенных цифр, доля торгового эквайринга в розничном товарообороте увеличилась за тот же промежуток с 0,7 % до 4,2 %, т. е. в 6 раз (табл. 2). Абсолютный объем торгового эквайринга в масштабах денежного оборота РФ остается незначительным, серьезно отставая не только от развитых рынков США и западной Европы, но и от сравнительно молодых рынков Восточной Европы и Юго-восточной Азии.

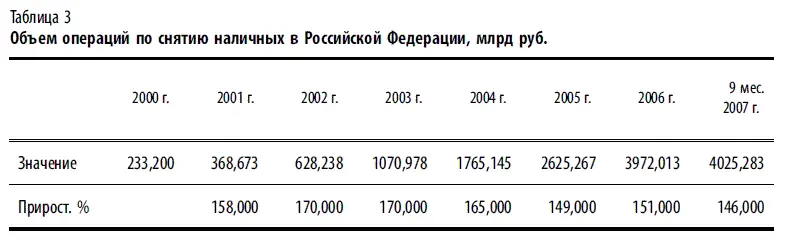

Сравнивая динамику оборотов по торговому эквайрингу с динамикой по выдаче наличных со счетов пластиковых карт, видно, что на протяжении последнего времени их соотношение изменилось незначительно. Если по итогам 2000 г. на 1000 руб. выданных наличных приходилось 71,2 руб. оплаты по торговому эквайрингу, то по итогам 9 месяцев 2007 г. на те же 1000 руб. приходилось 79 руб. оплаты по торговому эквайрингу (табл. 3 и 4). Динамика показателя обусловлена более высоким темпом роста оборота по торговому эквайрингу в сравнении с выдачей наличных за последние 3 года.

Сопоставив операции по торговому эквайрингу и по снятию наличных в количественном выражении, можно говорить о пусть и небольших, но качественных сдвигах на рынке. Если в 2000 г. на каждую операцию по оплате товаров приходилось почти 7 операций по снятию наличных, то в 2006 г. таких операций уже было менее 4-х (табл. 5). Проведя факторный анализ динамики данных показателей, очевидно, что динамика обусловлена, с одной стороны, увеличением темпов роста количества транзакций по торговому эквайрингу при незначительном увеличении средней суммы операции. С другой стороны — уменьшением темпов роста числа операций в банкоматах при одновременном увеличении их средней суммы.

Читать дальшеИнтервал:

Закладка: