Л. Лямин - Применение технологий электронного банкинга: риск-ориентированный подход

- Название:Применение технологий электронного банкинга: риск-ориентированный подход

- Автор:

- Жанр:

- Издательство:КНОРУС ; ЦИПСиР

- Год:2011

- Город:Москва

- ISBN:978-5-406-00978-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Л. Лямин - Применение технологий электронного банкинга: риск-ориентированный подход краткое содержание

Эта книга содержит анализ недостатков в использовании кредитными организациями электронного банкинга, на основе которого предлагается новый подход к обеспечению их технологической надежности. Современная банковская деятельность полностью зависит от распределенных компьютерных систем, в состав которых все чаще входят системы электронного банкинга.

В то же время недостатки российского гражданского, финансового и, в том числе банковского законодательства ставят высокотехнологичные кредитные организации в сложные условия в плане обеспечения надежности предоставления банковских услуг и защиты интересов клиентов. Использованный в книге риск-ориентированный подход позволяет исключить негативное влияние таких недостатков на организацию дистанционного банковского обслуживания с учетом рекомендаций зарубежных органов банковского регулирования и надзора.

Книга может быть полезна представителям высшего руководства и менеджерам среднего звена кредитных организаций, а также студентам и аспирантам, интересующимся современными подходами к управлению банковскими рисками в условиях электронного банкинга.

Применение технологий электронного банкинга: риск-ориентированный подход - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Приведенное краткое описание ЖЦ АС и участия в нем разных служб кредитной организации может быть расширено исходя из ее структуры, поскольку в условиях большого разнообразия вариантов организации банковской деятельности, состава подразделений, применяемых автоматизированных систем и их архитектуры дать детальные полные рекомендации невозможно. В этом, кстати, заключается основная методологическая проблема, в решении которой в условиях применения технологий электронного банкинга целесообразно объединять усилия исполнительных органов кредитной организации и специалистов из упомянутых (как минимум) подразделений. Следствием возникновения этой проблемы становится решение вопроса согласованной адаптации совокупности внутрибанковских процессов с каждым «оборотом» ЖЦ банковских автоматизированных систем и технологий электронного банкинга при их последовательном внедрении в постоянно развивающуюся и усложняющуюся банковскую деятельность.

3.4. Адаптационный метапроцесс

Суммируя сказанное, можно перечислить основные зоны концентрации источников компонентов банковских рисков в случае внедрения ТЭБ, анализ которых целесообразно проводить:

БАС, с которой потребуется интегрировать программно-информационный комплекс электронного банкинга;

поставщики (вендоры) программно-информационных комплексов и аппаратно-программного обеспечения, подлежащих контролю;

внутрибанковские процессы управления и контроля, включая иерархию ответственности, подконтрольности и подотчетности;

внутрибанковское документарное обеспечение новой технологии от порядков и инструкций до должностных обязанностей персонала;

условия внедрения и применения новой технологии и реализующих ее систем электронного банкинга, которые потребуется создавать;

средства обеспечения информационной безопасности кредитной организации, внутрибанковских процессов и ее клиентов;

система внутреннего контроля, которая должна будет расшириться и адаптироваться к ТЭБ (включая финансовый мониторинг);

персонал кредитной организации, квалификация которого должна будет соответствовать новым требованиям (на разных уровнях иерархии);

клиенты кредитной организации, которым потребуется дополнительная подготовка для пользования новыми сервисами;

провайдеры кредитной организации, через телекоммуникационные и процессинговые системы которых пойдет новый банковский трафик.

Дополнительные вопросы юридического (правового) обеспечения банковской деятельности включают:

— содержание договоров с клиентами и контрагентами кредитной организации;

— оценку соответствия новой деятельности требованиям законодательных и подзаконных актов;

— обеспечение выполнения правил бухгалтерского учета и достоверности регламентной банковской отчетности (в виртуальном пространстве).

В оптимальном варианте в кредитной организации должны быть документированные свидетельства выполнения ее руководством своей функциональной роли при обосновании и принятии решений о внедрении и применении новой банковской технологии и адаптации внутрибанковских процессов и входящих в их состав процедур к условиям банковской деятельности, формируемым новой ТЭБ. Точно так же предполагается наличие распорядительных документов и порядков, регламентирующих согласованную адаптацию внутрибанковских процессов, т. е. модернизироваться должны все процессы, которые затрагивает внедрение ТЭБ, так чтобы не получилось, например, что специалисты внутреннего контроля или обеспечения информационной безопасности оказываются «не в курсе» технологических и технических изменений и продолжают работать «по старинке». Такая ситуация является угрожающей для кредитной организации и ее клиентов, поскольку способствует возникновению неконтролируемых источников компонентов банковских рисков.

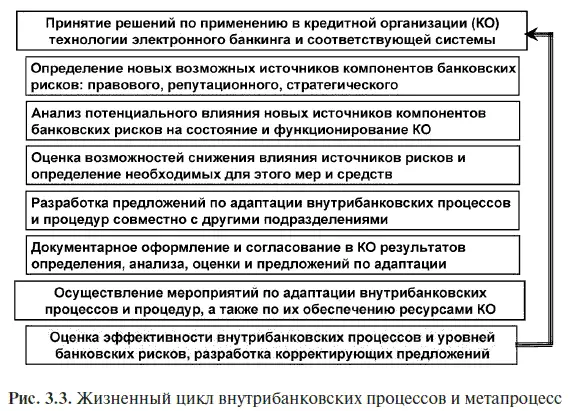

Сказанное выше означает по существу, что в кредитной организации, переходящей к использованию технологий электронного банкинга, целесообразно организовать своего рода «процесс управления процессами» или, в современной терминологии, «мета-процесс». Этот процесс в оптимальном варианте организации банковской деятельности при формировании новых условий ее осуществления должен бы «автоматически» запускаться на основе распорядительных документов кредитной организации и ее внутренних регламентов (порядков), приводя к модернизации содержания как минимум перечисленных ранее в этом параграфе внутрибанковских процессов. Следует подчеркнуть, что предложенное здесь представление внутрибанковского мета-процесса не следует рассматривать как надуманное и нереалистичное: практика изучения организации и содержания современной банковской деятельности свидетельствует, что новые, непредвиденные компоненты типичных банковских рисков возникают не только тогда, когда адаптации внутрибанковских процессов к внедрению ДБО не происходит, но и тогда, когда адаптируются не все связанные с ним процессы или адаптируются без должного согласования между собой и в структуре кредитной организации в целом. Упрощенная общая схема такого ЖЦ, мета-процесса, управляющего им, и состава отдельных мероприятий (этапов), которые осуществляются в каждом цикле, приведены, соответственно, на рис. 3.3 и 3.4. В зависимости от состава процедур в общебанковских процессах управления и контроля эта схема может варьироваться в сторону большей детализации, однако это не имеет принципиального значения до тех пор, пока сохраняется ее связь с внедрением новых банковских информационных технологий, таких как технологии электронного банкинга.

В материалах зарубежных органов банковского регулирования и надзора подобный подход пока что отсутствует, по-видимому, потому, что история автоматизации банковской деятельности «на Западе» насчитывает десятилетия, а при ее начале разработка теории банковских рисков даже не планировалась. Достаточно вспомнить, что первое крупное компьютерное мошенничество, в результате которого было похищено около сорока миллионов долларов, произошло в одном из чикагских банков в 1974 г., а разработка первого варианта рейтинговой системы URSIT, используемой американскими органами банковского регулирования и надзора [83] Universal Rating System for Information Technologies. Federal Register. V. 64, № 12, 1999. Эта система разработана Федеральным советом по проверкам финансовых учреждений (Federal Financial Institutions Examination Council — FFIEC), который является своего рода общим методическим органом для учреждений США, выполняющих регулятивнонадзорные функции в банковском секторе. В описании этой системы указано, что она «является… внутренней рейтинговой системой для проверок в рамках надзора… используемой для обеспечения однотипной оценки рисков, принимаемых финансовыми учреждениями и провайдерами услуг при использовании информационных технологий и выявления тех учреждений и провайдеров услуг, в отношении которых необходимо особое внимание со стороны надзора». Разработками этой организации пользуются и коммерческие банки и другие финансовые учреждения в США.

, относится к 1978 г. (ее совершенствование продолжается до настоящего времени вместе с технологическим и техническим прогрессом в банковской сфере). Американские специалисты банковского инспектирования начали применять методы так называемого «компьютерного аудита» еще в начале 70-х годов прошлого века [84] Robertson R.M. The Comptroller and Bank Supervision.

. Как раз в это время (с 1971 г.) там началось интенсивное внедрение банкоматов, систем автоматизированной обработки чеков (впрочем, первую полнофункциональную систему такого рода ввел в эксплуатацию Chase Manhattan Bank еще в 1961 г.) и т. д., причем к этому времени в банковском секторе США работал уже каждый пятый программист в стране. Компьютеризация российского банковского сектора происходила весьма быстрыми темпами, значительно опережающими «осознание» значимости и особенностей этого явления, что до сих пор проявляет себя в уровнях рисков.

Интервал:

Закладка:

![Марк Сандомирский - Защита от стресса [Физиологически-ориентированный подход к решению психологических проблем (Метод РЕТРИ)]](/books/1091023/mark-sandomirskij-zachita-ot-stressa-fiziologicheski-orientirovannyj-podhod-k-resheniyu-psihologicheskih-problem-metod-retri.webp)