Л. Лямин - Применение технологий электронного банкинга: риск-ориентированный подход

- Название:Применение технологий электронного банкинга: риск-ориентированный подход

- Автор:

- Жанр:

- Издательство:КНОРУС ; ЦИПСиР

- Год:2011

- Город:Москва

- ISBN:978-5-406-00978-9

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Л. Лямин - Применение технологий электронного банкинга: риск-ориентированный подход краткое содержание

Эта книга содержит анализ недостатков в использовании кредитными организациями электронного банкинга, на основе которого предлагается новый подход к обеспечению их технологической надежности. Современная банковская деятельность полностью зависит от распределенных компьютерных систем, в состав которых все чаще входят системы электронного банкинга.

В то же время недостатки российского гражданского, финансового и, в том числе банковского законодательства ставят высокотехнологичные кредитные организации в сложные условия в плане обеспечения надежности предоставления банковских услуг и защиты интересов клиентов. Использованный в книге риск-ориентированный подход позволяет исключить негативное влияние таких недостатков на организацию дистанционного банковского обслуживания с учетом рекомендаций зарубежных органов банковского регулирования и надзора.

Книга может быть полезна представителям высшего руководства и менеджерам среднего звена кредитных организаций, а также студентам и аспирантам, интересующимся современными подходами к управлению банковскими рисками в условиях электронного банкинга.

Применение технологий электронного банкинга: риск-ориентированный подход - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Такие достаточно «тяжеловесные» и дорогостоящие системы получили условное название систем «с толстым клиентом» [8] Системы электронного банкинга такого рода в зависимости от их сложности, архитектуры, многоканальное™ и т. п. характеристик могут стоить от тысяч до миллионов условных единиц. Учет этого фактора с позиций риск-ориентированного подхода важен с точки зрения оценки потенциального стратегического риска.

. Эти системы характеризуются достаточно обширными функциональными возможностями в части ограничения прав доступа к информационно-процессинговым ресурсам клиента и кредитной организации, использования служебных баз данных и баз нормативно-справочной информации, криптозащиты сетевого трафика, а также сохранения так называемой «сеансовой информации», сопровождающей двусторонний информационный обмен (что принципиально важно для обеспечения юридической силы так называемых «электронных документов», парирования случаев «отказа от операций», разрешения спорных ситуаций и т. п.). За все эти возможности приходится, естественно, немало платить, что могут себе позволить в основном юридические лица.

В отличие от этих систем для обслуживания физических лиц гораздо удобнее и дешевле системы с так называемым «тонким клиентом», использование которых не связано с необходимостью установки на АРМ клиента специального программно-информационного обеспечения, да и само стационарное АРМ на его стороне зачастую не требуется. В наиболее «тонком» случае могут использоваться обычный браузер или система меню, что типично для технологий мобильного и интернет — банкинга. Однако в этих случаях осложняется решение всех перечисленных выше вопросов с точки зрения функциональных возможностей той или иной технологии электронного банкинга (ТЭБ) и реализующей эту технологию СЭБ. Эта книга преимущественно посвящена тому чем приходится «платить» кредитным организациям и их клиентам за удобства оперативного доступа к информационно-процессинговым ресурсам, обеспечивающим банковскую деятельность.

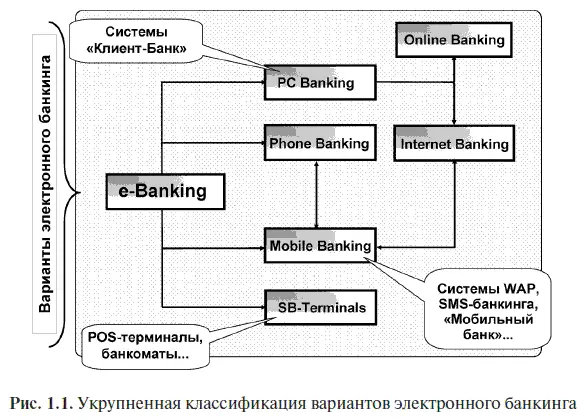

Вместе с тем каждый из способов ДБО и каждая используемая для его реализации банковская автоматизированная система (БАС) могут иметь ряд принципиальных отличий (прежде всего в части каналов связи и среды взаимодействия), равно как и множество особенностей, из-за чего объединение их в один класс существенно затрудняет анализ состава компонентов банковских рисков, угроз банковской деятельности, лежащих в их основе, и причин возникновения этих угроз. Для такого анализа наиболее удобна простая классификационная схема, используемая специалистами Департамента банковского надзора Банка Германии (рис. 1.1) [9] По материалам семинара по надзору в области электронного банкинга, проведенного «Дойчебундесбанком» для специалистов Банка России в 2002 г. Приведенная схема используется в надзорных целях до настоящего времени.

:

На этой схеме отсутствует деление отдельных «ветвей», учитывающее специфические детали, свойственные различным технологиям электронного банкинга, поскольку для последующего изложения это не принципиально, к тому же такие варианты ДБО, как использование, скажем, систем Wi-Fi, в отечественной банковской практике еще не стали распространенными. Кроме того, не имеет принципиального значения и конкретный вариант ДБО, выбираемый кредитной организацией: важно лишь то, что «если компания не следует тенденциям изменяющихся рыночных, финансовых и технологических условий, то она недолго останется в бизнесе» [10] Coderre D. Internal Audit. Efficiency through automation. John Wiley & Sons Inc., Hoboken, NJ, USA, 2009.

. В современном банковском бизнесе кредитные организации, если они не хотят потерять конкурентные преимущества, по существу, «вынуждены» переходить к дистанционному предоставлению банковских услуг, а следовательно, «радикально перестраивать» организацию своей банковской деятельности. В этой ситуации принципиально важным становится то, что речь идет именно о деятельности кредитной организации в целом, а не только о выполнении «банковских операций» и «других сделок».

Необходимо отметить также, что адекватного понимания содержания электронного банкинга до настоящего времени тоже еще не сложилось. Об этом свидетельствуют многие документы, разработанные зарубежными органами банковского регулирования и надзора, в которых приводятся определения содержания этого явления и формируется рабочий понятийный аппарат. Если попробовать сформулировать своего рода «базовое» определение электронного банкинга по таким материалам [11] См., например. Risk Management Principles for Electronic Banking. Basel Committee on Banking Supervision, Bank for International Settlements, Basel, July 2003; Internet-Banking. Comptroller’s Handbook. I–IB. Office of the Comptroller of the Currency, Washington, DC, USA, October 1999; E-Banking. Federal Financial Institutions Examination Council, Washington, DC, USA, August 2003.

, то оно будет выглядеть следующим образом: «обеспечение возможностей для клиентов кредитных организаций получать удаленный доступ к своим банковским счетам через информационно-телекоммуникационные системы и, как минимум, осуществлять переводы финансовых средств между ними».

В этом определении можно увидеть своего рода «операционный» акцент, появление которого объясняется исторически сформировавшимся «примитивным» подходом к интерпретации содержания банковской деятельности и который существенно сужает подмножество факторов, обусловливающих возникновение новых источников компонентов банковских рисков, подлежащих учету и анализу в кредитной организации при переходе ее к ДБО. На самом деле при выборе той или иной ТЭБ руководству, исполнительным органам и специалистам кредитной организации всегда следовало бы анализировать особенности этой технологии с целью выявления и описания сопутствующих ей факторов риска, а также оценивать свои возможности в части управления конкретной ТЭБ и контроля ее использования с учетом специфики формируемого ею так называемого «информационного контура банковской деятельности» — нового явления в сфере банковской деятельности.

Функционирование современной кредитной организации отличается в первую очередь тем, что традиционный подход к анализу содержания банковской деятельности оказывается принципиально непригодным: он приводит к тому, что большое количество новых, нетипичных для традиционной банковской деятельности источников компонентов банковских рисков упускается из вида со всеми вытекающими отсюда негативными последствиями для кредитных организаций и их клиентов. Те и другие в такой ситуации оказываются незащищенными от новых угроз, которые вполне можно парировать при пруденциальной [12] Пруденциальный (англ. prudential от лат. prudens) — разумный, осторожный, отказывающийся от риска.

организации этой деятельности в новых технологических условиях. Помимо этого, конкурентные условия могут способствовать и тому, что окажутся внедренными недостаточно надежные, проверенные и «отработанные» технологии электронного банкинга и реализующие их банковские автоматизированные системы из-за того, что сложность таких систем не согласуется с интервалом времени, выделяемым на их освоение и запуск в эксплуатацию. Что уж говорить о том, что дополнительной и непростой особенностью организации применения практически любой ТЭБ оказывается необходимость учета недостаточной квалификации клиентов кредитной организации в областях компьютерных и телекоммуникационных технологий.

Интервал:

Закладка:

![Марк Сандомирский - Защита от стресса [Физиологически-ориентированный подход к решению психологических проблем (Метод РЕТРИ)]](/books/1091023/mark-sandomirskij-zachita-ot-stressa-fiziologicheski-orientirovannyj-podhod-k-resheniyu-psihologicheskih-problem-metod-retri.webp)