Евгений Сивков - Налоговые проверки. Как выйти победителем!

- Название:Налоговые проверки. Как выйти победителем!

- Автор:

- Жанр:

- Издательство:Литагент ИД Евгений Сивков

- Год:2016

- Город:Москва

- ISBN:978-5-4465-1110-5

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Евгений Сивков - Налоговые проверки. Как выйти победителем! краткое содержание

• Что можно противопоставить технологии «Big Data» или почему следует стать «невидимкой»?

• Пять уровней контроля и уплаты налогов.

• Виды налоговых проверок (официальных и не официальных).

• Использование «разведывательно-организационных технологий».

Об этом и многом другом вы узнаете из этой книги!

Налоговые проверки. Как выйти победителем! - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Итак, в перечень документов, которые нельзя требовать у налогоплательщиков, включено:

• сведения из разрешения на строительство,

• сведения из реестра нотариусов и лиц, сдавших квалификационный экзамен,

• выписка из реестра федерального имущества,

• выписка из реестра зарегистрированных СМИ,

• сведения из ЕГРП,

• сведения из реестра аккредитованных лиц,

• сведения из бухгалтерской (финансовой) отчетности,

• сведения из Единого государственного реестра налогоплательщиков,

• сведения из ЕГРИП и ЕГРЮЛ,

• сведения о выдаче иностранному лицу или лицу без гражданства вида на жительство,

• сведения о регистрации по месту жительства или месту пребывания гражданина РФ,

• и другие.

И изменения в Федеральный закон от 26.12.2008 № 294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля», и Распоряжение Правительства РФ от 19.04.2016 № 724-р «Об утверждении перечня документов и (или) информации, запрашиваемых и получаемых в рамках межведомственного информационного взаимодействия органами государственного контроля (надзора), органами муниципального контроля (надзора) при организации и проведении проверок от иных государственных органов, органов местного самоуправления либо организаций, в распоряжении которых находятся эти документы и (или) информация» вступают в силу и начинают действовать с 1 июля 2016 года.

Аналогию для расчетного метода найдут по совокупности критериев

Если компания откажется допустить проверяющих к осмотру производственных, складских, торговых помещений или же инспекторы не дождутся от предприятия в течение двух месяцев необходимых для расчета документов, подпункт 7 пункта 1 статьи 31 НК РФ в таких случаях дает право налоговикам определить суммы налогов к уплате расчетным путем. К такому методу проверяющие прибегнут и в том случае, если организация просто не вела учет доходов и расходов или же вела с нарушением правил.

В регламенте ФНС особо указала инспекторам, что для целей применения расчетного метода ревизоры сначала должны использовать информацию о предприятии, имеющуюся в инспекции. И только потом, если таких данных будет недостаточно для расчета, инспекторы могут обратиться к информации об аналогичных плательщиках.

При этом выбирать аналогичные организации инспекторы могут по совокупности критериев отраслевой принадлежности, конкретного вида экономической деятельности, размера выручки, численности производственного персонала и иных экономических факторов. При этом ни один из критериев не имеет приоритета перед другими.

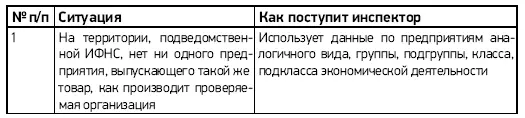

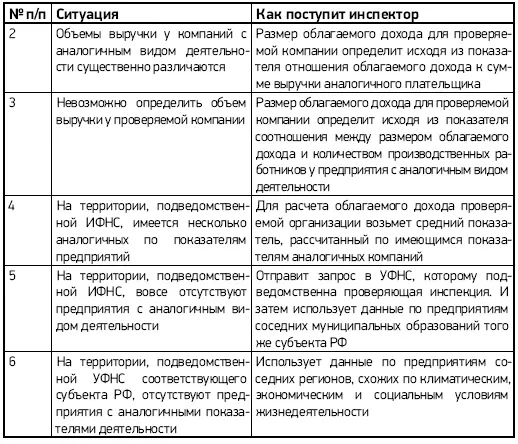

Чиновники ФНС четко прописали в регламенте алгоритм действия налоговиков, если по тем или иным показателям сложно определить аналогичного плательщика (см. табл. 2).

Таблица 2.

Алгоритм действия налоговиков при определении налоговой базы по данным аналогичных предприятий

Порядок применения расчетного метода

Если не получается оспорить основание применения расчетного метода, проанализируйте порядок расчета, использованный налоговым органом.

Например, определение выручки по данным о поступлении денег на счет налогоплательщика является незаконным, поскольку невозможно с точностью определить, что указанные суммы являются именно выручкой, а не заемными средствами или авансами (см. Постановление ФАС Уральского округа от 06.09.2005 по делу № Ф09-3848/05-С7). А ЕСН не может быть рассчитан на основании документов налогового учета по налогу на прибыль, так как пп. 7 п. 1 ст. 31 НК РФ не предусматривает возможности производить условный расчет на основании данных по иным налогам, уплачиваемым налогоплательщиком.

Обратите внимание!Если не получается оспорить основания для применения расчетного метода, необходимо проанализировать порядок расчета, использованный налоговым органом. Если порядок нарушен, есть основания оспорить решение налогового органа.

Следует обращать внимание и на критерии выбора аналогичных налогоплательщиков,так как установленного порядка на данный момент нет.

Обычно в качестве критериев используются отраслевая принадлежность, конкретный вид деятельности, размер выручки, численность производственного персонала (см. Постановление ФАС Восточно-Сибирского округа от 29.11.2005 по делу № А74-4810/2004).

Нередко при выборе аналогичных налогоплательщиков налоговики используют Порядок, выработанный совместно Госналогслужбой, Минфином и Центральным банком России.

Данный акт хотя и утратил силу, тем не менее продолжает использоваться. Суды соглашаются с возможностью его применения, ссылаясь на то, что ст. 31 НК РФ не содержит ограничений в отношении порядка, по которому должно производиться сравнение налогоплательщиков.

Еще один документ, который применяет налоговая служба: Указ Президента РФ от 23 мая 1994 г. № 1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей» (с изменениями от 21 марта 1995 г., 6 января 1998 г., 3 августа 1999 г., 25 июля 2000 г., 8 апреля 2003 г.) ныне не действующий.

Вместе с тем к оценке критериев выбора аналогичных налогоплательщиков суды подходят достаточно строго. Поэтому любое несоответствие может быть использовано налогоплательщиком в своих интересах.

Так, не могут признаваться аналогичными налогоплательщиками организации, у которых отличаются основные виды деятельности или разная степень износа основных фондов.В этом случае затраты на ремонт и обслуживание у одного из них существенно выше, а это влияет на размер прибыли, соответственно, сравнивать таких налогоплательщиков для целей расчета налога на прибыль невозможно (см. Постановление ФАС Московского округа от 12.10.2001 по делу № КА-А40/5700-01).

Если у организации, с которой сравнивают проверяемого налогоплательщика, имеются иные виды деятельности, налоговики должны определить прибыль отдельно по каждому из них.

В противном случае такая организация не будет признаваться аналогичным налогоплательщиком. Различный срок деятельностиорганизаций также не позволяет признать налогоплательщиков аналогичными (см. Постановление ФАС Восточно-Сибирского округа от 29.11.2005 по делу № А74-4810/2004).

Может быть отказано в признании налогоплательщиков аналогичными из-за их местонахождения,например, один находится в сельской местности, а другой – в городе (см. Постановление ФАС Московского округа от 02.07.2001 по делу № КА-А41/3237-01).

Читать дальшеИнтервал:

Закладка: