Николай Кондраков - Учетная политика организаций на 2012 год: в целях бухгалтерского, финансового, управленческого и налогового учета

- Название:Учетная политика организаций на 2012 год: в целях бухгалтерского, финансового, управленческого и налогового учета

- Автор:

- Жанр:

- Издательство:Array Литагент «Эксмо»

- Год:2012

- Город:Москва

- ISBN:978-5-699-52284-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Николай Кондраков - Учетная политика организаций на 2012 год: в целях бухгалтерского, финансового, управленческого и налогового учета краткое содержание

Особое внимание уделено последствиям принимаемых решений. Вы узнаете, как влияют способы учета и оценки объектов учета на основные показатели деятельности организации (величину отдельных активов и обязательств, налоговых обязательств, показатели себестоимости продукции, прибыли, платежеспособности, рентабельности, оборачиваемости имущества и др.).

Книга адресована главным бухгалтерам, руководителям организаций, работникам налоговых органов, аудиторам, руководителям финансовых служб, специалистам по анализу хозяйственной деятельности организаций. Она также может быть полезна студентам и слушателям системы повышения квалификации.

Книга подготовлена с учетом всех изменений российского законодательства за последний год.

Учетная политика организаций на 2012 год: в целях бухгалтерского, финансового, управленческого и налогового учета - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

11. Типовые методические рекомендации по планированию и учету себестоимости строительных работ (утверждены письмом Минстроя России от 04.12.1995 № БЕ-11-260/7 по согласованию с Минэкономики России и Минфином России 28.11.1995).

12. Приказ Минфина России от 02.07.2010 № 66 н «О формах бухгалтерской отчетности организаций».

13. Методические указания по инвентаризации имущества и финансовых обязательств (утверждены приказом Минфина России от 13.06.1995 № 49).

14. Налоговый кодекс Российской Федерации. Части первая и вторая.

15. Методические указания по бухгалтерскому учету основных средств (утверждены приказом Минфина России от 13.10.2003 № 91 н, в редакции приказов Минфина России от 27.11.2006 № 156 н и от 24.12.2010 № 186 н).

16. Унифицированные формы первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве (утвержден постановлением Госкомстата России от 30.10.1997 № 71 а).

17. Единые нормы амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР (утверждены постановлением Совета Министров СССР от 22.04.1990 № 1072).

18. Постановление Госкомстата России от 21.01.2003 № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств».

19. Постановление Правительства РФ от 01.01.2002 № 1 «О Классификации основных средств, включенных в амортизационные группы (в ред. Постановления Правительства РФ от 12.09.2008 № 676).

20. Приказ Минфина России от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций додоговору лизинга».

21. Письмо Минфина России от 29.10.1993 № 118 «Об отражении в бухгалтерском учете отдельных операций в жилищно-коммунальном хозяйстве».

22. Патентный закон Российской Федерации от 23.09.1992 № 3517-1.

23. Закон РФ от 23.09.1992 № 3520-1 «О товарных знаках, знаках обслуживания и наименованиях мест происхождения товаров».

24. Закон РФ от 23.09.1992 № 3523-1 «О правовой охране программ для электронных вычислительных машин и баз данных».

25. Закон РФ от 23.09.1992 № 3526-1 «Об охране топологии интегральных микросхем».

26. Закон РФ от 09.07.1993 № 5351-1 «Об авторском праве и смежных правах».

27. Закон РФ от 06.08.1993 № 5605-1 «О селекционных достижениях».

28. Приказ Минфина РФ от 24.12.2010 № 186 н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету и признании утратившим силу Приказа Министерства финансов Российской Федерации от 15 января 1997 г. № 3.

3.2. Элементы учетной политики по основным средствам

В отношении основных средств в учетной политике организации отражаются следующие элементы:

способы начисления амортизации;

• значение коэффициента ускорения при начислении амортизации по основным средствам способом уменьшаемого остатка;

• срок полезного использования объектов основных средств;

• порядок принятия к учету объектов основных средств, состоящих из нескольких частей;

• порядок переоценки основных средств;

• порядок списания затрат на ремонт основных средств;

• способ учета недвижимости до внесения записей в государственный реестр;

• стоимостный лимит отнесения актива к основным средствам или к материально-производственным запасам;

• условия постановки на баланс лизингового имущества (у лизингодателя, у лизингополучателя);

• порядок проведения инвентаризации основных средств;

• перечень субсчетов, используемых для учета основных средств.

3.2.1. Способы начисления амортизации основных средств

В соответствии с ПБУ 6/01 начисление амортизации по объектам основных средств производится следующими способами:

• линейным;

• уменьшаемого остатка;

• списания стоимости по сумме чисел лет срока полезного использования;

• списания стоимости пропорционально объему продукции (работ).

При применении линейного способа годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Первоначальная стоимость объекта – 120 тыс. руб. Срок его полезного использования – 10 лет. Годовая сумма амортизации составит 12 000 руб. (120 000 руб.: 10 лет), а месячная – 1000 руб. (120 000 руб.: 12 мес.).

При применении способа уменьшаемого остатка годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента, установленного организацией, но не выше 3.

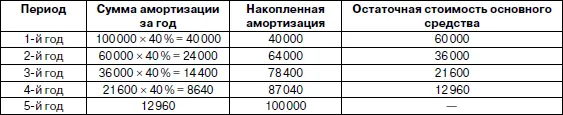

Приобретен объект основных средств стоимостью 100 000 руб. со сроком полезного использования 5 лет.

Если амортизация начисляется с применением способа уменьшаемого остатка с удвоенной нормой списания, то годовая норма амортизации будет равна 40 % (20 % х2).

Фиксированная ставка – 40 % – относится к остаточной стоимости в конце каждого года. При этом предполагаемая ликвидационная стоимость объекта основных средств при расчете амортизации не учитывается, за исключением последнего года. В последний год сумма амортизации исчисляется вычитанием из остаточной стоимости на начало последнего года ликвидационной стоимости. Расчет амортизационных отчислений производится следующим образом:

При применении способа списания стоимости по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и соотношения, в числителе которого – число лет, остающихся до конца срока полезного использования объекта, а в знаменателе – сумма чисел лет срока полезного использования объекта.

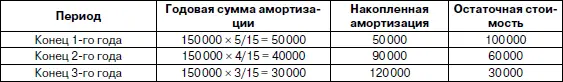

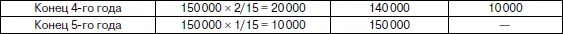

Приобретен объект основных средств стоимостью 150 000 руб. Срок полезного использования данного объекта – 5 лет.

Сумма чисел лет срока службы будет равна 15 годам (1 + 2 + 3 + 4 + 5).

Таким образом, в первый год эксплуатации указанного объекта может быть начислена амортизация в размере 5/15 от его стоимости, во второй год – 4/15, в третий год – 3/15, в четвертый год – 2/15 и в пятый год 1/15.

Расчет амортизации (в руб.) в этом случае производится следующим образом:

При применении способа списания стоимости пропорционально объему продукции (работ) сумма амортизации определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Читать дальшеИнтервал:

Закладка: