Светлана Бычкова - Бухгалтерский финансовый учет

- Название:Бухгалтерский финансовый учет

- Автор:

- Жанр:

- Издательство:Эксмо

- Год:2008

- Город:Москва

- ISBN:978-5-699-27160-3

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Светлана Бычкова - Бухгалтерский финансовый учет краткое содержание

В конце каждой главы приведены вопросы, задания и тесты, которые помогут закрепить знания по пройденной теме.

Пособие подготовлено в соответствии с требованиями Государственного образовательного стандарта высшего профессионального образования третьего поколения.

Для аспирантов и преподавателей экономических вузов, а также специалистов, получающих второе высшее образование.

Бухгалтерский финансовый учет - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

1) в современных условиях формирования рыночной экономики и недостаточной развитости законодательной базы в области развития национального рынка сельскохозяйственного сырья и продукции многие сельскохозяйственные организации испытывают серьезные финансовые затруднения. Это приводит к нехватке оборотных, в том числе и денежных, средств и, как следствие, к задержке оплаты труда. Данный фактор и приводит к тому, что организации нередко расплачиваются с работниками собственной произведенной продукцией;

2) сельские жители, имеющие личные подсобные хозяйства, часто заинтересованы именно в натуральной оплате труда, поскольку, использовав полученную сельскохозяйственную продукцию в собственном хозяйстве, они получают большую материальную выгоду.

При расчетах натуральной оплатой необходимо учитывать постановление Пленума Верховного Суда РФ № 2 от 17 марта 2004 г., касающееся тех обстоятельств, на которые будут обращать внимание суды, а также трудовые инспекции при рассмотрении обоснованности выплаты заработной платы в неденежной форме. Выплата заработной платы в виде спиртных напитков, наркотических, токсических, ядовитых и вредных веществ, оружия, боеприпасов и других предметов, в отношении которых установлены запреты или ограничения на их свободный оборот, не допускается.

Бухгалтерский учет и налогообложение при натуральной оплате труда имеют свои особенности. Если организация оплачивает труд своих работников продукцией собственного производства или имеющимися у него товарами, присутствует факт реализации продукции (товаров, работ, услуг). При этом составляются проводки:

Дт счета 70, Кт счета 90 «Продажи», субсчет 1 «Выручка», – отражена выручка от реализации продукции (товаров, работ, услуг) работникам организации;

Дт счета 90 «Продажи», субсчет 3 «Налог на добавленную стоимость», Кт счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты с бюджетом по НДС», – начислен налог на добавленную стоимость;

Дт счета 90 «Продажи», субсчет 2 «Себестоимость продаж», Кт счетов: 43 «Готовая продукция», 11 «Животные на выращивании и откорме», 41 «Товары», 29 «Обслуживающие производства», 23 «Вспомогательные производства» – списана продукция (товары, работы, услуги) по нормативным ценам.

Согласно п. 1 ст. 39 НК РФ передача на возмездной основе права собственности на произведенную сельскохозяйственную продукцию, в том числе в счет оплаты труда, признается реализацией. Согласно подп. 20 п. 3 ст. 149 НК РФ реализация продукции собственного производства организацией, занимающейся производством сельскохозяйственной продукции, удельный вес доходов от реализации которой в общей сумме доходов составляет не менее 70 %, в счет оплаты труда в натуральной форме, а также для общественного питания работников, привлекаемых на сельскохозяйственные работы, освобождается от обложения налогом на добавленную стоимость.

При натуральной оплате труда, имеющей место в организации, следует помнить о том, что все выплаты работникам, в том числе и в натуральной форме, признаются их доходом и должны облагаться налогами.

В соответствии с подп. 6 п. 1 ст. 208 НК РФ вознаграждение за выполнение трудовых и иных обязанностей признается объектом обложения НДФЛ. При получении налогоплательщиком дохода от организаций в натуральной форме в виде товаров (работ, услуг), иного имущества налоговая база определяется как стоимость этих товаров (работ, услуг), иного имущества, исчисленная исходя из цен, указанных сторонами сделки, если иное не предусмотрено законом.

Также существует такое понятие, как материальная выгода. Работник организации, как правило, приобретает (факт реализации присутствует) продукцию (товары, работы, услуги) по ценам ниже рыночных, что и составляет материальную выгоду работника. В этом случае с разницы между рыночной и льготной стоимостью продукции, полученной работником в качестве оплаты труда, должен взиматься НДФЛ.

10.5. Учет расчетов по социальному страхованию и обеспечению

В соответствии с частью второй Налогового кодекса РФ с 1 января 2001 г. введен единый социальный налог, зачисляемый в государственные внебюджетные фонды: Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования Российской Федерации.

Пунктом 1 ст. 236 НК РФ установлено, что объектом обложения единым социальным налогом для организаций и индивидуальных предпринимателей, производящих выплаты физическим лицам, признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

Учет расчетов осуществляется на счете 69 «Расчеты по социальному страхованию и обеспечению». Этот счет предназначен для обобщения информации о расчетах по социальному страхованию, пенсионному обеспечению и обязательному медицинскому страхованию работников организации. На счете 69 обобщается информация о начислениях и удержаниях сумм по ЕСН.

К счету 69 открываются субсчета:

69-1 «Расчеты по социальному страхованию»;,

69-2 «Расчеты по пенсионному обеспечению»;

69-3 «Расчеты по обязательному медицинскому страхованию».

При наличии у организации расчетов по другим видам социального страхования и обеспечения к счету 69 «Расчеты по социальному страхованию и обеспечению» могут открываться дополнительные субсчета.

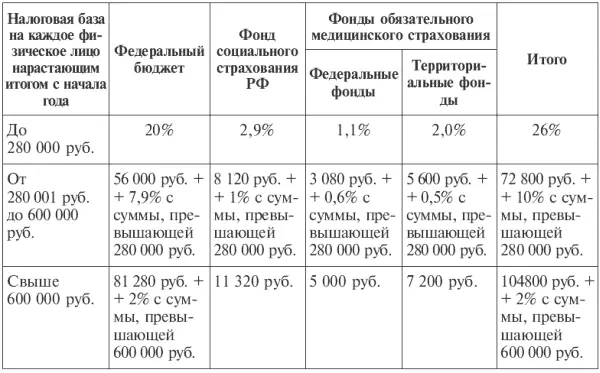

В соответствии с Федеральным законом от 6 декабря 2005 г. № 158-ФЗ «О внесении изменений в статью 241 части второй Налогового кодекса Российской Федерации» для налогоплательщиков с 1 января 2006 г. применяются следующие ставки социального налога.

Для налогоплательщиков – сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, налоговые ставки установлены в пределах 20 %, для организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны, – в пределах 14 %.

Сумма налога исчисляется налогоплательщиком отдельно в отношении каждого фонда и определяется как соответствующая процентная доля налоговой базы.

Счет 69 «Расчеты по социальному страхованию и обеспечению» кредитуется на суммы платежей на социальное страхование и обеспечение работников, а также их обязательное медицинское страхование. При этом записи производятся в корреспонденции:

Читать дальшеИнтервал:

Закладка: