Татьяна Зозуля - Самозанятый: миссия выполнима

- Название:Самозанятый: миссия выполнима

- Автор:

- Жанр:

- Издательство:ЛитРес: Самиздат

- Год:2020

- ISBN:978-5-04-272508-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Татьяна Зозуля - Самозанятый: миссия выполнима краткое содержание

В книге есть сюрприз. Она — интерактивна. Легко перемещаясь по QR-кодам, вы сможете получить полезные для работы документы.

Самозанятый: миссия выполнима - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Если ИП, применяющий спецрежим УСН, ЕНВД, ПСН или уплачивающий НДФЛ, примет решение перейти на самозанятость — он должен отказаться от всех прошлых налоговых режимов .

Придется сделать выбор, так того требует закон.

Самозанятость — это специальный налоговый режим, аналогичный другим спецрежимам — «упрощенке», патенту, ЕНВД или НДФЛ, но предусматривающий уплату налога на профессиональный доход (НПД). Одно из условий спецрежима для самозанятых — это как раз несовместимость НПД с другими налоговыми режимами.

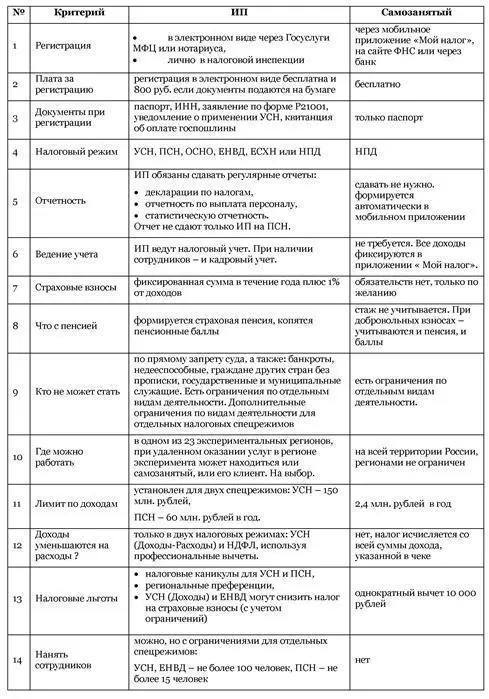

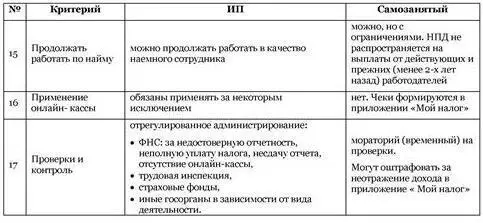

Предприниматель VS «самозанятый»

Давайте сравним различия между двумя формами регистрационного статуса физлица — ИП и самозанятого:

В случае выбора самозанятости физлицо в статусе ИП может совмещать несколько видов деятельности и со всех доходов платить только НПД — разумеется, при условии отсутствия ограничений, предусмотренных законом о самозанятых.

К примеру, основной бизнес ИП — грузоперевозки собственными силами. Дополнительный доход — сдача в аренду квартиры. ИП вправе совмещать бизнес по грузоперевозкам и аренде квартиры в статусе самозанятого. Для этого он должен зарегистрироваться в приложении «Мой налог» и отказаться от прежнего налогового спецрежима (УСН, ЕНВД или патент). В этом случае он будет пользоваться всеми привилегиями для самозанятых: платить НПД со всех доходов от клиентов-физлиц по ставке 4 %, с доходов, полученных от юридических лиц и ИП — по ставке 6 %, не сдавать декларацию, и не платить страховые взносы.

Надо ли отказываться от статуса ИП

От статуса ИП при переходе на самозанятость и уплату НПД отказываться совсем не обязательно. Самозанятый может быть, как физическим лицом без статуса ИП, так и физическим лицом в статусе ИП. Никаких различий в технологии работы и в порядке налогообложения совершенно никаких нет.

Если физическое лицо уже стоит на учете в налоговом органе как ИП — закрывать его не стоит. Можно стать самозанятым — ИП на НПД — и пользоваться всеми налоговыми преимуществами для самозанятых: платить 4 % налога с платежей от физлиц и 6 % от компаний и ИП. И не уплачивать страховые взносы — пока есть регистрация на НПД.

При этом если бизнес будет расти и ограничения самозанятого режима станут препятствием — к примеру, потребуется принять на работу сотрудников или доход будет превышать 2,4 млн. в год — при сохраненном статусе ИП можно быстро перейти на другой налоговый режим, например, на упрощенную систему налогообложения (УСН). Переход с самозанятости для ИП происходит очень быстро и просто: отказ от самозанятости автоматически вернет ИП на общую систему налогообложения. Если сразу направить уведомление о переходе на спецрежим, например, на УСН, можно продолжать работать в обычном ритме. И никаких сложностей, и задержек: расчетный счет уже есть, ИП регистрировать не надо и статус сохранен.

В то же время при отсутствии ИП обычное физлицо при переходе с самозанятости на другой налоговый режим столкнется с оформительской бумажной волокитой: сначала потребуется зарегистрировать ИП, определиться с системой налогообложения и открыть счет в банке. Что сопряжено совершенно другими сроками встраивания в рабочий процесс: 5 дней для регистрации ИП и не менее 3 дней для открытия банковского счета. А у ИП, сохранившего статус ИП в периоде работы самозанятым, это всё уже готово.

Всегда ли для ИП выгоден переход в самозанятые?

Нет, это выгодно не всегда, даже несмотря на очевидные преимущества самозанятых — низкие ставки налогов, отсутствие необходимости сдавать отчетность, покупать онлайн-кассу и невысокую вероятность попадания в фокус банковского и налогового контроля.

Для оценки выгоды перехода ИП в самозанятые всегда необходим экономический расчет, проведенный с учетом специфики и возможностей для каждого спецрежима налогообложения.

Например, ИП на патенте по некоторым видам деятельности уплачивает налогов существенно меньше, чем самозанятый — даже с учетом фиксированной суммы страховых взносов. Аналогично с ЕНВД.

Не стоит торопиться устремляться в самозанятые — идея сэкономить на налогах может оказаться напрасной иллюзией и такой заманчивый низконалоговый спецрежим на практике окажется совсем невыгоден. Сначала сделайте расчет — а потом принимайте решение.

Совет начинающим

Начинающим бизнесменам стоит оценить свои возможности, тщательно распланировать свою будущую предпринимательскую деятельность, просчитать налоговые последствия по разным налоговым режимам и выбрать из возможных наиболее оптимальный вариант.

Кроме расчета налоговой нагрузки надо определить:

1) с кем планируется работать: с физическими или юридическими лицами. Клиенты-физлица на налоговый статус внимания не обращают: им важны полезность и цена.

2) планируемую величину годового дохода. Быть самозанятым выгодно при сумме суммарного дохода до 2,4 млн. рублей в год. Если этот лимит будет превышен и статус самозанятого в середине года потерян — самозанятость в целом не выгодна.

3) хватит ли сил работать самому и выполнять все задачи самостоятельно. Если придется нанимать сотрудников — лучше сразу получить статус ИП.

Возможно на старте микробизнесменам с небольшими оборотами и без сотрудников имеет смысл использовать преимущества спецрежима НПД: налоговая нагрузка на бизнес будет существенно снижена, режим работы комфортен, администрирование упрощено. Можно начать спокойно работать, развивать бизнес, накапливать силы и наращивать капитал.

Как ИП стать самозанятым

Шаг 1.

Зарегистрироваться в качестве самозанятого через мобильное приложение «Мой налог» или вэб-кабинет «Мой налог», либо через кредитную организацию или банк, осуществляющие информационное взаимодействие с ФНС России в рамках этого эксперимента.

Шаг 2.

Направить в налоговую инспекцию по месту регистрации письменное уведомление об отказе от того налогового режима, который ИП применял ранее:

— если УСН: по форме № 26.2–8 «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась упрощенная система налогообложения» из приказа ФНС от 2.11.2012 г. № ММВ-7–3/829@;

— если ЕСХН: по форме № 26.1–7 «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН» из приказа ФНС от 28.01.2013 г. № ММВ-7–3/41@;

Читать дальшеИнтервал:

Закладка: