М. Климова - Налог на прибыль

- Название:Налог на прибыль

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:М.

- ISBN:978-5-93094-236-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

М. Климова - Налог на прибыль краткое содержание

В настоящем издании рассмотрены актуальные вопросы уплаты налога на прибыль: признание доходов, списание расходов, формирование налоговой базы, требования налоговых органов, предъявляемые к налогоплательщикам по уплате налога на прибыль, составление налоговой отчетности и разработка учетной политики.

Содержание книги учитывает изменения, внесенные в налоговое законодательство и действующие с 1 января 2008 года.

Издание ориентировано на бухгалтера, экономиста, финансового работника организации.

Налог на прибыль - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

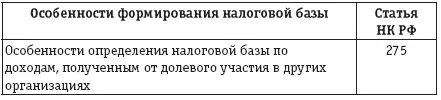

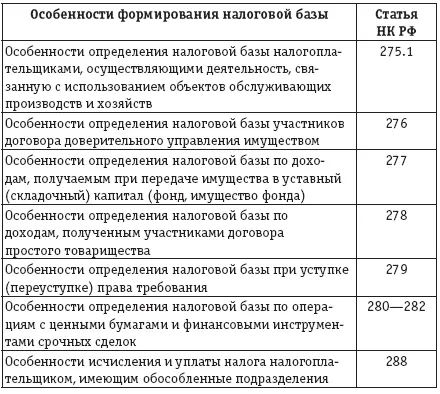

Особенности определения налоговой базы по отдельным операциям и видам деятельности определены специальными статьями НК РФ (см. таблицу).

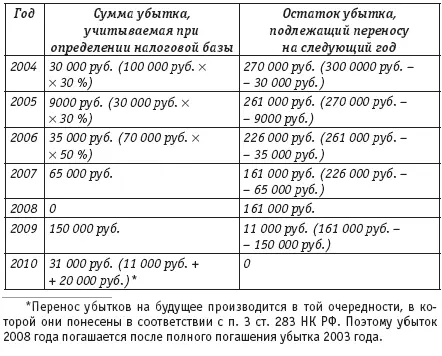

9. Перенос убытков на будущее

Убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, принимаются для целей налогообложения в порядке и на условиях, установленных ст. 283 НК РФ. Налогоплательщик имеет право осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток. При этом совокупная сумма переносимого убытка ни в каком отчетном (налоговом) периоде не могла превышать:

до 2006 года – 30 % налоговой базы, исчисленной в соответствии со ст. 274 НК РФ;

в 2006 году – 50 % налоговой базы.

Начиная с 2007 года процентное ограничение снято, и всю сумму полученной за год прибыли налогоплательщик может направлять на погашение убытка прошлых лет, если это необходимо (п. 32 ст. 1 и ст. 5 Федерального закона от 06.06.2005 № 58-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации о налогах и сборах»).

Пример.

Сумма убытка за 2003 год составила 300 000 руб., в 2004 году организация получила прибыль – 100 000 руб. В 2005 году и последующие годы организация получила следующие финансовые результаты:

2005 год – прибыль – 30 000 руб.;

2006 год – прибыль – 70 000 руб.;

2007 год – прибыль – 65 000 руб.;

2008 год – убыток – 20 000 руб.;

2009 год – прибыль – 150 000 руб.;

2010 год – прибыль – 90 000 руб.

Убытки, полученные в 2003 и 2008 годах, могут быть погашены следующим образом:

10. Налоговые ставки

В соответствии со ст. 284 НК РФ общая ставка по налогу на прибыль составляет 24 %. При этом:

– сумма налога на прибыль, исчисленная по налоговой ставке в размере 6,5 %, зачисляется в федеральный бюджет;

– сумма налога, исчисленная по налоговой ставке в размере 17,5 %, зачисляется в бюджеты субъектов Российской Федерации.

Ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов Российской Федерации, законами субъектов Российской Федерации может быть понижена для отдельных категорий налогоплательщиков, но не может быть ниже 13,5 %.

Для организаций – резидентов особой экономической зоны (ОЭЗ) законами субъектов Российской Федерации может устанавливаться пониженная ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов Российской Федерации, от деятельности, осуществляемой на территории ОЭЗ, при условии ведения раздельного учета доходов (расходов), полученных (понесенных) от деятельности, осуществляемой на территории ОЭЗ, и доходов (расходов), полученных (понесенных) при осуществлении деятельности за пределами территории ОЭЗ. При этом размер вышеуказанной налоговой ставки не может быть ниже 13,5 %.

Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство, устанавливаются в следующих размерах:

– 20 % – со всех доходов с учетом положений ст. 310 НК РФ;

– 10 % – от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое для транспортировки) в связи с осуществлением международных перевозок.

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие налоговые ставки:

1) 0 % – по доходам, полученным российскими организациями в виде дивидендов при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 дней непрерывно владеет на праве собственности не менее чем 50%-м вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50 % общей суммы выплачиваемых организацией дивидендов, и при условии, что стоимость приобретения и (или) получения в соответствии с законодательством Российской Федерации в собственность вклада (доли) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарных расписок, дающих право на получение дивидендов, превышает 500 млн руб.

При этом если выплачивающая дивиденды организация является иностранной, вышеназванная налоговая ставка применяется в отношении организаций, государство постоянного местонахождения которых не включено в список офшорных зон, утвержденных приказом Минфина России от 13.11.2007 № 108н.

Для подтверждения права на применение налоговой ставки 0 % налогоплательщики обязаны представить в налоговые органы документы, содержащие сведения о дате (датах) приобретения (получения) права собственности на вклад (долю) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или на депозитарные расписки, дающие право на получение дивидендов, а также сведения о стоимости приобретения (получения) соответствующего права:

– договоры купли-продажи (мены);

– решения о размещении эмиссионных ценных бумаг;

– договоры о реорганизации в форме слияния или присоединения;

– решения о реорганизации в форме разделения, выделения или преобразования;

– ликвидационные (разделительные) балансы;

– передаточные акты;

– свидетельства о государственной регистрации организации;

– планы приватизации;

– решения о выпуске ценных бумаг;

– отчеты об итогах выпуска ценных бумаг;

– проспекты эмиссии;

– судебные решения;

– уставы;

– учредительные договоры (решения об учреждении) или их аналоги;

– выписки из лицевого счета (счетов) в системе ведения реестра акционеров (участников);

– выписки по счету (счетам) «депо»;

– иные документы, содержащие сведения о дате (датах) приобретения (получения) права собственности на вклад (долю) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или на депозитарные расписки, дающие право на получение дивидендов, а также сведения о стоимости приобретения (получения) соответствующих прав.

Все документы должны быть составлены на русском языке или легализованы и переведены на русский язык (обычно, если документ относится к числу официальных, его легализация производится посредством проставления на нем апостиля, а затем делается нотариальный перевод документа);

Читать дальшеИнтервал:

Закладка: