Татьяна Сергеева - Вмененка и упрощенка 2008-2009

- Название:Вмененка и упрощенка 2008-2009

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Татьяна Сергеева - Вмененка и упрощенка 2008-2009 краткое содержание

В издании рассматриваются наиболее важные вопросы начисления и уплаты единого налога на вмененный доход и единого налога по упрощенной системе налогообложения. Даются рекомендации по составления бухгалтерской, налоговой и статистической отчетности. Подробно описан порядок применения ответственности за нарушение налогового законодательства.

Для широкого круга бухгалтеров, экономистов, руководителей предприятий, перешедших на УСН и ЕНВД, юристов, аудиторов, работников налоговых органов.

Издание подготовлено при содействии агентства деловой литературы «Ай Пи Эр Медиа»

Вмененка и упрощенка 2008-2009 - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Теперь законодатели ввели понятие «площадь стоянки». Это общая площадь земельного участка, на которой размещена платная стоянка, определяемая на основании правоустанавливающих и инвентаризационных документов.

То есть, с одной стороны, при расчете физического показателя нас обязали учитывать всю площадь земельного участка, а с другой – наконец определили, что считать эту площадь следует на основании инвентаризационных и правоустанавливающих документов.

Многие торговые организации и организации общественного питания содержат платные автостоянки, предназначенные для хранения автотранспортных средств клиентов.

В соответствии с п. 4.1 п. 2 ст. 346.26 НК РФ деятельность, связанная с оказанием услуг по хранению автотранспортных средств на платных стоянках, подпадает под систему налогообложения в виде единого налога на вмененный доход. Согласно п. 3 ст. 346.29 НК РФ физическим показателем базовой доходности для данного вида деятельности является площадь стоянки (в квадратных метрах).

Статьей 346.27 НК РФ определено, что платные стоянки – это площади (в том числе открытые и закрытые площадки), используемые в качестве мест для оказания платных услуг по хранению транспортных средств. Минфин России в Письме от 25 мая 2005 г. № 03-06-05-04/143 разъяснил, что площадь стоянки следует определять исходя из технической документации на данный объект.

В новой редакции статьи 346.27 «площадь стоянки» изменено. Теперь это общая площадь земельного участка, на которой размещена платная стоянка, определяемая на основании правоустанавливающих и инвентаризационных документов.

То есть, с одной стороны, при расчете физического показателя нас обязали учитывать всю площадь земельного участка, а с другой – наконец определили, что считать эту площадь следует на основании инвентаризационных и правоустанавливающих документов.

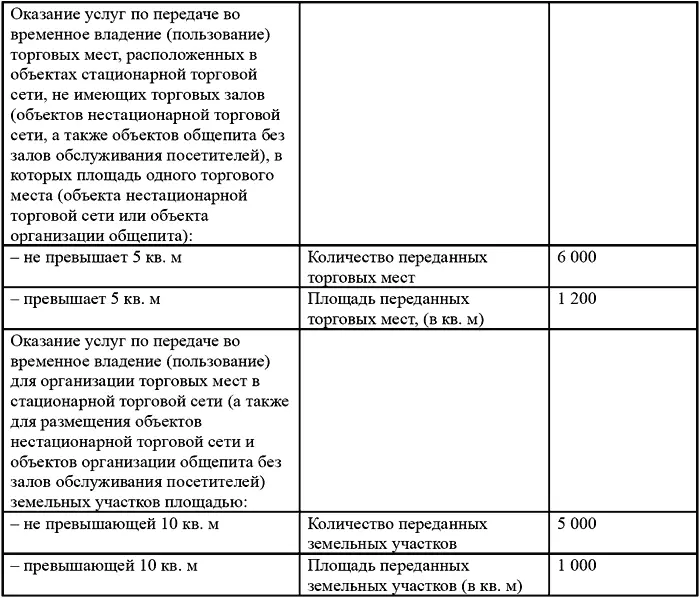

16. Оказание услуг по передаче во временное владение и (или) пользование стационарных торговых мест

В соответствии с подпунктом 13 пункта 2 статьи 346.26 НК на систему налогообложения в виде единого налога на вмененный доход может переводиться деятельность в сфере оказания услуг по передаче во временное владение и (или) пользование стационарных торговых мест, расположенных на рынках и в других местах торговли, не имеющих залов обслуживания посетителей.

Организации и предприниматели, которые сдают в аренду стационарные торговые места, не имеющие залов обслуживания посетителей должны платить ЕНВД.

Под стационарным торговым местом в 2008 году следует понимать – это место, используемое для совершения сделок купли-продажи в объектах стационарной торговой сети. К стационарным торговым местам относятся также земельные участки, передаваемые в аренду организациям и индивидуальным предпринимателям для организации стационарной торговой сети (п. 31 ст. 346.27 НК РФ).

С 1 января 2008 года ЕНВД будет облагаться оказание услуг по передаче во временное владение и (или) в пользование (подп. 13 п. 2 ст. 346.26 НК РФ в новой редакции):

– объектов нестационарной торговой сети (прилавков, палаток, ларьков, контейнеров, боксов и других объектов);

– объектов организации общественного питания, не имеющих зала обслуживания посетителей.

– сдача в аренду земельных участков для организации торговых мест в стационарной торговой сети, а также для размещения объектов нестационарной торговой сети и общественного питания, не имеющих зала обслуживания посетителей (пп. 14. П. 2 ст. 346.26 НК РФ)

В 2008 году базовая доходность будет зависеть от площади торговых мест:

17. Доставка грузов и пассажиров

Еще один вид деятельности, которого коснулись изменения в физическом показателе, – автотранспортные услуги. Законодатели посчитали, что несправедливо ставить в один ряд пассажирские и грузовые перевозки, так как доходность по этим услугам несопоставима. В результате показатели «вмененной» деятельности в отношении грузовых перевозок остались прежними (базовая доходность – 6000 руб. в месяц, физический показатель – количество транспортных средств, используемых для перевозки грузов). А вот организации и предприниматели, перевозящие пассажиров, будут исходить из расчета 1500 руб. в месяц за каждое посадочное место. Даже простой подсчет показывает, что теперь «вмененщикам» по данному виду деятельности придется перечислять в бюджет намного большие суммы.

Пример

Индивидуальный предприниматель оказывает услуги по перевозке пассажиров на принадлежащем ему маршрутном такси и платит ЕНВД. В маршрутке 15 сидений для пассажиров.

1. Вмененный доход за каждый месяц 2007 года составит 6000 руб. (6000 руб. × 1 транспортное средство).

2. С 1 января 2008 года вмененный доход за месяц будет следующим:

1500 руб. × 15 посадочных мест = 22 500 руб.

3. Сравним полученные суммы:

22 500 руб. : 6000 руб. = 3,75.

Как видим, в новом году налоговая нагрузка предпринимателя возрастет почти в 4 раза. Будем надеяться, что при существующей загруженности общественного транспорта предприниматели не начнут убирать лишние сидения, пытаясь минимизировать сумму ЕНВД.

Теперь представьте, во сколько раз возрастет сумма налога для организаций и предпринимателей, перевозящих пассажиров в автобусах, поскольку посадочных мест в данном виде автотранспорта 30 и более!

Система налогообложения в виде ЕНВД применяется в отношении предпринимательской деятельности по оказанию автотранспортных услуг по перевозке пассажиров и грузов (п. 6 п. 2 ст. 346.26 НК РФ). Таким образом, чтобы услуги по доставке товара подпадали под ЕНВД, они должны признаваться отдельным видом предпринимательской деятельности.

Федеральным законом от 20 июля 2004 г. № 66-ФЗ» О внесении изменений в статьи 346.27 и 346.29 части второй НК Российской Федерации» в Налоговый кодекс РФ были внесены изменения.

Законодателями четко прописано, с каких объектов нужно платить ЕНВД фирмам, оказывающим автотранспортные услуги.

К уплате ЕНВД привлекаются лица, имеющие на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг (то есть происходит смещение акцента с факта эксплуатации транспортных средств на факт владения). Однако одного лишь факта наличия транспортного средства, предназначенного для перевозки пассажиров и грузов, недостаточно для возникновения обязанности по уплате налога. В соответствии с п. 1 ст. 346.28 НК РФ налогоплательщиками ЕНВД являются лица, которые осуществляют предпринимательскую деятельность, переводимую на ЕНВД. При отсутствии факта осуществления предпринимательской деятельности, обязанность по уплате ЕНВД возникнуть не может.

Читать дальшеИнтервал:

Закладка:

![Татьяна Сергеева - Тень и моё я [СИ]](/books/1081952/tatyana-sergeeva-ten-i-moe-ya-si.webp)