Татьяна Сергеева - Малые предприятия: регистрация, учет, налогообложение

- Название:Малые предприятия: регистрация, учет, налогообложение

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Татьяна Сергеева - Малые предприятия: регистрация, учет, налогообложение краткое содержание

В книге содержатся практические рекомендации по ведению бухгалтерского и налогового учета для субъектов малого предпринимательства. Разъясняется порядок регистрации имущества, отражения операций с имуществом и обязательствами субъектов малого предпринимательства. На конкретных примерах рассмотрены операции по поступлению и выбытию основных средств, нематериальных активов, прочих видов имущества и обязательств малого предприятия.

Для бухгалтеров, экономистов, юристов, руководителей и собственников малых предприятий, работников налоговых органов.

Малые предприятия: регистрация, учет, налогообложение - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Следует отметить, что ни организации, ни индивидуальные предприниматели не освобождаются от уплаты вышеназванных налогов в случае исполнения ими обязанностей налоговых агентов. Под налоговыми агентами понимаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению и удержанию налогов у налогоплательщиков, а также перечислению их в соответствующий бюджет (п. 1 ст. 24 НК РФ).

При этом налогоплательщики, перешедшие на упрощенную систему налогообложения, не освобождаются от обязанности:

1) по уплате страховых взносов на обязательное пенсионное страхование, предусмотренной Федеральным законом от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

2) иных установленных на территории Российской Федерации налогов;

3) по ведению кассовых операций, в соответствии с Порядком ведения кассовых операций в Российской Федерации, утвержденным решением совета директоров Банка России от 22 сентября 1993 г. № 40;

4) обязанностей, предусмотренных Федеральным законом от 22 мая 2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Упрощенная система налогообложения может применяться как организациями, так и индивидуальными предпринимателями.

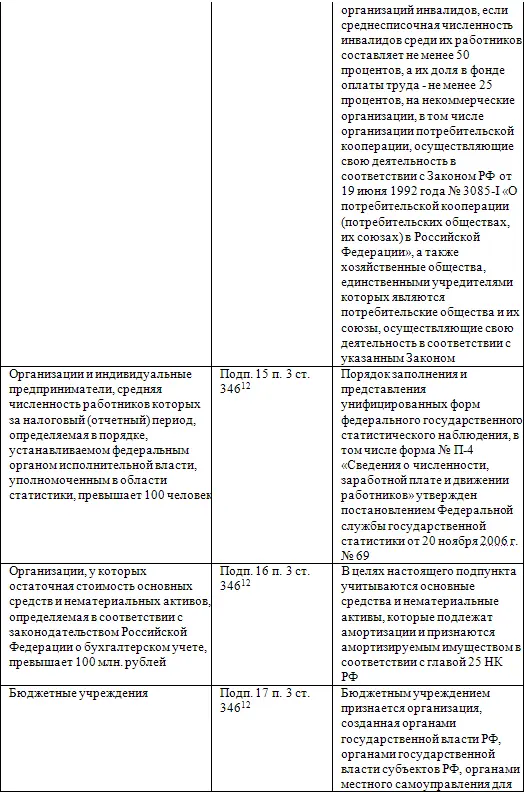

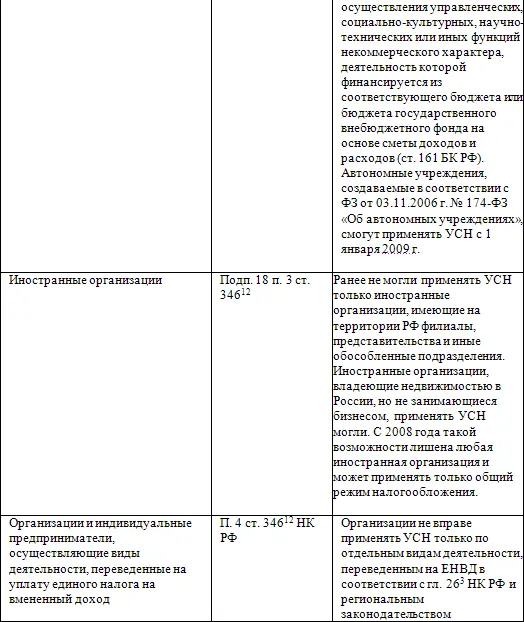

При применении упрощенной системы налогообложения существует ряд ограничений, которые можно сгруппировать по видам деятельности и отдельным ее показателям.

В соответствии с п. 2 ст. 346 12 НК РФ организацияимеет право перейти на упрощенную систему, если по итогам 9 месяцев того года, в котором организация подает заявление о переходе на упрощенную систему налогообложения, доход от реализации не превысил 15 млн. руб.

Величина предельного размера доходов, ограничивающая право перехода на УСН, подлежит индексации на коэффициент-дефлятор, который устанавливается ежегодно на каждый следующий календарный год и учитывает изменение потребительских цен на товары, работы, услуги в РФ за предыдущий календарный год. Также применяются коэффициенты-дефляторы, которые применялись ранее.

На 2008 год коэффициент-дефлятор, установленный Приказом Минэкономразвития России от 22.10.2007 г. № 357, равен 1,34.

Сумма предельных доходов за отчетный (налоговый) период, после которой утрачивается право на применение упрощенной системы налогообложения, – 20 млн. руб. Данная величина также подлежит индексации (п. 4 ст. 346 13 НК РФ).

Доход от реализации определяется в соответствии со ст. 249 НК РФ и без учета НДС.

Обратите внимание, что ограничение на доход устанавливается только для организаций – индивидуальные предприниматели вправе перейти на упрощенную систему налогообложения независимо от размера полученных ими доходов от предпринимательской деятельности за указанный период.

Для организаций и индивидуальных предпринимателей предоставляется также право обратного перехода – можно выбрать упрощенную систему, а затем вернуться к общему режиму налогообложения, соблюдая при этом порядок перехода, установленный законом (п. 1 ст. 346 11 НК РФ).

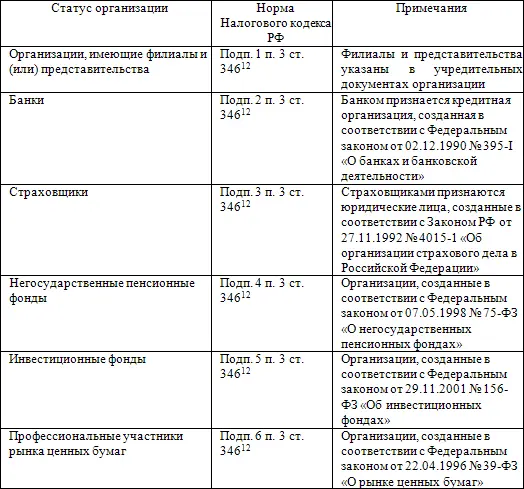

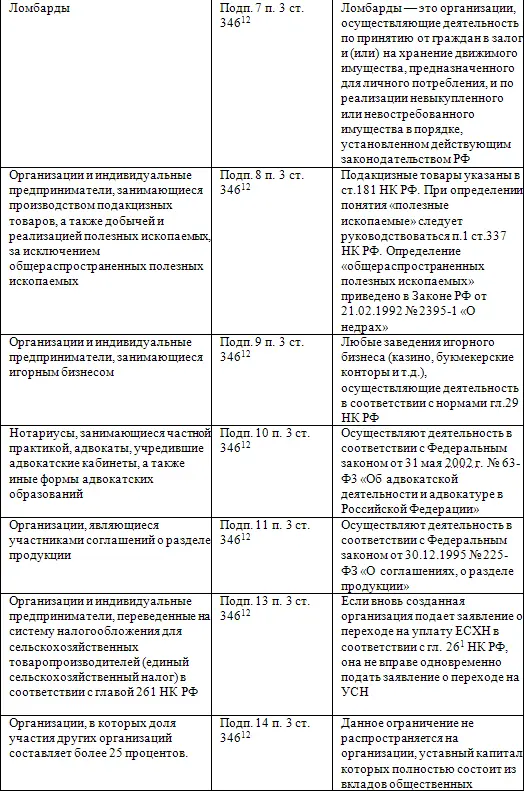

Ограничения при применении упрощенной системы налогообложения. Упрощенную систему налогообложения не вправе применять налогоплательщики, указанные в таблице:

Организации и индивидуальные предприниматели для принятия окончательного решения о переходе на упрощенную систему налогообложения должны произвести анализ целесообразности перехода на упрощенную систему налогообложения должны произвести исследование целесообразности перехода на специальный налоговый режим и выбора объекта налогообложения. В таблице приведена налоговая нагрузка при применении упрощенной системы налогообложения и общего налогового режима.

Постановка на учет.Организации и индивидуальные предприниматели в соответствии с п. 1 ст. 346 12 НК РФ для перехода на упрощенную систему налогообложения должны подать заявление в налоговые органы в период с 1 октября по 30 ноября года, предшествующего году применения указанного налогового режима.

В этот же период они должны осуществить выбор объекта налогообложения. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена упрощенная система налогообложения.

Организации или индивидуальные предприниматели могут применять одновременно упрощенную систему налогообложения и систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. При этом ограничения по размеру дохода налогоплательщика или остаточной стоимости основных средств и нематериальных активов, а также ограничения по средней численности работников за налоговый (отчетный) период, установленные гл. 26 2 НК РФ, применяются по отношению к таким организациям и индивидуальным предпринимателям в соответствии с п. 4 ст. 346 12 НК РФ, исходя из всех осуществляемых ими видов деятельности, по совокупности показателей, относящихся к упрощенной системе налогообложения и системе налогообложения в виде единого налога на вмененный доход (письмо ФНС России от 8 февраля 05 № ГИ-6-22\96@).

Каждое вновь созданное предприятие и вновь зарегистрированные индивидуальные предприниматели имеет право подать заявления о переходе на упрощенную систему налогообложения одновременно с пакетом документов, подаваемым при государственной регистрации юридического лица и физического лица в качестве индивидуального предпринимателя.

Для новых организаций – дата регистрации в момент подачи заявления еще не известна. Поэтому в соответствующей графе ставится прочерк. Прочерки можно поставить в графах, в которых указываются доходы за предыдущие девять месяцев, средняя численность работников, участие в соглашениях о разделе продукции.

В заявлении о переходе на упрощенную систему налогообложения по форме № 26.2–1, утвержденной приказом МНС России от 19 сентября 2002 г. № ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения», вновь созданная организация (вновь зарегистрированный индивидуальный предприниматель) не указывает ОГРН, ИНН\КПП организации (ОГРНИП, ИНН индивидуального предпринимателя).

Читать дальшеИнтервал:

Закладка: