Анна Клокова - Уплата налогов и сборов: как получить отсрочку

- Название:Уплата налогов и сборов: как получить отсрочку

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Анна Клокова - Уплата налогов и сборов: как получить отсрочку краткое содержание

Эта книга написана с учетом изменений в налоговом законодательстве, действующих с 1 января 2008 г. Согласно этим изменениям установлен новый порядок, регламентирующий процедуру организации внутриведомственной работы налоговых органов по рассмотрению заявлений о предоставлении отсрочек, рассрочек, инвестиционных налоговых кредитов.

Издание адресовано в первую очередь руководителям, бухгалтерам, главным бухгалтерам, а также специалистам экономических служб организаций.

Издание подготовлено при содействии агентства деловой литературы «Ай Пи Эр Медиа» www.iprmedia.ru

Уплата налогов и сборов: как получить отсрочку - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

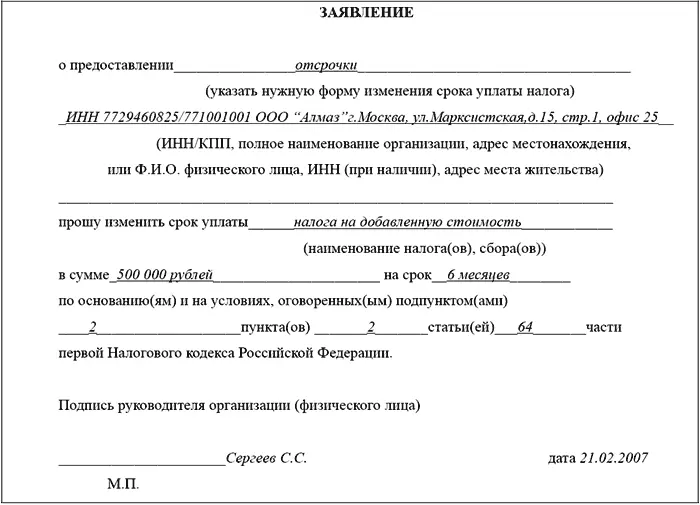

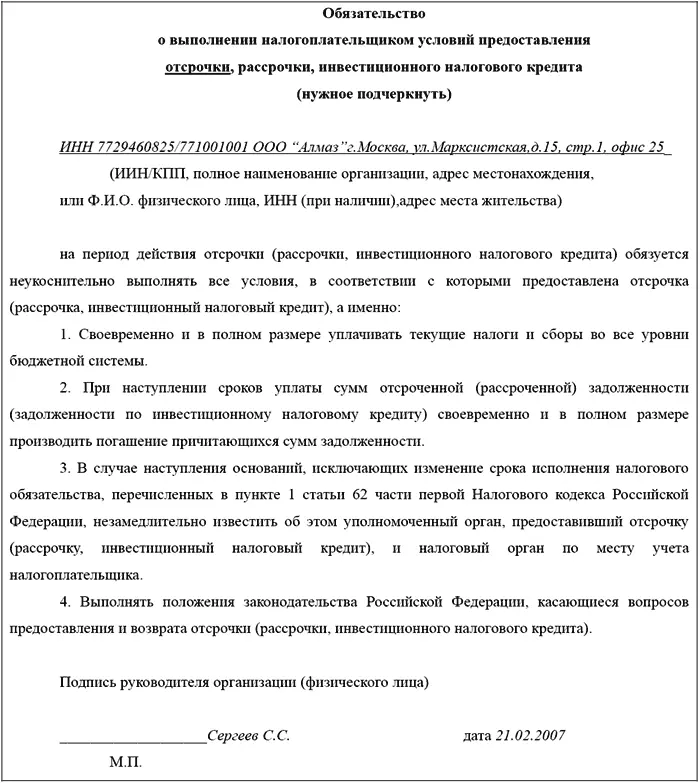

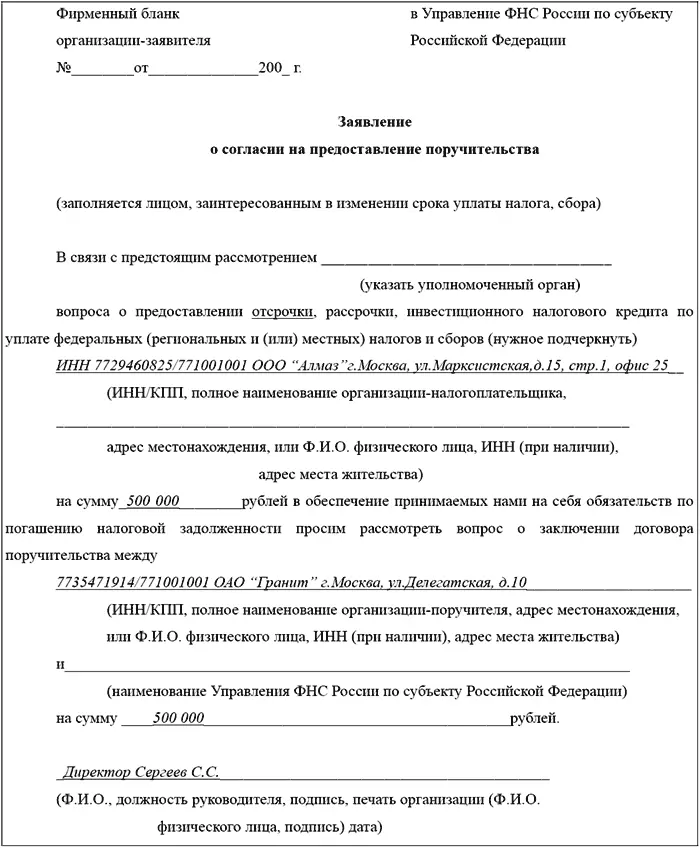

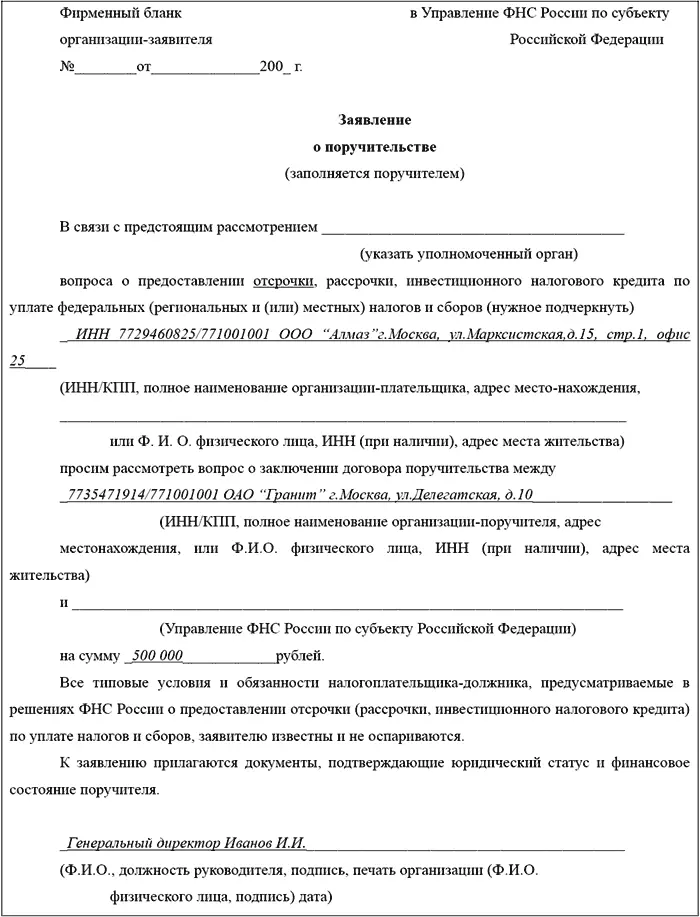

Если необходимо оформлять договор поручительства, то налогоплательщик и поручитель должны одновременно обратиться с письменным заявлением в управление ФНС России по соответствующему субъекту Российской Федерации, рекомендуемые формы которых приведены в приложениях к Приказу ФНС России от 21 ноября 2006 г. № САЗ-3-19/798@ и в приложениях №3 и 4 к настоящему изданию.

6. Порядок уплаты отдельных налогов

Первым отчетным (налоговым) периодом для вновь созданной организации является период с даты ее государственной регистрации по 31 декабря текущего года в соответствии с п. 2 ст. 55 НК РФ. Причем для организаций, созданных в период с 1 декабря по 31 декабря, первым налоговым периодом будет являться период времени со дня создания до конца календарного года, следующего за годом создания.

Для организаций, ликвидированных (реорганизованных) до конца календарного года, последним налоговым периодом будет являться период времени от начала этого года до дня завершения ликвидации (реорганизации). Если организация, созданная после начала календарного года, ликвидирована (реорганизована) до конца этого года, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации). Если организация была создана в день, попадающий в период времени с 1 декабря по 31 декабря текущего календарного года, и ликвидирована (реорганизована) до конца календарного года, следующего за годом создания, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации) данной организации.

Это правило распространяется на те налоги, по которым налоговым периодом является год (налог на прибыль, на имущество, ЕСН). Соответственно они не распространяются на те налоги, по которым налоговый период устанавливается как месяц или квартал (п. 4 ст. 55 НК РФ). Например, при уплате НДС вновь образованная организация независимо от даты ее создания должна применять общий порядок, установленный главой 21 НК РФ. Рассмотрим ситуацию на примере 6.1.

Пример 6.1.Организация создана 12 декабря 2007 г. Хозяйственной деятельности она не вела, соответственно не получала выручку и не приобретала товары, услуги, следовательно, права на вычеты не имеет.

В срок не позднее 20 января 2008 г. организация обязана представить в налоговый орган по месту своего учета налоговую декларацию по НДС за декабрь 2007 г.

Согласно п. 4 ст. 58 НК РФ конкретный порядок уплаты налога устанавливается в соответствии с данной статьей применительно к каждому налогу. Порядок уплаты федеральных налогов устанавливается НК РФ, порядок уплаты региональных и местных налогов – законами субъектов Российской Федерации и нормативными правовыми актами представительных органов местного самоуправления в соответствии с НК РФ. Остановимся подробнее на каждом из налогов.

6.1. Налог на добавленную стоимость

Налогу на добавленную стоимость (НДС) посвящена глава 21 НК РФ. В соответствии с пунктами 1 и 5 ст. 174 НК РФ по итогам каждого налогового периода в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом организация должна производить уплату налога и представлять в налоговый орган по месту своего учета налоговую декларацию. Налоговый период по НДС зависит от величины выручки налогоплательщика. Согласно ст.163 НК РФ налоговый период по общему правилу устанавливается как календарный месяц. Для налогоплательщиков (налоговых агентов) с ежемесячными в течение квартала суммами выручки от реализации товаров (работ, услуг) без учета налога, не превышающими два миллиона рублей, налоговый период устанавливается как квартал.

Налогоплательщики (организации и индивидуальные предприниматели) могут не уплачивать НДС, если согласно ст.145 НК РФ за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила в совокупности два миллиона рублей.

Следует учитывать, что данное освобождение не действует в отношении:

1) налогоплательщиков, реализующих подакцизные товары в течение трех предшествующих последовательных календарных месяцев;

2) обязанностей, возникающих в связи с ввозом товаров на таможенную территорию Российской Федерации, подлежащих налогообложению в соответствии с подп.4 п.1 ст.146 НК РФ. Причем согласно Определению Конституционного Суда РФ от 10 ноября 2002 г. № 313-О не может служить основанием для отказа в освобождении от уплаты НДС по операциям с неподакцизными товарами лицу, которое осуществляет одновременно реализацию подакцизных и неподакцизных товаров.

Лица, которые имеют право на освобождение, должны представить соответствующее письменное уведомление и документы, такие как выписка из бухгалтерского баланса (представляют организации), выписка из книги продаж, выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели), копия журнала полученных и выставленных счетов-фактур, в налоговый орган по месту своего учета не позднее 20-го числа месяца, начиная с которого эти лица используют право на освобождение.

Организации и индивидуальные предприниматели, направившие в налоговый орган уведомление об использовании права на освобождение (о продлении срока освобождения), не могут отказаться от этого освобождения до истечения 12 последовательных календарных месяцев, за исключением случаев, когда право на освобождение будет утрачено ими в связи с превышением суммы выручки от реализации товаров (работ, услуг) без учета налога за каждые три последовательных календарных месяца двух миллионов рублей либо если налогоплательщик осуществлял реализацию подакцизных товаров. В таких случаях налогоплательщики, начиная с 1-го числа месяца, в котором имело место такое превышение либо осуществлялась реализация подакцизных товаров, и до окончания периода освобождения утрачивают право на освобождение.

Если же такие случаи не имели место, то по истечении 12 календарных месяцев не позднее 20-го числа последующего месяца организации и индивидуальные предприниматели, которые использовали право на освобождение, представляют в налоговые органы документы, подтверждающие, что в течение указанного срока освобождения сумма выручки от реализации товаров (работ, услуг) без учета НДС за каждые три последовательных календарных месяца в совокупности не превышала два миллиона рублей и новое уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев или об отказе от использования данного права. При получении освобождения организация не предоставляет налоговую декларацию.

Читать дальшеИнтервал:

Закладка: