Наталья Викторова - Налоговое право: краткий курс

- Название:Налоговое право: краткий курс

- Автор:

- Жанр:

- Издательство:Array Издательство «Питер»

- Год:2010

- Город:СПб.

- ISBN:978-5-94807-023-0

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Наталья Викторова - Налоговое право: краткий курс краткое содержание

Пособие предназначено для студентов высших и средних учебных заведений, изучающих курс «Налоговое право», а также будет полезно преподавателям, аспирантам и всем интересующимся вопросами налогового права.

Налоговое право: краткий курс - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

1. Принцип справедливостиозначает единый подход государства к налогоплательщикам в отношении порядка изъятия налогов в бюджет. Это правило утверждает всеобщность обложения и равномерность распределения его между гражданами. При этом должны быть учтены [2] Макконнелл К. Р., Брю С. Л. Экономикс: принципы, проблемы и политика: В 2 т. Т. 1 / Пер. с англ. – М.: Республика, 1992. – С. 124.

:

• принцип полученных благ: тот, кто получает бо́льшую выгоду от предоставляемых государством товаров и услуг, должен платить налоги для финансирования этих товаров и услуг;

• концепция платежеспособности: лица с более высокими доходами выплачивают более высокие налоги.

Реализация принципа справедливости возможна через прогрессивное и шедулярное налогообложение, через систему переложения налогов (так, например, акцизами облагаются товары, не являющиеся предметами первой необходимости и приобретаемые состоятельными слоями населения).

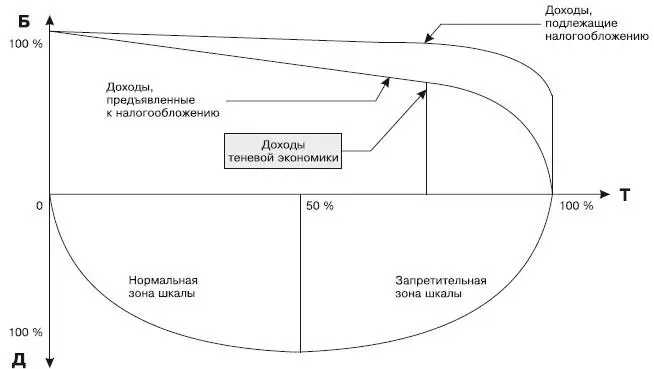

2. Принцип соразмерностипредусматривает сбалансированность интересов налогоплательщика и государства. Этот принцип характеризуется кривой Лаффера, показывающей зависимость налоговой базы от изменения ставок налога, а также зависимость бюджетных доходов от налогового бремени. Кривая демонстрирует рост поступлений в бюджет с ростом налогов, если ставка до 50 %, и падение поступлений, если ставка более 50 % (рис. 1.1). Данная концепция получила признание в 70-80-е гг. ХХ в.

С юридической точки зрения принцип соразмерности означает недопустимость установления налогов и сборов, препятствующих реализации гражданами своих конституционных прав (п. 3 ст. 3 НК РФ). Ограничение прав и свобод человека и гражданина возможно только в случаях, указанных в ст. 55 Конституции РФ, а именно: «…в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства».

Рис. 1.1.Кривая Лаффера: Д – доходы; Б – налоговая база; заинтересованность в легальном заработке; Т – ставка налога, %

3. Принцип учета интересов налогоплательщиковрассматривается через призму двух принципов, названных А. Смитом: принципа определенности (сумма, способ и время платежа должны быть точно известны налогоплательщику) и принципа удобства (налог взимается в такое время и таким способом, которые наиболее удобны для плательщика). К проявлениям этого принципа относятся также простота исчисления и уплаты налога, стабильность и одновременно подвижность налогового законодательства.

4. Принцип экономичности (эффективности)базируется еще на одном принципе А. Смита, согласно которому необходимо сокращать издержки взимания налога. По своей сути принцип экономичности означает, что суммы сборов по отдельному налогу должны превышать затраты на его обслуживание. Причем расходы целесообразно рассматривать с двух позиций:

• издержки налоговых органов (заработная плата своим работникам, командировочные расходы, канцелярские расходы и т. п.);

• издержки налогоплательщиков (привлечение налоговых консультантов, посещение специализированных семинаров, установление программного обеспечения в целях упрощения налоговых процедур и т. п.).

О неэффективности функционирования налоговой системы государства свидетельствуют факты применения фискальными органами:

♦ завышенных санкций за налоговые правонарушения, уничтожающих основу будущих доходов плательщиков;

♦ методов налогового контроля, унижающих достоинство субъектов налогообложения.

В п. 4.2 гл. 4 данного учебного пособия отдельно рассматриваются принципы налогового права, которые в совокупности с фундаментальными принципами налогообложения выступают мощным рычагом, влияющим на формирование справедливой и эффективной налоговой системы любого правового государства.

Глава 2

Правовая и экономическая сущность налогов

2.1. Понятие и определение налога

Дать точное определение налога необходимо по ряду причин. Во-первых, категория «налог» является главной для налогового права, финансов и экономики. Исходя из этого обстоятельства трактуются предмет, метод, принципы и другие основополагающие составляющие указанных областей знаний. Во-вторых, емкое определение понятия «налог» позволит отделить его от других платежей [3] В данном случае имеется в виду проблема приоритета формы над содержанием. Так, например, налог на операции с ценными бумагами, действовавший до 1 января 2005 г., по своей сути относился к сборам, а не к налогам.

. В-третьих, такая формулировка поможет четко очертить права и обязанности участников налоговых отношений; определить размер налогового обязательства и порядок его исполнения налогоплательщиком, а также санкции в случае нарушения законодательства. И наконец, особый смысл приобретает категория «налог» с точки зрения нахождения компромисса между налогоплательщиками (частные интересы) и государством (публичные интересы).

Налог не является первой формой аккумуляции денежных средств бюджетом. Однако введение налогов предполагает более высокий уровень развития правосознания, экономической и социальной систем общества.

Налог – одно из основных понятий налогового права. Его следует рассматривать одновременно как правовое и экономическое явление.

Ученые и общественные деятели постоянно предпринимали попытки дать дефиницию налога. Вот некоторые из них.

Ф. Аквинский рассматривал налоги как дозволенную форму грабежа.

А. Смит определял налог как бремя, накладываемое государством в законодательном порядке, в котором предусмотрены размер и порядок уплаты налога. С одной стороны, Смит считал налог вредным для общества, так как государственные расходы носят непроизводительный характер. С другой стороны, ученый понимал налог как осознанную необходимость, как потребность экономического и социального развития. Поэтому налоги для того, кто их выплачивает, – признак не рабства, а свободы.

«Налог – жертва и в то же время благо, если услуги государства за счет этой жертвы приносят нам пользу», – писал Ж. Сисмонди. При этом «налог есть такая форма доходов государства, когда эти доходы, получаемые с имущества граждан, являются их односторонней жертвой, без получения ими какого-либо эквивалента» (Я. Таргулов). В этих взглядах явственно прослеживается двойственная природа налогообложения.

В. А. Бруннер в «Полном коммерческом словаре» (1909 г.) дал следующее определение налогу: «Налог – установленный государством и узаконенный источник доходов казны, необходимый для достижения целей существования, благоустройства и защиты страны».

Читать дальшеИнтервал:

Закладка: