Владимир Рожанковский - Это дефолт!

- Название:Это дефолт!

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:нет данных

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Владимир Рожанковский - Это дефолт! краткое содержание

Эта книга – для космополитов и глобалистов, интересующихся причинами и истоками мирового финансового кризиса, который зародился за океаном, но очень быстро охватил почти все страны и континенты. Возможно, данная книга – это робкая попытка автора создать энциклопедию нынешнего финансового кризиса. Идея книги заключалась в попытке установить причинно-следственную связь происходящих ныне деструктивных процессов в мировой экономике, максимально воздерживаясь от личных суждений и обобщений.

Это дефолт! - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Наконец, последний аспект заслуживает особого внимания. К примеру, если некий продавец облигаций из Merrill Lynch делал звонок менеджеру британского хедж-фонда, обычно последний верил ему на слово, поскольку, в конце концов, продавец представлял интересы самого Merrill Lynch, а не какой-то захудалой никому неизвестной компании! В одной из модных книг, написанных после коллапса рынка CDO [44], «Покер лжецов», автор справедливо заметил: «Как в любой игре в покер, так и на современном рынке, всегда один из игроков был обречен остаться в роли дурака». Похоже, в мире сложных структурированных инвестиционных инструментов, коими были, в частности, CDO, негласным критерием успеха была глубина передачи риска от продавца к покупателю: от ипотечного кредита дальше по цепочке к ABS и, наконец, CDO. Что бы там ни говорили в свою защиту корифеи от финансовой инженерии из Merrill Lynch и Goldman Sachs, но важнейшей целью создания подобных сложных финансовых инструментов было именно завуалированное перекладывание инвестиционного риска с плеч продавца на плечи покупателя.

Основное отличие CDO от ABS заключалось в том, что залогообразующей базой первых являлись будущиефинансовые потоки, образуемые из ипотечных платежей заемщиков, в то время как ABS подразумевали статическую текущуюстоимость залоговой недвижимости. Фактически, эмитент CDO гарантировал покупателю в той или иной степени непрерывность поступления ипотечных платежей в будущем. В соответствии с законами жанра повышенного риска, эмитентом CDO выступали не сами банки, а специально учрежденные для этой цели компании (SPE), на балансы которых переводились все соответствующие контракты, которые впоследствии компоновались в отдельные пулы (транши) в зависимости от субъективного уровня риска неплатежей, рейтинговались и сбывались «с глаз долой» наивным покупателям. Самое поразительное – это тот факт, что компания, выпускавшая CDO, умудрялась зарабатывать на них дважды: один раз – комиссионные в момент их выпуска на рынок, и затем – т.н. «управленческий гонорар» на протяжении всего срока жизни CDO. Экстремально рискованной разновидностью CDO стали т.н. «синтетические CDO», полноценный рынок которых впрочем, к счастью, не успел сформироваться из-за начала кризиса subprime. Владелец синтетических CDO не мог рассчитывать на какие-либо залогообразующие активы или даже будущие cash flows. Все, на что он мог рассчитывать – это отчисления от т.н. CDS, или Credit default swaps [45]. Фактически, синтетические CDO не были обеспечены никакими реальными активами – в той же мере, в какой опционы на акции или биржевое сырье не обеспечены залоговой стоимостью этих акций или биржевого сырья.

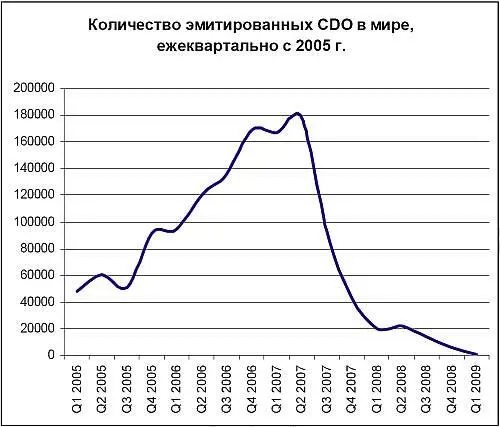

Глобальный рынок CDO буквально спикировал «в ноль» к началу 2009 г.: по-видимому, его участники давно заподозрили его спекулятивную природу и, когда разразилась гроза, на этом рынке остались лишь опоздавшие продавцы. Источник – REUTERS.

Тот факт, что объемы размещения CDO к началу 2009 г. упали практически до нуля, почти наверняка свидетельствует в пользу того, что наиболее искушенные участники рынка этот кризис предвкушали и к нему готовились. В этой связи забавным выглядит широко растиражированный пример, которым новоиспеченный секретарь Казначейства Тим Гайтнер оперировал в начале 2009 года при описании концепции его детища – «Плохого банка». Как мы помним, в нем фигурировала цифра $84 на каждые $100 номинальной стоимости плохих активов, которые ФРС совместно с частными инвесторами, согласно плану, должны были делить в определенной пропорции ($72 обещал предоставить FDIC [46], а остальные $12 предполагалось продать инвесторам в виде акционерных долей). Суть казуса этого примера заключается в том, что бесславно почивший в утробе Bank of America Merrill Lynch в конце 2008 года смог выручить всего лишь $6,7 млрд за свои ипотечные ценные бумаги в объеме $30,6 млрд, или по 22 цента на каждый доллар номинала!

John Thain – некогда всемогущий глава некогда всемогущего инвестбанка. Фото позаимствовано из Washingtonpost.com.

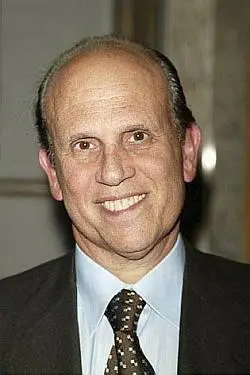

Многим памятна знаменитая, брошенная в сердцах фраза бывшего CEO Merrill Lynch Джона Тейна «I did not create these CDOs [47]!» на пресс-конференции, приуроченной к провальным результатам инвестбанка за 4 квартал 2008 года. С одной стороны, очевидно, что видный в прошлом финансист из последних сил пытался хоть как-то реабилитироваться перед акционерами. С другой – очевидно, что он пытался отвести от себя гром и молнию, направив ее на кого-то другого. Кого же? Читателю небезынтересно будет узнать, что «отцом CDO» считается Майкл Милкен – трейдер обанкротившейся в 1990 году инвесткомпании Drexel Burnham Lambert, торговавшей низкокачественными облигациями, приговоренный впоследствии к 10 годам тюремного заключения за мошенничество и выпущенный на волю незадолго до начала надувания пузыря subprime. Бедолага Милкен недолго наслаждался вольной жизнью, поскольку у него диагностировали рак простаты, после чего он полностью изменил свои взгляды на жизнь и стал филантропом. Очевидно, что с такой биографией его участие во взлете и падении рынка CDO 2000-х представляется исключительно маловероятным. На кого же хотел «перевести стрелки» господин Тейн?

Майкл Милкен – трейдер обанкротившейся в 1990 году инвесткомпании Drexel Burnham Lambert, торговавшей низкокачественными облигациями. Он считается «отцом CDO». Фотография позаимствована из Wikipedia.

В тисках ипотечной лихорадки

Спустя год после моего переезда в Лос-Анджелес рынок труда в финансовой индустрии поменялся до неузнаваемости. Если вначале инвестиционный тонус худо-бедно поддерживали Bank of America, Citi, Mellon и, пожалуй, Comerica – во всяком случае, какие-то проекты, связанные с международными финансами у них существовали, то постепенно центр тяжести почти полностью перекочевал в ипотечную плоскость. Пожалуй, единственным «островком безопасности» оставалось Общество финансовых аналитиков Лос-Анджелеса (LASFA), где с завидной регулярностью проводились семинары и лекции по классической инвестиционной тематике.

Как-то раз мне довелось переступить порог местного отделения швейцарского банка UBS, который создавал новый проект под громким названием «Wealth management [48]», который я тут же про себя окрестил «Poverty mismanagement [49]». После двухчасовой конфиденциальной беседы в одном из престижнейших небоскребов Энсино, мне стало понятно, что компания хотела каким-то образом систематизировать базу данных о голливудских знаменитостях – в частности, проживающих в Беверли Хиллз, и предлагать им пакет постоянных финансовых услуг банка. Несмотря на то, что европейцев, судя по всему, на самом деле заинтересовал мой международный опыт, отсутствие контактов в мире зажиточной местной богемы фактически предопределил отсутствие дальнейших точек соприкосновения.

Читать дальшеИнтервал:

Закладка: