А. Пухов - Продажи и управление бизнесом в розничном банке

- Название:Продажи и управление бизнесом в розничном банке

- Автор:

- Жанр:

- Издательство:ЦИПСиР ; КНОРУС

- Год:2012

- Город:Москва

- ISBN:978-5-406-01583-4

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

А. Пухов - Продажи и управление бизнесом в розничном банке краткое содержание

Представлены практические наработки по организации обучения, продажам розничных услуг, а также методология работы со следующими продуктами: платежными картами и терминалами, денежными переводами, платежами без открытия счета, памятными монетами, сейфовыми ячейками, дорожными и коммерческими чеками, вкладами физических лиц.

Для сотрудников коммерческих банков, непосредственно вовлеченных в процесс развития и управления розничными продуктами, управленческого персонала банков, отвечающего за развитие розничного бизнеса, банковских специалистов и лиц, занимающихся организацией продаж в сети банка, а также методологией розничных и развитием комиссионных операций. Рекомендовано также студентам экономических вузов, обучающимся по специальностям «Банковское дело» или «Финансы и кредит».

Продажи и управление бизнесом в розничном банке - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

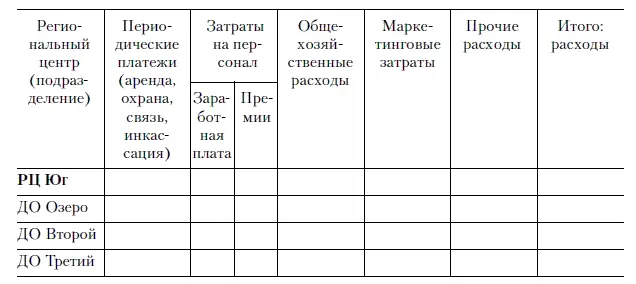

В методике, которая будет приведена ниже, отражен один из возможных вариантов подсчета доходности. Данная методика применяется на практике, и отчет, построенный на ее основе, составляется ежедневно, что позволяет практически в режиме реального времени следить за деятельностью сети офисов и оперативно реагировать на любые изменения.

Основным направлением розничного бизнеса выступает комиссионный бизнес, и это обусловливает своеобразный «крен» в область детализации комиссионных операций. Возможно, в следующих изданиях эта методика будет представлена в усовершенствованном виде и в нее войдет детализации кредитных операций и сбора пассивной базы на более высоком уровне.

Приведенные ниже отчетные формы формируются из АБС в формате Excel. Сформированный отчет состоит из одного файла Excel, содержащего листы, описание которых приведено ниже. Группировка по внутренним структурным подразделениям раскрывается в виде выпадающего меню.

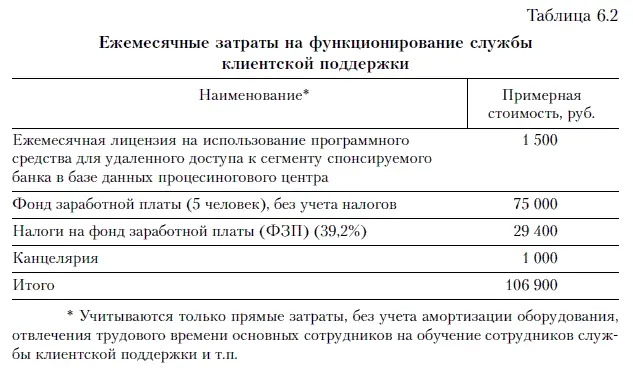

Итоговый лист отчета выглядит следующим образом:

В столбец «Доходы» попадают и суммируются там все доходные статьи из представленных ниже детализированных отчетов.

В столбец «Расходы» попадают и суммируются там все расходные статьи из представленных ниже детализированных отчетов.

В столбец «Итого результат» попадает разность между значениями «Доходы» и «Расходы». Значение может быть отрицательным — в этом случае значение соответствующей ячейки должно быть выделено красным.

Все значения каждого внутреннего структурного подразделения суммируются по региональному центру, а также суммируется итог по банку.

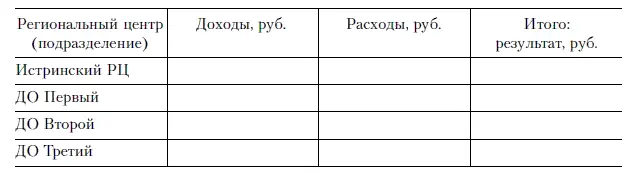

Вот как выглядит итоговый лист отчета по доходам.

Все значения каждого внутреннего структурного подразделения суммируются по региональному центру, а также по столбцу «Итого».

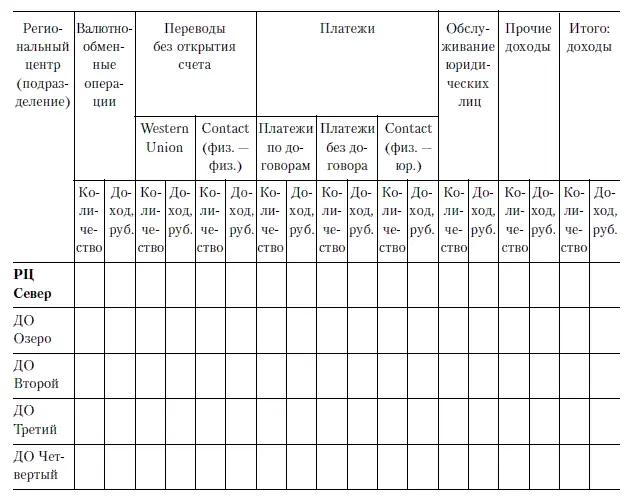

Итоговый лист отчета по расходам выглядит следующим образом.

Все значения каждого внутреннего структурного подразделения суммируются по региональному центру, а также по столбцу «Итого».

Итоговый лист отчета по расходам выглядит следующим образом.

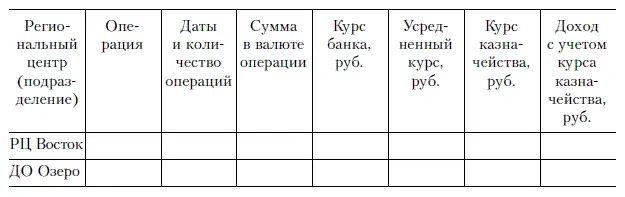

Лист «Валютообменные операции» представлен ниже.

Окончательная детализация производится по каждой операции. Значение по столбцам — окончательная детализация по каждой операции.

1. Региональный центр, подразделение. Указываются все удаленные подразделения, сгруппированные по региональным центрам.

2 Операция. Вид операции: покупка (Вал) или продажа (Вал), где Вал — буквенный код валюты. Осуществляется группировка по виду операции и валюте, например покупка евро.

3. Даты и количество операций. Дата совершенных операций и количество операций по видам. Например: 6 января 2009 (1) — группировка по курсу банка, из которой раскрывается аналитика по каждой операции.

4. Сумма в валюте операции. Сумма каждой операции — суммируются предварительно сгруппированные значения по курсу банка внутри каждого дня.

5. Курс банка, руб. Курс банка, по которому была совершена операция (покупка или продажа).

6. Усредненный курс, руб. Средневзвешенный курс между средневзвешенным курсом покупки и средневзвешенным курсом продажи за день по региональному центру.

7. Курс казначейства, руб., — курс, предоставляемый казначейством, вводится оператором.

8. Доход с учетом курса казначейства, руб., — рассчитывается по приведенным ниже формулам.

Все расчеты производятся по каждой валюте отдельно внутри каждого рабочего дня.

1. Определяется общая сумма купленной и проданной валюты по всем удаленным соединениям (УС) 2 2 Под удаленным соединением в рамках данного материала понимается фронт-офисное подразделение: дополнительный офис, филиал, операционная касса вне кассового узла, обменный пункт. Термин «удаленное соединение» подразумевает, что подразделение имеет удаленное соединение с центральным сервером банка, позволяющим получать в режиме онлайн всю информацию о проведенных операциях.

в рамках регионального центра.

2. Рассчитывается доход от внутрирегиональных валютообменных операций (Д вр):

Д вр=Сумм мин × К продСумм мин × К пок,

где Сумм мин— наименьшая величина при сравнении суммы проданной валюты и суммы купленной валюты по всем УС в рамках регионального центра;

К прод— средневзвешенный курс продажи по всем УС в рамках регионального центра;

К пок— средневзвешенный курс покупки по всем УС в рамках регионального центра.

Например: куплено 11 тыс. дол. США, продано 6 тыс. дол. США. В этом случае Сумм минбудет равна 6 тыс. дол. США.

3. Излишки валюты поступают на межрегиональный зачет.

Определяются излишки купленной или проданной валюты в рамках каждого регионального центра (Излиш.).

Излишки — разница между большей суммой при сравнении суммы проданной валюты и суммы купленной валюты по всем УС в рамках регионального центра и Сумм мин.

Например: куплено 11 тыс. дол. США, продано 6 тыс. дол. США, в этом случае Сумм минравна 6 тыс. дол. США, а излишки — 5 тыс. дол. США.

Определяется общая сумма излишков купленной и проданной валюты по всем региональным центрам.

Рассчитывается доход от межрегионального зачета (Д мр):

Д мр= Сумм минх2× К прод2— Сумм мин2 × К пок2,

где Сумм минх2— наименьшая величина при сравнении суммы излишков купленной и проданной валюты по всем региональным центрам;

К прод2— средневзвешенный курс продажи от средневзвешенных курсов продажи по всем региональным центрам;

К пок2— средневзвешенный курс покупки от средневзвешенных курсов покупки по всем региональным центрам.

Например: куплено 11 тыс. дол. США, продано 6 тыс. дол США. В этом случае Сумм минх2равна 6 тыс. дол. США.

4. Определение дохода от продажи (покупки) казначейством незачтенной валюты (Д к):

Д к= Излиш 2 × Марж.,

где Излиш 2— разница между большей суммой при сравнении излишков суммы проданной валюты и суммы купленной валюты (Излиш.) во всех региональных центрах и Сумм мин2.

Марж. — разница между курсом, определяемым казначейством банка (КУАПО) и К пок2,— если после межрегионального зачета валюты куплено больше, чем продано, или разница между К прод2и курсом, определяемым казначейством, — если после межрегионального зачета валюты продано больше, чем куплено.

Читать дальшеИнтервал:

Закладка: