Коллектив авторов - Инновации на финансовых рынках

- Название:Инновации на финансовых рынках

- Автор:

- Жанр:

- Издательство:Array Литагент «Высшая школа экономики»

- Год:2013

- Город:Москва

- ISBN:978-5-7598-0882-4

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Коллектив авторов - Инновации на финансовых рынках краткое содержание

Монография предназначена для научных работников, преподавателей и аспирантов, профессионально занимающихся изучением проблем функционирования и регулирования финансовых рынков, финансово-инвестиционной аналитикой и оценкой, а также для студентов финансово-экономических специальностей вузов. Книга может быть полезна для практических целей предприятиям, организациям, банкам, инвестиционным, лизинговым и факторинговым компаниям при формировании стратегии своего развития и работе на финансовом рынке.

Инновации на финансовых рынках - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

2 Независимость от отдельно взятого кредитора. При выпуске облигаций предприятие не столкнется с ситуацией, если в результате ухудшения финансового состояния или изменения политики банка-кредитора он откажется продолжать кредитование предприятия. При отказе банка выделить очередной транш в компании возникает дефицит финансирования инвестиционной программы. Она вынуждена срочно искать деньги на финансовом рынке, что в ряде случаев обходится достаточно дорого. Выпуская облигации, предприятие получает финансовые ресурсы от многочисленных заемщиков, и ухудшение финансового состояния одного из них не скажется на реализации инвестиционной программы.

3. Привлечение ресурсов на длительный срок. Банковские кредиты обычно выдаются на небольшой срок. Это обусловлено тем, что банки имеют короткие пассивы, т. е. срок, на который банки привлекают средства в виде разного рода депозитов, незначительный. Средний срок привлечения средств на срочные депозиты в российских банках составляет менее 1,5 лет. В такой ситуации банкам сложно выдавать кредиты на длительные сроки. Например, в 2007 г. 56,3 % кредитов, полученных российскими компаниями, имели продолжительность не более года. Предприятиям же для реализации инвестиционных проектов необходимы длинные деньги. Невозможность получить на банковском рынке долгосрочные финансовые ресурсы подталкивает компании к выпуску облигаций. Выпуская облигации, компании могут привлекать денежные средства на более длительные сроки. В России в настоящее время средний срок обращения корпоративных облигаций равен примерно четырем годам. Компании практикуют выпуск облигаций и на более длительные сроки (до 10 лет). В последние годы банки, используя механизм секьюритизации, начали удлинять свои пассивы. Однако до сих пор доля кредитов на срок более трех лет составляет примерно треть общей суммы кредитов российским компаниям.

4. Возможность управлять своим долгом. Облигации – рыночный долг, т. е. это ценные бумаги, которые могут обращаться на вторичном рынке. Это позволяет предприятию управлять своим долгом, выкупая облигации, когда у предприятия есть свободные средства и цены на рынке низкие, и продавая их, когда есть потребность в деньгах или цены на рынке достаточно высоки. За счет операций на вторичном рынке эмитенту в ряде случаев удается значительно снизить стоимость обслуживания долга. Кроме того, компании могут выпускать облигации разных типов и видов (с плавающей купонной ставкой, правом досрочного погашения, с возможностью конвертации облигаций в акции и т. п.).

5. Отсутствие дополнительных условий со стороны кредиторов. Выдача банковского кредита часто сопровождается дополнительными условиями со стороны банка. От компании могут потребовать перевода всех денежных расчетов через кредитующий банк, предоставления залога или накладывать другие ограничения. При выпуске облигаций число инвесторов достаточно велико, и поэтому каждый из них не может требовать каких-либо эксклюзивных условий для себя.

6. Формирование публичной кредитной истории, создание предпосылок для размещения иных ценных бумаг. Репутация предприятия – один из ценнейших его активов. Способность полностью и вовремя рассчитываться по обязательствам, предусмотренным облигационными займами, раскрывается перед всеми участникам финансового рынка, что повышает репутацию предприятия. Это облегчает компании возможность выхода на международный рынок капитала за счет выпуска еврооблигаций и депозитарных расписок. Кроме того, выпуск облигаций на внутреннем рынке может быть полезен при планируемом проведении IPO.

7. Получение рыночных котировок по своим обязательствам. При размещении своих облигаций и в ходе их оборота на вторичном рынке компания имеет возможность узнать реальную цену своих обязательств, как они оцениваются другими участниками рынка. В дальнейшем предприятие может ориентироваться на эти цифры при получении кредитов и других форм заимствований.

8. Ценные бумаги обеспечивают удобство размещения финансовых средств для инвесторов. Рассмотрим пример: инвестор размещает средства на банковском депозите сроком на один год под 8 % годовых. Если инвестор хочет забрать свои средства через 6 месяцев, ему необходимо расторгнуть с банком договор о депозитном вкладе. Банк идет на расторжение договора, но накопившиеся за полгода проценты банк или не выплачивает вообще, или снижает их до уровня процентов по вкладам до востребования, что составляло на момент написания книги 0,1–0,5 % годовых. Таким образом, инвестор получает свои деньги, но с финансовыми потерями.

Когда инвестор вкладывает денежные средства в приобретение облигаций, ему легче вернуть денежные средства, не дожидаясь срока погашения облигаций. Для этого он может продать облигации на вторичном рынке. При совершении сделки покупатель оплатит владельцу облигации не только ее стоимость, но и накопившиеся за период владения проценты. Ценные бумаги в отличие от традиционных банковских вкладов обладают ликвидностью, их можно продать и получить наличные деньги без существенных финансовых потерь.

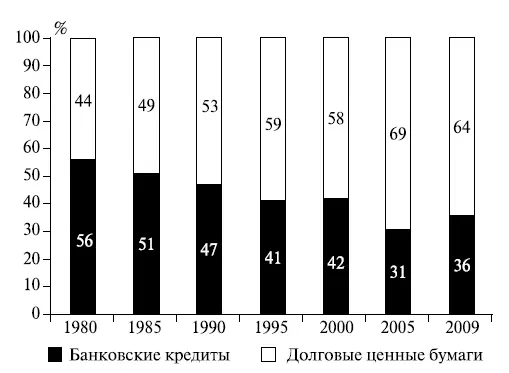

Рассмотренные преимущества облигационных займов по сравнению с банковским кредитованием способствуют тому, что в общем объеме финансирования инвестиций облигации начинают играть решающую роль.

Процесс секьюритизации носит глобальный характер и охватывает как развитые, так и развивающиеся рынки. Этот процесс зародился в США, и идет очень бурными темпами. Если в 1970 г. в США доля заемных ресурсов, привлеченных нефинансовыми компаниями за счет эмиссии облигаций, составила всего 42 %, а большая часть (58 %) приходилась на банковские кредиты, то в настоящее время картина на кредитном рынке противоположная. В 2009 г. на долю облигационных займов приходится 64 %, а удельный вес банковских кредитов сократился до 36 % (рис. 1.2).

Рис. 1.2. Структура долгового рынка США

Аналогичным образом развивается процесс секьюритизации во Франции. По данным Банка Франции, доля банковского кредита в пассивах предприятий, не относящихся к финансовому сектору, за период с 1981 по 2009 г. сократилась с 55 до 20 %, а доля секьюритизированных обязательств увеличилась с 45 до 80 %.

При рассмотрении финансового рынка Великобритании отметить резкое сокращение банковского кредита при финансировании деятельности предприятий не представляется возможным. Это обусловлено тем, что исторически в Великобритании ценные бумаги играли значительную роль в привлечении финансовых ресурсов в компании нефинансового сектора. Однако за период с 1980 по 1990 г. доля секьюритизированного долга на этих предприятиях выросла с 56 до 73 % [Schmidt, Hackethal, Tyrell, 1998].

Читать дальшеИнтервал:

Закладка: