Сергей Матросов - Международные финансы. Учебник. Часть 2

- Название:Международные финансы. Учебник. Часть 2

- Автор:

- Жанр:

- Издательство:Array Литагент «Прометей»

- Год:2011

- Город:Москва

- ISBN:978-5-7042-2266-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Сергей Матросов - Международные финансы. Учебник. Часть 2 краткое содержание

Международные финансы. Учебник. Часть 2 - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Отрицательным последствием либерализации финансовых рынков стало снижение требований банков к заемщикам, так решения о предоставлении кредита в большинстве случаев основывались не на ожидаемых денежных потоках и способности компании расплатиться по долгам, а на ее кредитной истории или залоговой стоимости [11] Доминик Бартон, Роберто Ньюуэлл, Джордж Нэст, Грег Уилсон Восстановление финансовой системы: основные шаги. The McKinsey Quarterly, 2000, № 4; http:/ www.mckinsey.com/russianquarterly/articles /issue 20/02_0408.aspx;

.

Финансы в развитых странах стали очень эффективным двигателем экономического роста, позволяющие обеспечивать более высокие темпы роста ВВП. Страны, имеющие положительное сальдо текущего счета платежного баланса и развитые финансовые институты, первыми отказываются от производительных инвестиций, стремясь осуществлять вложения в ликвидные средства и высокодоходные активы. Это достигается только на зрелых финансовых рынках развитых стран – США и Великобритании, где обращается основная масса спекулятивных ценных бумаг. Появилось новое понятие, характеризующее состояние современных мировых финансов – финансиализация мировой экономики. Опубликованная в 2006 г. книга американского экономиста Джеральда Эпстина под названием «Financialization and the World Economy», определяет этот процесс как «увеличение значения стоимости акционерного капитала» и «доминирование финансовой системы». Использование финансовых инструментов в разных валютах является основой финансиализации экономики, по мнению американского экономиста Греты Криппнер, и рассматривается как «способ накопления, в котором прибыль все больше производится через финансовые каналы, чем через торговлю или производство товаров» [12] www.bankir.ru/publication/1784885

.

В условиях либерализации национальных валютных рынков, в 1990‑е годы исключительно быстрыми темпами растет мировой валютный рынок. По данным Банка международных расчетов в 1986 г. ежедневный оборот этого рынка составлял в среднем около 330 млрд долл. в 1989 г. – 650 млрд долл., в 1995 г. – 1,2 трлн долл., а в 2007 г. уже 3,4 трлн долл. [13] http://www. bis.org.

, т. е. среднедневной оборот мирового валютного рынка в десятки раз превышает объемы мировой торговли товарами и в 8-10 раз превышает объем мирового ВВП.

Соответственно, большая часть валютных операций уже не связана с обслуживанием международной торговли товарами и услугами, но представляет собой финансовые трансферты и спекулятивные сделки. Развитие производных финансовых инструментов – фьючерсов, опционов и других финансовых деривативов, позволило осуществлять операции в десятки раз превосходящие реальные операции с активами. Если развитие товарных фьючерсов заняло более 150 лет, то финансовые фьючерсы достигли такого же уровня развития в 10 раз быстрее.

Внедрение инноваций на валютном и финансовом рынках, выражающееся в конструировании новых финансовых производных инструментов, происходило не только высокими темпами, но и привело к формированию наряду с биржевым внебиржевого рынка деривативов, который развивался бесконтрольно.

По данным ВТО в 2008 г. объем мировой торговли существенно превысил 15 трлн долл., в то же время, по данным Банка международных расчетов, объем только внебиржевого рынка деривативов составил 221 трлн долл. что составляло 121 % рост по сравнению с показателями 2001 г. Несмотря на экономический кризис финансовые операции и операции на валютном рынке достигали рекордных значений. В 2008 г. финансовая компания McKinsey Global Institute, проведя исследование финансовых показателей в ста странах мира выяснила, что все обязательства, включая рыночные и банковские депозиты и фонды достигли 140 трлн долл., в то время как мировой объем ВНП составляет около 44 трлн долл. Причем 80 % всех мировых финансовых активов и, как прежде, аккумулируют США, Великобритания, Япония и Европейский Союз. Остальное приходится на долю развивающихся стран [14] http://www.mckinsey.ru

.

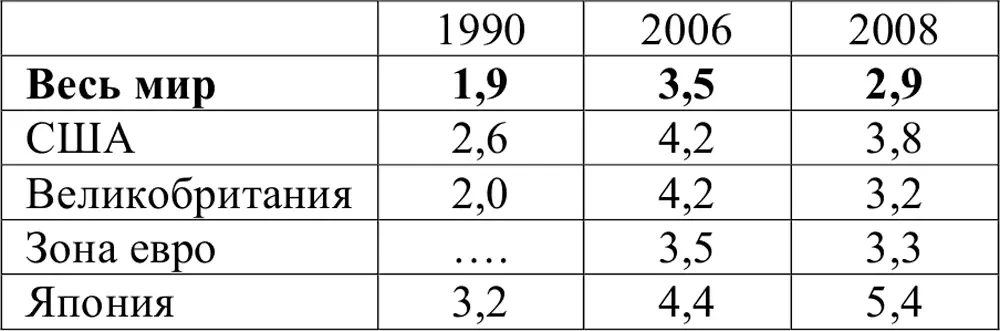

Обобщающим показателем финансиализации мировой экономики является показатель финансовой глубины (financial deepening) мировой экономики (см. табл. 1).

Таблица 1. Финансовая глубина мировой экономики (число раз)

Расчет на основе данных IMF Economic Outlook Database, McKinsey Global Institute за соответствующие годы.

Этот показатель отражает отношение финансовых активов (банковских депозитов, акций, государственных и частных долговых ценных бумаг) к ВВП в долл. США. Одна из главных проблем финансиализации – сложность с оценкой рисков. Формируется так называемый «неолиберальный парадокс» для компаний нефинансового сектора, который усложняет ситуацию в условиях кризисных явлений в экономике. Чтобы поддерживать котировки своих акций и обеспечивать их рост компаниям постоянно требуется показывать прибыль. В условиях усиливающейся конкуренции или замедления роста у них есть несколько возможностей это делать. Во-первых, можно сокращать издержки, в том числе путем увольнений, во-вторых, использовать «креативный» бухучет, в-третьих, получать прибыль за счет финансовых операций. Так, среди клиентов «пирамиды Мэдоффа», помимо крупных банков (HSBС, BNP Paribas, Santader и др.) и фондов (Fairfield Greenwich Group, Tremont Capital Management и др.), были многие компании нефинансового сектора, надеявшиеся повысить прибыль не за счет своей основной деятельности – выпуска товаров и услуг или торговли, а как раз за счет финансовых операций. Этому способствует то, что более зрелые экономики лучше насыщены деньгами, финансовыми инструментами и финансовыми институтами. Ведущие товарные рынки (нефти, металлов, продовольствия, недвижимости) превратились в финансовые.

Прогноз развития финансовых рынков, начиная с 2000‑х гг. учитывает оценку будущей динамики курса доллара, ослабление которого по отношению к корзине основных валют вызывает рост цены товарных активов и наоборот. Ослабление доллара США ведет к росту цены активов на рынках, к тому, что увеличение цен становится компенсацией падающего доллара. Усиление доллара США связано с отрицательными движениями в стоимости активов.

Известно, что движущей силой для изменения курса доллара является манипулирование учетной ставкой ФРС. Стимулом для повышения учетной ставки явится угроза всеобщего бегства от доллара и вывода его из официальных валютных резервов, сокращение прибыли от продажи наличных долларов за рубеж, в первую очередь в «долларизованные» экономики.

Растущая нестабильность обменных валютных курсов позволяет ТНБ добиваться постоянного роста доходов в первую очередь от “торговли деньгами”. Многолетними лидерами по объему доходов в валютных операциях среди них являлись – Citigroup, Bank of America, The Bank of Tokyo-Mitsubishi UFJ. В рэнкинг 1000 крупнейших банков мира, опубликованный журналом The Banker в 2007 г. вошли уже 35 российских банков. В 2006 г. в списке крупнейших их было 27: Сбербанк с 66 места поднялся на 33‑е, ВТБ переместился со 116 места на 60‑е, а Газпромбанк со 137 места перешел на 112 место. Эти три банка составляют тройку крупнейших банков Восточной Европы.

Читать дальшеИнтервал:

Закладка: