Джим Коллинз - От хорошего к великому

- Название:От хорошего к великому

- Автор:

- Жанр:

- Издательство:Манн, Иванов и Фербер

- Год:2017

- Город:Москва

- ISBN:978-5-00100-363-2

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Джим Коллинз - От хорошего к великому краткое содержание

На этот вопрос отвечает бестселлер «От хорошего к великому». В нем Джим Коллинз пишет о результатах своего шестилетнего исследования, в котором компании, совершившие прорыв, сравнивались с теми, кому это не удалось. У всех великих компаний обнаружились схожие элементы успеха, а именно: дисциплинированные люди, дисциплинированное мышление, дисциплинированные действия и эффект маховика.

Благодаря этому компании добивались феноменальных результатов, превосходящих средние результаты по отрасли в несколько раз.

Книга будет интересна собственникам бизнеса, директорам компаний, директорам по развитию, консультантам и студентам, обучающимся по специальности «менеджмент».

От хорошего к великому - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Но вы знаете, сколько лет Вуден тренировал Bruins до первого чемпионата ассоциации? Пятнадцать. С 1948 по 1963 год Вуден был практически неизвестен, пока в 1964-м они не выиграли свой первый чемпионат. Год за годом Вуден закладывал основы будущих побед, вырабатывая принципы подбора игроков, создавая философию команды и стратегию атаки. На спокойного тренера с тихим голосом и его команду никто не обращал особого внимания до того момента, как – бах! – они достигли прорыва и начали крушить всех серьезных конкурентов, и делали это более десяти лет.

Как и в случае с Вуденом, в переходе от хорошего к великому прорыв наступает только за этапом наращивания потенциала. В некоторых случаях этот этап занимает много времени, иногда – не очень. Для Circuit City он длился девять лет, для Nucor – десять, у Gillette это заняло всего пять лет, у Fannie Mae – три года, а у Pitney Bowes – около двух лет. Но не важно, сколько это занимало времени, последовательность была всегда одна и та же: накопление потенциала, оборот за оборотом, затем накопленный потенциал создает инерционный момент и следует прорыв.

Не просто удачное стечение обстоятельств

Важно понять, что следование модели маховика не связано с удачным стечением обстоятельств. Люди, которые говорят: «Ситуация не позволяет нам думать о долгосрочной перспективе» – должны помнить, что компании, которые добились выдающихся результатов, следовали этой модели, несмотря на суровые обстоятельства: отмена государственного регулирования в случае с Wells Fargo, надвигающееся банкротство в случае с Nucor и Circuit City, угроза поглощения в случае с Gillette и Kroger или ежедневные потери в $1 млн в случае с Fannie Mae.

То же касается и способности компаний противостоять давлению Уолл-стрит. «Я просто не могу согласиться с теми, кто говорит, что не может добиться долгосрочных результатов из-за вмешательства Уолл-стрит, – сказал Дэвид Максвелл из Fannie Mae. – Мы встречались с аналитиками и рассказывали о том, что и как мы делали. Сначала многие не верили, и мы с этим смирились. Но как только трудные дни остались позади, мы год от года начали улучшать показатели. Через несколько лет благодаря достигнутым результатам наши акции стали нарасхват, и мы уже никогда не оглядывались назад» {323}. Действительно, нарасхват. В первые годы пребывания Максвелла на посту главы фирмы акции отставали от рынка, но затем взлетели. С конца 1984 по 2000 год $1, инвестированный в Fannie Mae, превратился в $64, опережая рынок, который включал быстрорастущий NASDAQ конца 1990-х, почти в шесть раз.

Компании, которые добились выдающихся результатов, тоже подвергались давлению Уолл-стрит, как и компании, которые мы использовали для сравнения. Но все же успешные компании демонстрировали больше терпения и дисциплины, раскручивая маховик, несмотря на временные трудности. И в конце концов им удалось добиться исключительных результатов, с точки зрения той же Уолл-стрит.

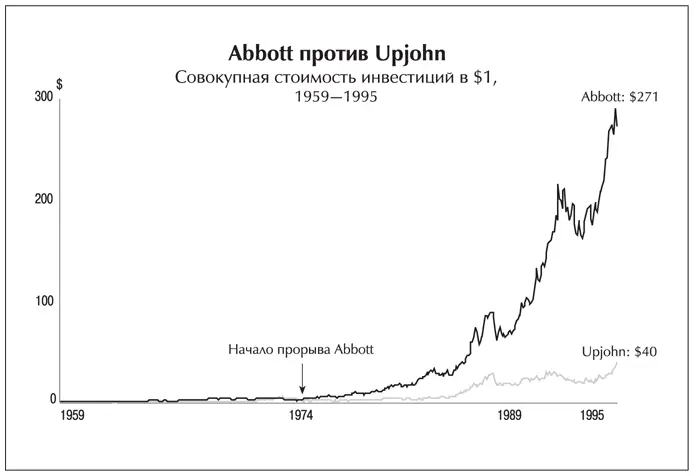

Главное, как мы поняли – это следовать принципу маховика и справляться с краткосрочным давлением. Весьма элегантный способ был выработан Abbott Laboratories. Они назвали этот механизм Blue Plans [58]. Каждый год Abbott сообщал аналитикам с Уолл-стрит, что их прибыль вырастет на определенную величину, например на 15 %. Одновременно они ставили внутреннюю задачу увеличить прибыль, например, на 25 или даже 30 %. Между тем у них был перечень (в порядке значимости) новых проектов, под которые все еще нужно было найти финансирование, – «голубые планы». В конце года Abbott отчитывалась о росте, который превосходил ожидания аналитиков, но был ниже, чем их действительный рост. Затем они использовали разницу между тем, что делало счастливыми аналитиков, и тем, чего они действительно добились, и инвестировали все эти деньги в «голубые планы». Это был отличный способ сдерживать сиюминутное давление, высвобождая средства для инвестиций в будущее {324}.

Мы не нашли ничего похожего на «голубые планы» Abbott у компании, с которой мы ее сравнивали. Руководство Upjohn, напротив, пыталось вздуть цены на акции за счет настойчивой рекламы («поверьте в наше будущее»), сладко распевая мелодию «инвестиции для роста в будущем» при отсутствии результатов в настоящем {325}. Upjohn все время выбрасывала деньги на необдуманные проекты, такие как Rogaine – лекарство от облысения, пытаясь, минуя стадию накопления потенциала, добиться мгновенного прорыва, выпустив один большой хит. Upjohn напоминала игрока, который делает большую ставку на красное в Лас-Вегасе и говорит: «Вот, мы инвестируем для будущего роста». Естественно, когда наступает будущее, обещанные результаты редко достигаются.

Неудивительно, что Abbott снискала репутацию компании, которая последовательно добивается своих целей, и на Уолл-стрит ее акции имеют отметку «не продавать», в то время как Upjohn – это постоянные разочарования. С 1959 года до прорыва Abbott в 1974-м показатели акций двух компаний были более или менее схожими. Затем образовался колоссальный разрыв, и доходность по акциям Upjohn упала более чем в шесть раз по сравнению с Abbott к моменту, когда Upjohn купили в 1995 году.

Подобно Fannie Mae и Abbott, все компании, которые добились выдающихся результатов, эффективно сотрудничали с Уолл-стрит, пока проходили стадию наращивания потенциала. Они просто концентрировали все свое внимание на достижении результатов, часто обещая меньше, а делая больше. По мере того как результаты улучшались, маховик раскручивался и инвесторы выказывали все больше и больше энтузиазма.

Эффект маховика

Компании, которые добились выдающихся результатов, поняли простую истину – огромная сила заключена в самом процессе последовательных улучшений. Укажите на реальные результаты, которые сначала могут быть незначительными, и покажите, как достигнутое укладывается в общую концепцию развития бизнеса. Если вы сделаете это так, что люди увидят и почувствуют , что потенциал растет, они встретят ваши усилия с энтузиазмом. Мы назвали это эффектом маховика, и он касается не только инвесторов, но и внутренней структуры.

Позвольте рассказать историю, случившуюся по ходу нашего исследования. В самый ответственный момент группа взбунтовалась. Бросив стенограммы интервью на стол, ребята спросили:

– Есть ли нужда продолжать задавать глупые вопросы?

– Какие глупые вопросы? – спросил я.

– По поводу самоотверженности, настойчивости и управления переменами.

– Это не глупые вопросы, – ответил я. – Это одни из самых важных вопросов.

– Ну, – сказал один из членов группы, – многие из руководителей, осуществивших преобразования, ну, это они думают, что это глупый вопрос. А некоторые даже не понимают этого вопроса!

Читать дальшеИнтервал:

Закладка: