Ахсар Тавасиев - Банковское дело

- Название:Банковское дело

- Автор:

- Жанр:

- Издательство:Array Литагент «Дашков и К»

- Год:2011

- Город:Москва

- ISBN:978-5-394-01264-8

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Ахсар Тавасиев - Банковское дело краткое содержание

Банковское дело - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

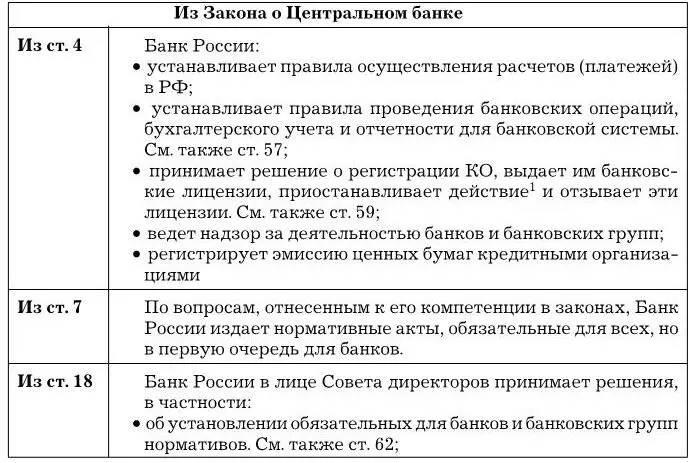

База для управления извне текущим функционированием банка

В основных банковских законах содержится, казалось бы, достаточно подробно разработанная совокупность норм, позволяющих Банку России (его ТУ) оказывать управляющие воздействия на текущее функционирование и развитие любого банка. Главный смысл всех таких норм, включенных в законы, – обязательность выполнения каждым банком некоторых основных правил деятельности и соблюдения ключевых ограничений (качественных и количественных), накладываемых на их деятельность. Основные из указанных норм представлены ниже (в изложении).

1Банк России не применяет такую меру, как приостановление действия лицензии банка.

2.4. Управление Центральным банком текущим функционированием кредитных организаций. Обязательные нормативы деятельности банков

Надзор и регулирование деятельности отдельного банка

Правовая база

Центральной частью управляющего воздействия Центрального банка на функционирование действующего коммерческого банка можно считать надзорза его деятельностью и регулиро ваниеэтой деятельности. В специальном банковском законодательстве соответствующие вопросы проработаны недостаточно подробно. Фактически им посвящены лишь две статьи Закона о Центральном банке, первая из которых приведена ниже.

Из этого, видимо, можно сделать вывод о том, что отдельно взятый банк интересует законодателя и Банк России лишь постольку, поскольку несоблюдение им законов и нормативных актов ЦБ может отрицательно повлиять на стабильность банковской системы в целом и негативно отразиться на интересах вкладчиков и кредиторов банка. Об интересах самого банка в целом в Законе не говорится.

Из нормативных актов ЦБ РФ, в которых решаются общие вопросы надзора за деятельностью банков и ее регулирования, следует отметить инструкции:

√ № 105-И от 25.08.2003 г. “ О порядке проведения проверок кредитных организаций (их филиалов) уполномоченными представителями Центрального банка Российской Федерации ”;

√ № 108-И от 1.12.2003 г. “ Об организации инспекционной деятельности Центрального банка Российской Федерации (Банка России) ”;

√ № 59 от 31.03.1997 г. “ О применении к кредитным организациям мер воздействия ”.

О ключевых терминах и их содержании

Ключевыми терминами в данном случае выступают “надзор”, “регулирование” и “пруденциальные нормы деятельности”.

Логически на первом месте стоит надзор– процесс внешнего контроля, т.е. отслеживания, наблюдения (мониторинга), проверок и анализа всех параметров деятельности банка, существенных с точки зрения надзорного органа, включая как характеристики самой указанной деятельности, так и ее результаты, с целью контроля соблюдения банком и его сотрудниками норм законодательства, правил, устанавливаемых Банком России, и внутренних документов самого поднадзорного банка.

До сих пор указанную цель Банк России трактовал ограниченно, с “карательных” позиций, имея в виду прежде всего отыскание в деятельности банка ошибок и промахов, нарушений законодательства и банковских правил и наказание его за это. Конечно, выявление и пресечение конкретных нарушений важно. Но возможности надзорных органов шире. Они могут и должны выявлять типовые проблемыв банковской сфере и обеспечивать руководство разных уровней информацией, позволяющей принимать соответствующие решения. Но главное – надзорный анализ должен и может проводитьсяне столько для того, чтобы наказать банк за уже совершенные нарушения и ошибки, сколько для того, чтобы выяснять его способность выполнять свои обязательства в ближайшем будущем и в обозримой перспективе. Это была бы другая позиция, другая философия надзора.

Еще одна негативная черта сложившейся надзорной практики – сведение цели надзора к попыткам обеспечения стабильности и надежности банковской системы (банковского сектора) в целом, но не отдельных ее элементов, т.е. не отдельных банков. Практика показала, что такой подход, при котором за лесом не видят отдельных деревьев, не только односторонний, но и бесперспективный.

Качественный и действенный надзор необходим Центральному банку, который в этом случае должен представлять интересы общества в целом в условиях, когда добросовестная банковская практика стала нормой деловых операций отнюдь не всех банкиров. Надзор нужен и самим банкам – в той мере, в какой он является элементом обеспечения общественного доверия к ним и инструментом обнаружения недостатков и дестабилизирующих тенденций на ранних стадиях их возникновения. Надзор также полезен банкам, выступающим в качестве кредиторов и заемщиков на межбанковском рынке. Наконец, надзор (и пруденциальное регулирование) необходим потребителям банковских продуктов (услуг).

Проверки, анализ, надзор в целом – это не самоцель. Надзор нужен для того, чтобы заставить или побудить банк изменить в нужном направлении параметры своей деятельности и соответственно ее результаты в случае, если непринятие таких мер может иметь негативные последствия для самого банка, его клиентов и вкладчиков, для банковского сектора в целом. Такое воздействие на банк со стороны Центрального банка и/или иных руководящих органов и будет означать регулированиеего деятельности.

Регулирование Банком России деятельности конкретного банка частично опирается на данные надзора за данным банком и включает в себя:

1) внешнее управление текущим функционированием и развитием банка как одной из многих действующих в стране КО, которое воплощается в нормативных актах Банка России, адресованных одновременно всем банкам или группам (категориям) банков;

2) внешнее управление текущим функционированием и развитием данного конкретного банка, которое реализуется в решениях Банка России или его учреждений, направленных только на этот банк.

Идеальной системы надзора, которая могла бы полностью обеспечивать устойчивость банковского сектора, не существует. Однако рациональный надзор и эффективное регулирование предотвращают или по крайней мере ограничивают тот ущерб, который может быть причинен вкладчикам, клиентам и банковской системе в целом из-за неправильного управления тем или иным банком.

Читать дальшеИнтервал:

Закладка:

![Джонатан Макмиллан - Конец банковского дела [Деньги и кредит в эпоху цифровой революции]](/books/1076969/dzhonatan-makmillan-konec-bankovskogo-dela-dengi.webp)