Вячеслав Могилат - Добро пожаловать в тильт. Психология ручного трейдинга

- Название:Добро пожаловать в тильт. Психология ручного трейдинга

- Автор:

- Жанр:

- Издательство:неизвестно

- Год:неизвестен

- ISBN:9785005658944

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Вячеслав Могилат - Добро пожаловать в тильт. Психология ручного трейдинга краткое содержание

Добро пожаловать в тильт. Психология ручного трейдинга - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

В реальности же дело будет обстоять ещё хуже – трейдер не просто откажется соблюдать систему, генерирующую убытки, но и постарается вернуть проигранные деньги! И в результате скатится в тильт и потеряет во много раз больше.

По большому счёту, данный эксперимент является излишним. Ибо каждый трейдер, дошедший до стадии осознания важности психологии в трейдинге, и так знает, что если бы он соблюдал свои же правила, то его торговые результаты были бы гораздо лучше! Он никак не может взять в толк: почему допускает нарушение правил в ущерб доходности?

И здесь «Индустрии» впервые нечего ответить. Поэтому она делает единственный оставшийся в данной ситуации ход – начинает обвинять в нерадивости уже самого трейдера. Ведь, как известно, лучшая защита – это нападение. Да он и сам уже начинает подозревать, что с ним «что-то не так». Иначе, чем ещё объяснить его тотальную неспособность делать то, что выгодно? Только некой природной склонностью к лудомании. Ведь есть же люди, которым следование системе даётся настолько легко, что они считают трейдинг «рутиной»! Видимо, им повезло родиться дисциплинированными. А в нём, судя по всему, сидит хроническая тяга к игре.

«Индустрия» клеймит лудоманов, считая их недалёкими и слабовольными людьми. Наиболее терпимые её адепты относятся к лудоманам со снисходительностью здорового человека к больному. Собственно, лудомания и есть болезнь (по утверждению экспертов). И на сегодняшний день, как считается, нет официально рекомендованного средства лечения от неё. Человек, признавший свою игровую зависимость, бессилен что-либо в этом отношении предпринять. Разве что держаться подальше от «игровых автоматов»…

На этапе осознания неспособности противостоять собственным страстям назревает необходимость принятия судьбоносного решения:

– продолжать дальнейшие мытарства в статусе «вечного студента», который в свободное от основной работы время, всё что-то ищет и изучает, параллельно торгуя то в плюс, то в минус;

– попробовать себя на ниве долгосрочных инвестиций, где само понятие тильта отсутствует, к тому же все серьёзные биржевые деятели в основном являются инвесторами;

– заняться преподавательской (или иной «околорыночной») деятельностью – благо теоретических знаний за годы торговли накоплено предостаточно;

– полностью оставить торговлю на бирже, разуверившись в возможности заработка, и посвятить себя другим занятиям, которые «приносят пользу обществу».

Но есть и другой выход – для начала подвергнуть сомнению исходную систему понятий, которая и порождает губительное поведение. В неспособности обеспечивать системность торговли виновата не склонность трейдера к лудомании, а ошибочная парадигма, которую он исповедует.

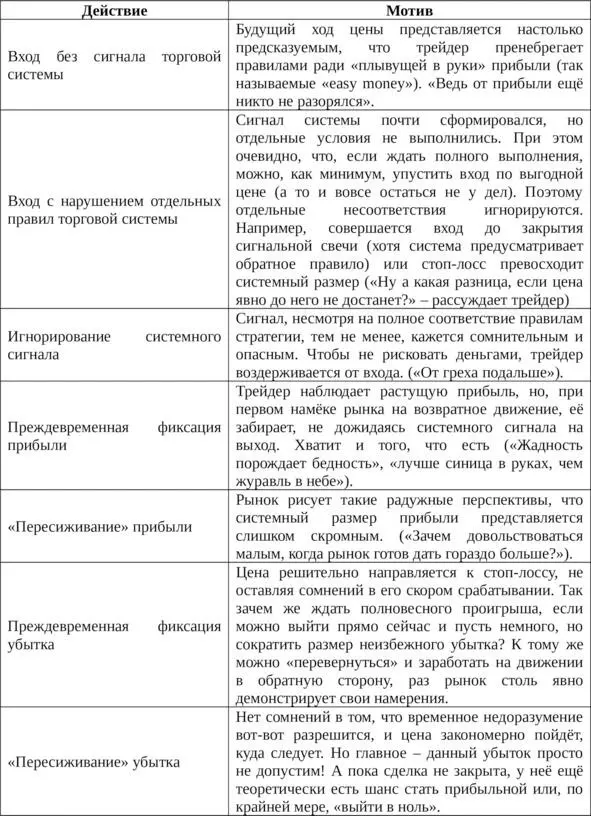

Любой поступок инициируется вполне конкретными соображениями. И даже если этот поступок представляет собой откровенную глупость, это означает лишь то, что за ним стоят «глупые» основания. Но сами основания (мотив) присутствует всегда. Мотив может не осознаваться (и часто действительно не осознаётся) человеком, но при этом руководит его действиями. Трейдер совершает торговые ошибки не просто так, он руководствуется чёткими установками. Только выявив эти установки, можно навсегда покончить с торговыми ошибками.

Под торговой ошибкой будем понимать совершение действий вопреки правилам торговой стратегии, приведших к отрицательному результату: убытку или упущенной прибыли. То есть система говорит одно, а трейдер делает другое и несёт потери. «Психология подвела» – говорит он в таких случаях.

Несмотря на, казалось бы, большое разнообразие торговых ситуаций, все ошибки вместе с тем являются типовыми:

1. Открытие позиции без сигнала торговой системы.

2. Открытие позиции с нарушением отдельных правил торговой системы (в том числе параметров риск-менеджмента);

3. Игнорирование системного сигнала.

4. Преждевременная фиксация прибыли;

5. «Пересиживание» прибыли;

6. Преждевременная фиксация убытка;

7. «Пересиживание» убытка.

За каждой из этих торговых ошибок скрывается та или иная мотивация (Таблица №2).

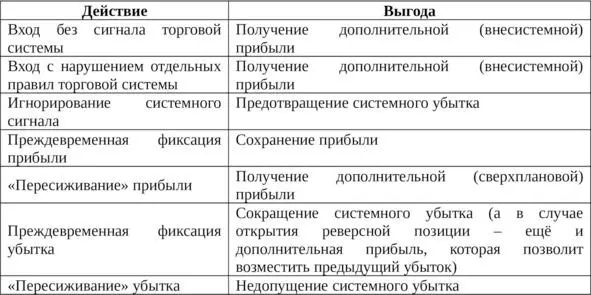

Таблица №2 – Мотивы поступков, приводящих к торговым ошибкам

Нетрудно заметить, что у всех торговых ошибок прослеживается один общий мотив – стремление максимизировать прибыль и минимизировать убыток (или вовсе его избежать) по каждой сделке. И именно этот мотив составляет базис «количественной» парадигмы! Потребность зарабатывать деньги, совершая выигрышные сделки и избегая проигрышей, вынуждает трейдера нарушать правила. И в конечном итоге приводит его к тому, от чего он больше всего хотел уберечься. В погоне за деньгами, он принимает торговые решения исходя из текущего состояния своего торгового счёта, а не из предписаний системы. Его поступки определяются сиюминутной финансовой выгодой, а не долгосрочными перспективами (Таблица №3).

Таблица №3. Выгоды нарушения торговых правил

Иными словами, правила нарушаются из-за уверенности в том, что их соблюдение в данный момент невыгодно! Тогда своевременное вмешательство в работу системы для предотвращения или уменьшения нежелательных последствий, представляется вполне оправданным.

Рассмотрим пример.

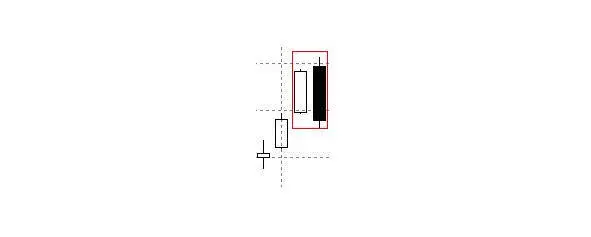

Трейдер находится в длинной позиции. Торговая система предписывает удерживать LONG до достижения целевой отметки. Но рынок явно угрожает походом вниз – свечная модель «медвежье поглощение» сигнализирует о развороте:

Рисунок №1. «Медвежье поглощение» сигнализирует о возможном падении

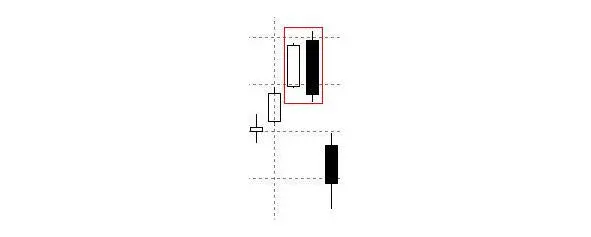

Трейдер принимает решение закрыть сделку вопреки правилам системы. Он преследует конкретную выгоду – защищает накопленную прибыль. И оказывается прав! Цена совершает «Gap Down» 2 2 Gap Down – ценовой разрыв между более низкой ценой открытия текущей свечи и более высокой ценой закрытия предыдущей.

:

Рисунок №2. Gap Down

Станет ли он винить себя за подобное нарушение правил? Разумеется, нет! Наоборот, он только порадуется собственной предусмотрительности: «вовремя вышел!». Ни о какой ошибке в данном случае не будет идти и речи!

Читать дальшеИнтервал:

Закладка: