М. Климова - Зачет (возврат) налогов, сборов, пеней и штрафов

- Название:Зачет (возврат) налогов, сборов, пеней и штрафов

- Автор:

- Жанр:

- Издательство:be028f48-9269-102b-911f-e616bb67d0de

- Год:2008

- Город:М.

- ISBN:978-5-93094-252-1

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

М. Климова - Зачет (возврат) налогов, сборов, пеней и штрафов краткое содержание

Издание посвящено одной из самых проблемных сфер налогового права – вопросам возмещения (зачета, возврата) налогов. Большинство ситуаций, при которых налогоплательщик имеет право на зачет или возврат налога, разрешаются только в суде, так как налоговые органы нередко отказывают налогоплательщикам в реализации их законного права. В то же время субъекты хозяйственной деятельности и физические лица – налогоплательщики часто сами слабо ориентируются в нормах законодательства, процедуре подачи необходимых документов, что приводит к отказу в возмещении налога или непосредственно к налоговым правонарушениям.

В издании приводятся правила взаимодействия сторон налоговых правоотношений в области зачета, возврата налогов вообще и особенности возмещения отдельных налогов, в частности.

Зачет (возврат) налогов, сборов, пеней и штрафов - читать онлайн бесплатно ознакомительный отрывок

Интервал:

Закладка:

Пунктом 18 Порядка учета Федеральным казначейством поступлений в бюджетную систему Российской Федерации и их распределения между бюджетами системы Российской Федерации установлено, что возврат (возмещение) плательщикам излишне уплаченных (взысканных) сумм осуществляется органами Федерального казначейства на основании платежных документов администраторов поступлений в бюджет на возврат (возмещение) поступлений плательщикам в срок не более трех рабочих дней со дня их представления в орган Федерального казначейства.

В соответствии с п. 30 вышеуказанного Порядка взаимодействие Федерального казначейства с администратором поступлений в бюджет заключается в представлении Федеральным казначейством администраторам поступлений в бюджет документов о доведенных операциях по учету поступлений в бюджетную систему Российской Федерации, а также в получении Федеральным казначейством от администраторов поступлений в бюджет документов о возврате (зачете) плательщикам излишне (ошибочно) перечисленных в бюджет платежей, документов об уточнении вида и принадлежности поступлений.

Документы о поступлениях представляются органами Федерального казначейства администраторам поступлений в бюджет в пределах возложенных на администраторов полномочий.

Приказом ФНС России от 21.04.2006 № САЭ-3-11/247@ «О закреплении полномочий администратора доходов бюджетной системы Российской Федерации по главе 182 „Федеральная налоговая служба“ за территориальными органами Федеральной налоговой службы» полномочия администратора доходов бюджетов бюджетной системы Российской Федерации по главе 182 «Федеральная налоговая служба» и основные источники доходов бюджетов бюджетной системы Российской Федерации согласно приложению к данному приказу на 2006 год закреплены за территориальными органами ФНС России, осуществляющими контроль за правильностью исчисления, полнотой и своевременностью уплаты, начисление, учет, взыскание и принятие решения о возврате (зачете) излишне уплаченных (взысканных) платежей в бюджет, пеней и штрафов по ним.

Приложением к данному приказу ФНС России является Перечень доходов, администрируемых территориальными органами ФНС России в 2006 году, где под № 19–22 указаны страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые на выплату страховой, накопительной частей трудовой пенсии, а также страховые взносы в виде фиксированного платежа, зачисляемые на выплату накопительной и страховой частей трудовой пенсии.

Установив данные обстоятельства, арбитражные суды обоснованно пришли к выводу о том, что налоговый орган как администратор страховых взносов на обязательное пенсионное страхование был вправе произвести возврат излишне уплаченных страховых взносов на обязательное пенсионное страхование в Российской Федерации, зачисляемых в ПФР.

Поэтому суды правомерно удовлетворили заявленные требования общества с ограниченной ответственностью в полном объеме.

В связи с вышеизложенным доводы налогового органа о том, что законодателем конкретно не определен орган, который должен производить возврат (зачет) излишне уплаченных страховых взносов, равно как и его доводы о том, что страховые взносы на обязательное пенсионное страхование понятию налога не отвечают и положения ст. 78 НК РФ на них не распространяются, были несостоятельными.

При таких обстоятельствах обжалуемые решение и постановление были приняты законно и обоснованно с правильным применением норм материального и процессуального права. Выводы арбитражных судов соответствовали фактическим обстоятельствам дела и имевшимся в деле доказательствам.

Поэтому доводы кассационной жалобы, сводившиеся фактически к повторению утверждений, исследованных и правомерно отклоненных арбитражными судами, не могли служить основаниями для отмены обжалуемых решения и постановления, поскольку не свидетельствовали о нарушении судами норм материального и процессуального права.

ФАС Московского округа оставил решение Арбитражного суда Московской области и постановление апелляционного суда без изменения, а кассационную жалобу ИФНС России – без удовлетворения. (по материалам постановления ФАС Московского округа от 28.05.2008 № КА-А41/4362-08 по делу № А41-К2-7859/07)

Принимая во внимание сложившуюся арбитражную практику, постановления Президиума ВАС РФ от 05.09.2006 № 2776/06 и № 4240/06, определение ВАС РФ от 20.03.2008 № 3722/08, руководствуясь нормами БК РФ, и тем, что налоговые органы являются администраторами доходов бюджета ПФР по страховым взносам на обязательное пенсионное страхование, недоимке, пеням и штрафам по взносам в ПФР, они вправе осуществлять свои бюджетные полномочия по принятию решений о зачете (возврате) излишне уплаченных (взысканных) сумм страховых взносов на обязательное пенсионное страхование, пеней и штрафов по этим взносам, об уточнении соответствующих платежей в порядке, установленном п. 7 ст. 45, ст. 78, 79 НК РФ, а также в соответствии с БК РФ и иными нормативными правовыми актами. Минфин России рекомендует налоговым органам решать эти вопросы во внесудебном порядке (письмо от 12.05.2008 № 03-02-07/2-87).

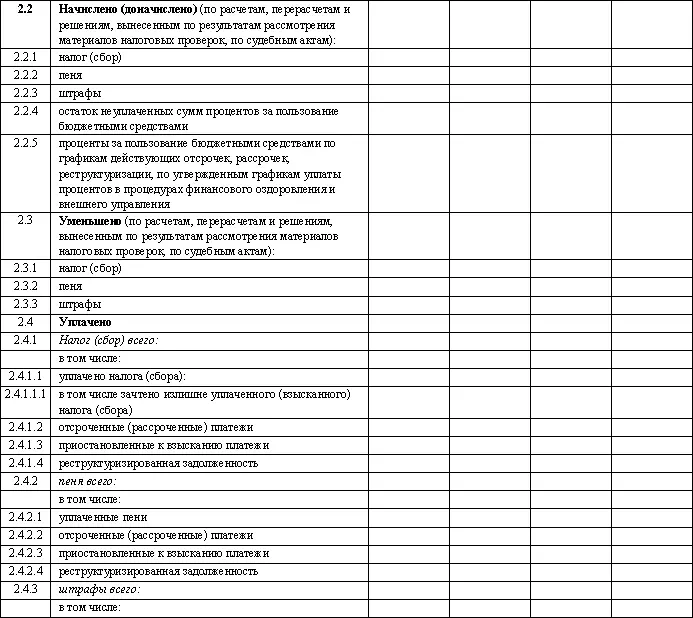

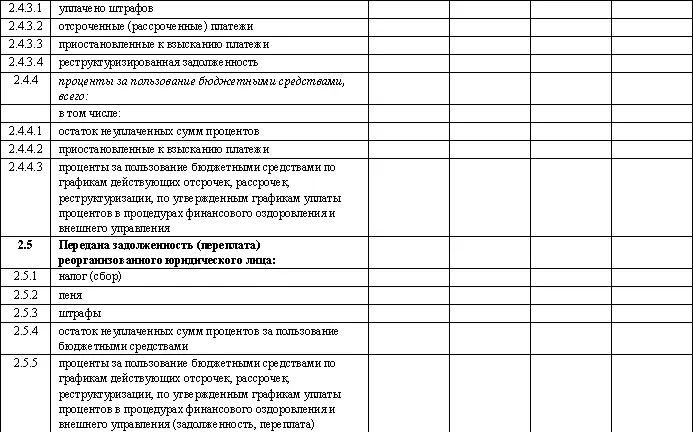

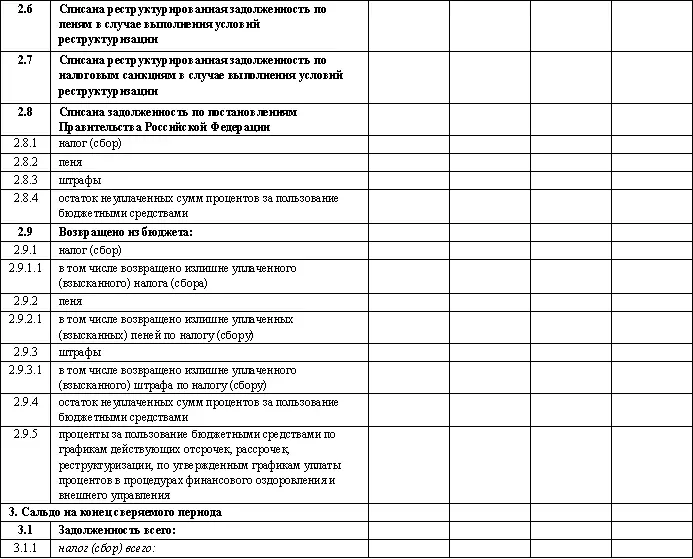

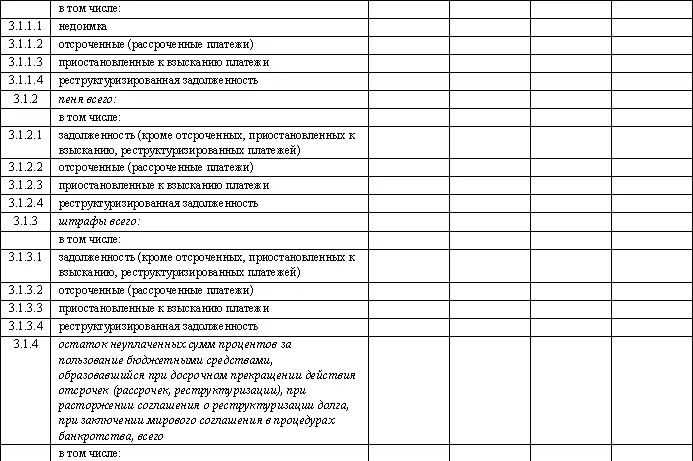

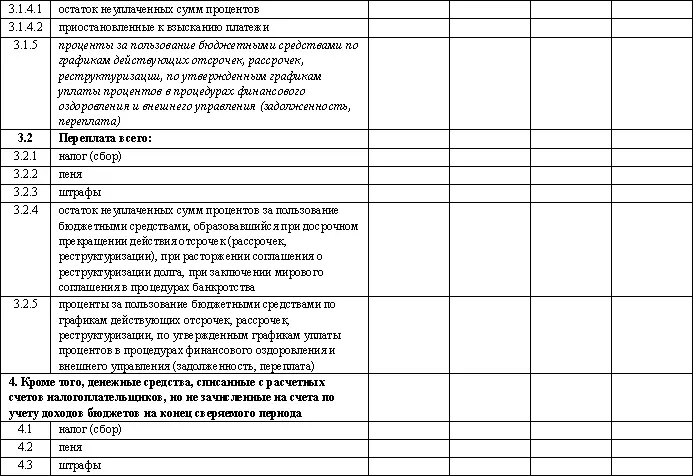

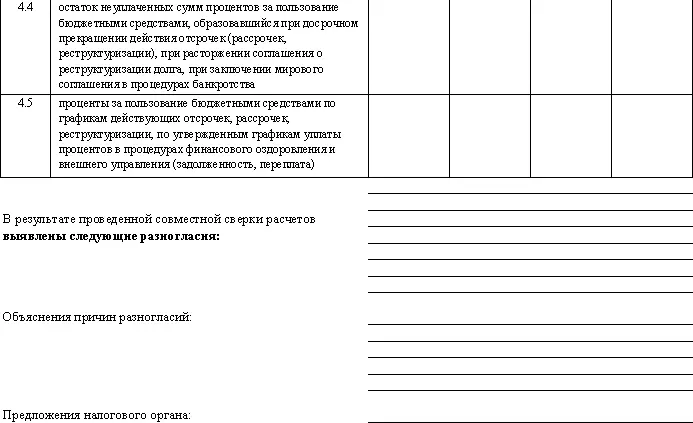

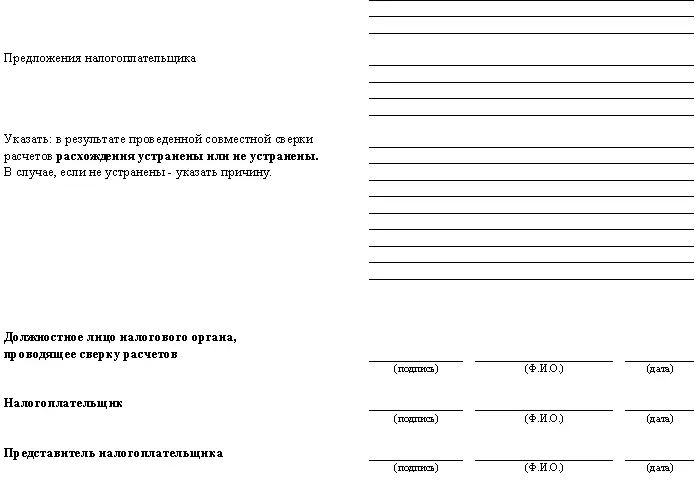

Приложения

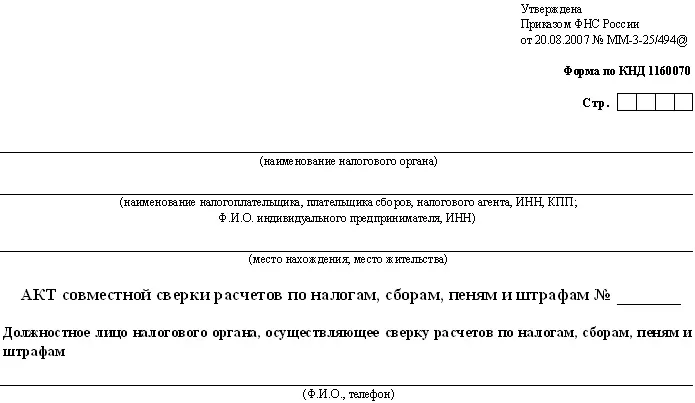

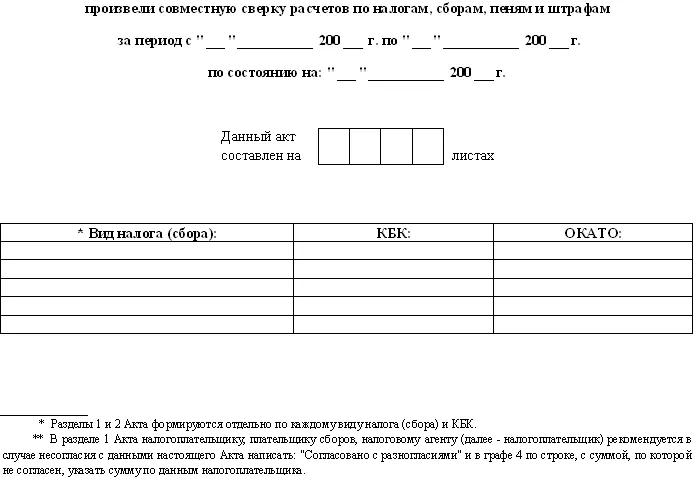

Приложение 1

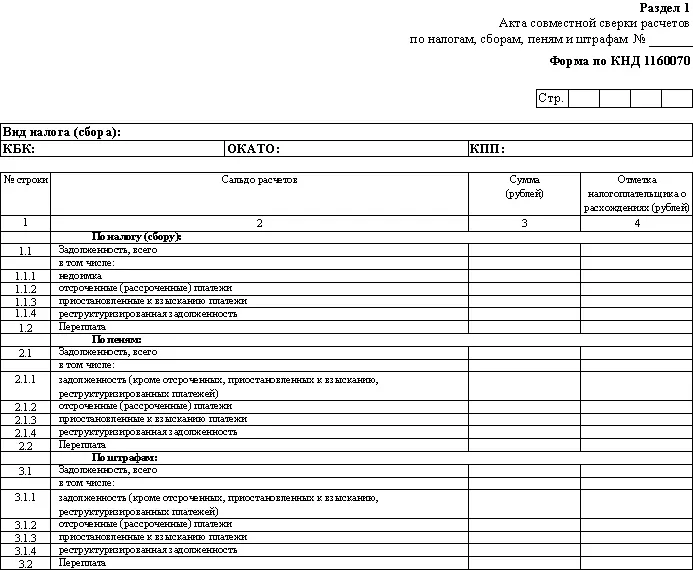

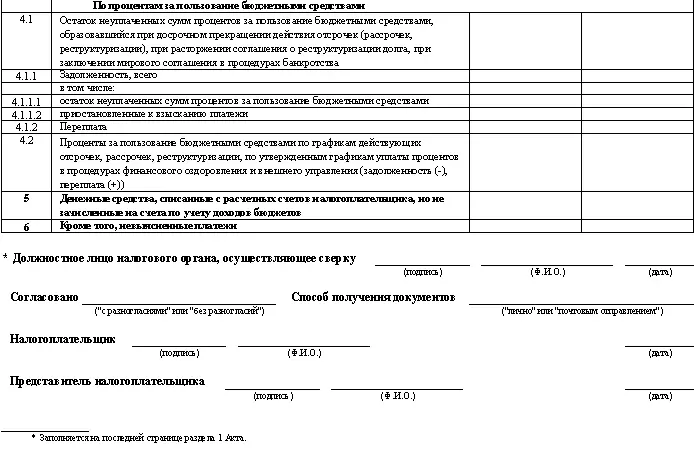

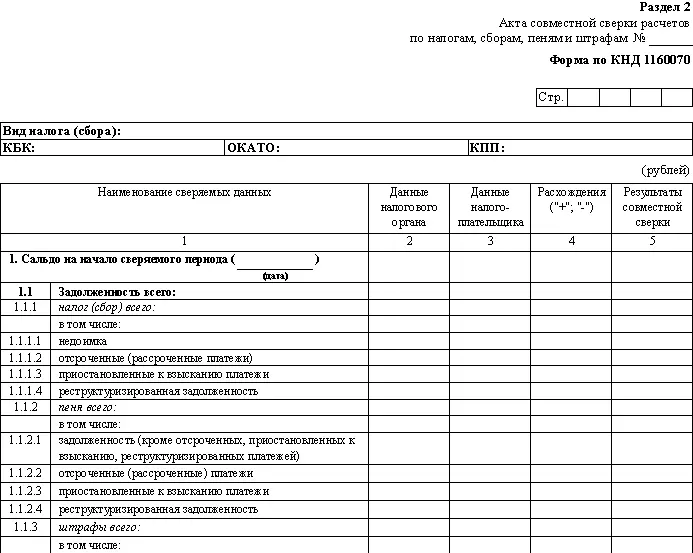

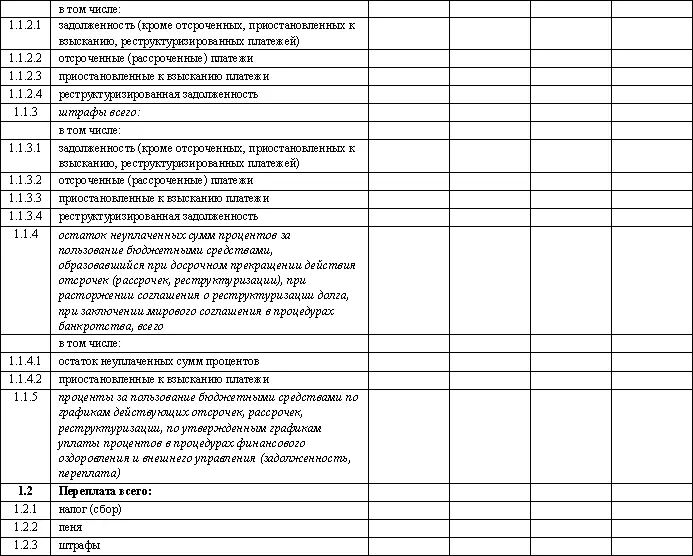

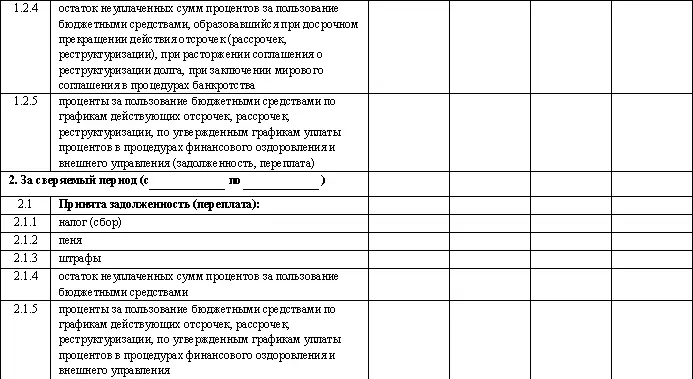

Приложение 2

Конституционный Суд Российской Федерации

Читать дальшеИнтервал:

Закладка: