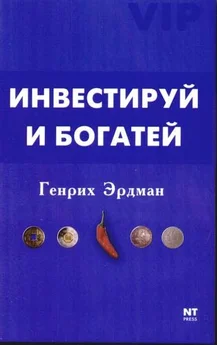

Генрих Эрдман - Инвестируй и Богатей

- Название:Инвестируй и Богатей

- Автор:

- Жанр:

- Издательство:NT Press

- Год:2007

- Город:Москва

- ISBN:5-477-00636-6

- Рейтинг:

- Избранное:Добавить в избранное

-

Отзывы:

-

Ваша оценка:

Генрих Эрдман - Инвестируй и Богатей краткое содержание

Данная книга является переработанным дайджестом четырех книг Генриха Эрдмана о создании капитала с помощью инвестирования в паевые инвестиционные фонды (ПИФы). В ней собраны наиболее яркие моменты книг, с помощью которых читатель без труда освоит базовые принципы создания, увеличения и сохранения своего капитала.

Отличительной особенностью книги является то, что автор, передавая успешный опыт инвестирования в различные фонды, делает это простым и доступным языком.

Книга адресована широкому кругу читателей.

Инвестируй и Богатей - читать онлайн бесплатно полную версию (весь текст целиком)

Интервал:

Закладка:

Пять лидеров по итогам 2003 года закончили на пяти совершенно разных местах год последующий. Продолжать можно бесконечно. Доходность (особенно за период последних 12 месяцев) ни о чем не говорит. Она была, и рассчитывать на нее в будущем не стоит! Хорошо, если вы угадаете, а если нет?

Сверхдоходность должна насторожить вас. У меня к вам вопрос: как может управляющий ПИФа обыграть рынок на отрезке в 1 месяц на 15–20 % и более? А ведь мы видим время от времени такие фокусы от новорожденных ПИФов. И это при том, что существуют значительные ограничения со стороны ФСФР. Последние связаны, например, с тем, что на счетах УК должна оставаться сумма для текущих взаиморасчетов с пайщиками, что нельзя консолидировать более 10 % активов фонда в акциях одного эмитента, что нельзя использовать инструменты с низкой ликвидностью (второго эшелона) и т. д. Как это можно сделать, если на рынке в течение месяца не было инструментов, которые выросли бы больше чем на 10 %? Точного ответа у меня нет. Ведь такие результаты невозможно объяснить. Да и зачем это делать? Ведь вероятность того, что ПИФ будет и в дальнейшем показывать столь сумасшедший результат, практически равна нулю. Привлекая своими трюками наивных пайщиков, волшебники-шарлатаны не собираются вкладывать свои сбережения в инвесторов всегда (а вы думаете, откуда берется такая прибыль?). Меня не только настораживают подобные результаты, они меня отталкивают, я вывешиваю таким компаниям ЧЕРНЫЙ ФЛАГ! И уж точно не собираюсь об этом молчать, а тем более откликаться на заманчивые предложения PR-компаний этих результатов в своих статьях и книгах. Но отбросим эмоции, раз нас не интересует доходность ПИФов (в прошлом), о сверхдоходности и говорить не придется. Подводя итог, хочу сказать, что, к сожалению, у инвесторов нет методов для выявления ПИФов, которые будут самыми доходными в будущем! Но зато есть методы, позволяющие выбрать те фонды, которые превзойдут рынок! А к этим методам ни название, ни месторасположение, ни доходность никакого отношения не имеют.

Не ловите сверхдоходные ПИФы, отбирайте те, что будут обыгрывать рынок в среднем!

Предлагаю не играть (гадать), а инвестировать.

Ну что, настал момент поговорить серьезно! Отбирая ПИФы, мы должны понимать, что существует как количественно-коэффициентная, или рыночная, так и неколичественно-коэффициентная, или нерыночная, оценка деятельности управляющих.

К количественным (рыночным) показателям, прежде всего, стоит отнести:

● оценку умения управлять рисками;

● оценку средней доходности портфеля;

● оценку относительного изменения доходности портфеля фонда по сравнению с доходностью рынка.

К неколичественным показателям (нерыночным) относятся:

● рейтинг специализированного депозитария;

● рейтинг аудитора;

● рейтинг контрагентов;

● аффилированность управляющей компании;

● изменения в составе собственников и менеджмента управляющей компании;

● количество специалистов компании;

● издержки.

Безусловно, произвести оценку рыночных показателей гораздо проще, чем нерыночных. Сложность заключена в непрозрачности структур управляющих компаний. Не всегда ясно, кто производит внутренние процедуры (и какие). Обычному пайщику «за кулисы» вход заказан. Но и в этой ситуации решения есть. Хотя, давайте обо всем по порядку.

Оценка умения управлять рисками во всем мире осуществляется благодаря двум общепризнанным коэффициентам: Шарпа и Сортино. Получив названия по имени своих создателей, эти два коэффициента многие годы соревнуются в своей эффективности определения уровня риска портфеля. Прения перерастают в споры, споры — в драки. Но стоит признать факт — у этих двух коэффициентов много поклонников (включая меня). Сравнивая результаты оценки риска на основе двух коэффициентов, я не нашел никаких отличий (цифры разные, а позиции одни). О чем спорить, если отличий в итоге практически нет? Да и спорят в основном математики, а не инвесторы. Для себя я принял решение положиться на опыт агентства Morningstar и Национальной лиги управляющих и выбрать для определения навыков управления рисками коэффициент Шарпа.

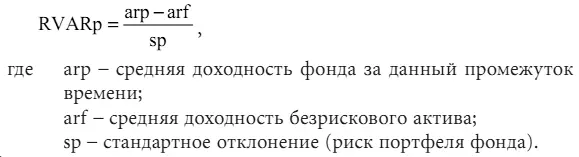

Итак! Коэффициент Шарпа представляет собой отношение превышения доходности фонда над доходностью безрискового актива к стандартному отклонению (риску портфеля фонда). Не пугайтесь! Звучит, безусловно, страшно, но все просто — чем выше значение коэффициента Шарпа, тем более эффективно происходит управление портфелем фонда. Формула расчета (если, конечно, она вам нужна) выглядит так:

По моему мнению (впрочем, как и по мнению большей части аналитиков), расчет коэффициента Шарпа стоит производить на отрезке в 3 года. Ведь на малых отрезках времени (12 месяцев – 12 точек) адекватная картина не проглядывается.

Посмотрите на табл. 9, в ней представлен расчет коэффициента Шарпа в период с 2002 по 2004 год среди открытых ПИФов смешанных инвестиций.

Таблица 9

По данным «RICH Consulting».

Просьба к управляющим ПИФа «БКС ФЛА» поделиться опытом в управлении рисками. Мы выслушаем, даже напишем (при переиздании книги) и сделаем наоборот. Надеюсь, вы понимаете, что с таким значением коэффициента Шарпа нам с ребятами не по пути.

Сложность расчета данного коэффициента не в освоении формулы (это только на первый взгляд она страшная, при ближайшем рассмотрении она чуть сложнее, чем таблица умножения). Сложность в поисках исходных данных! И даже если каким-то чудом вам удалось где-то раздобыть их (например, стоимость пая 300 с лишним фондов на 31 число каждого месяца за последние 3 года), то вам в любом случае придется ежемесячно обновлять эту информацию.

Но, как вам известно, если вы не можете что-то сделать сами, заставьте это сделать других (или попросите). Коротко говоря — вы можете использовать уже готовые расчеты (о том, где их взять, мы поговорим немного позже). Продолжим…

Оценка средней доходности портфеля производится на основе коэффициента «альфа» (нет, конечно, можно рассчитывать и по-другому, но ничего более точного в мире нет). Положительное значение величины коэффициента «альфа» портфеля означает, что его средняя доходность превосходила доходность эталонного портфеля (например, индекс РТС для ПИФов акций), откуда можно сделать вывод — управление было эффективным.

Читать дальшеИнтервал:

Закладка:

![Николай Эрдман - Письма: Николай Эрдман. Ангелина Степанова, 1928-1935 гг.[с комментариями и предисловием Виталия Вульфа]](/books/600215/nikolay-erdman-pisma-nikolay-erdman-angelina-stepanova-1928-1935-gg-s-kommentariyami-i-predisloviem-vitaliya-vulfa.webp)